Как присваивают СУР и отбирают для налоговой проверки?

На сегодняшний день в сфере налогообложения введены две системы управления рисками. Первая – это категорирование путем отнесения деятельности НП к категориям низкой, средней, высокой степени риска, и вторая – это оценка степени риска для отбора на налоговую проверку, сообщает Учет.kz

Со стороны налогоплательщиков в отношении этих двух систем поступают многочисленные обращения и возникают дополнительные вопросы, поэтому попробуем разобраться и понять их по отдельности.

По каждой системе остановимся поподробнее.

- Категорирование налогоплательщиков (налоговых агентов) путем отнесения их деятельности к категориям низкой, средней, высокой степени риска.

Во-первых, расчеты критериев по данному категорированию закреплены законодательными нормами, то есть утверждены Приказом Министра финансов РК №252 «Об утверждении Правил применения системы управления рисками по критериям, не являющимся конфиденциальной информацией» от 20.02.2018 года, и осуществляется согласно статье 136 Налогового кодекса.

Во-вторых, степень риска рассчитывается по двум видам критериев: открытых – не являющихся конфиденциальной информацией, и закрытых – являющихся конфиденциальной (служебной) информацией. Критерии пересчитываются один раз в полугодие (2 раза в год) по состоянию на 1 января и 1 июля.

По результатам проведенного категорирования информация о присвоенной степени риска размещается на официальном сайте Комитета государственных доходов МФ РК (Электронные сервисы / Помощь бизнесу / Степень риска налогоплательщика по результатам категорирования) ( http://kgd.gov.kz/ru/services/degree_of_risk ). Кроме этого, направляется индивидуально каждому налогоплательщику через web-приложение «Кабинет налогоплательщика» со сведениями по сработавшим отрытым критериям, где указываются значения и баллы. Тогда как результаты по закрытым критериям являются конфиденциальной информацией и обнародованию не подлежат.

Здесь надо обратить внимание, что критерии имеют как отрицательное влияние на степень риска, так и положительное. То есть, если балл с «плюсом», то степень риска увеличивается, и наоборот, балл с «минусом» — степень снижается.

Для правильного понимания Системы управления рисками и применения ее результатов, а также изменения присвоенной степени риска, предлагаем налогоплательщикам некоторые рекомендации:

- ознакомиться с перечнем открытых критериев и методикой их расчета, изложенной в приказе Министра финансов Республики Казахстан от 20 февраля 2018 года №252;

- проанализировать расшифровку расчета по сработавшим открытым критериям (показатели, значения, количество баллов), полученную в web-приложение «Кабинет налогоплательщика»;

- в случае согласия с результатами, принять во внимание показатели, повлиявшие на степень риска, и учесть их в налоговом учете;

- в случае несогласия с какими-либо значениями по расчету открытых критериев, направить электронное пояснение через web-приложение «Кабинет налогоплательщика»;

- в случае обоснованности пояснения, представленного налогоплательщиком, критерии будут пересчитаны, и, если данный перерасчет изменит степень риска, налогоплательщику через web-приложение «Кабинет налогоплательщика» будет направлено соответствующее сообщение.

Одним из распространённых вопросов по категорированию, поступающих от налогоплательщиков, является порядок расчёта коэффициента налоговой нагрузки налогоплательщика и среднеотраслевого КНН (далее – КНН).

Здесь обращаем внимание, что в категорировании СУР по степеням риска, критерий «Налоговая нагрузка» является базовым показателем, и отклонение определяется от среднеотраслевого значения КНН.

В свою очередь, среднеотраслевое значение КНН рассчитывается на основании приказа Министра финансов РК №253 от 20.02.18 года «Об утверждении Правил расчета коэффициента налоговой нагрузки налогоплательщика (налогового агента), за исключением физических лиц, не зарегистрированных в налоговых органах в качестве индивидуальных предпринимателей и не занимающихся частной практикой» и по следующей формуле:

СО КНН = КНН1+КНН2+КНН3…КННn / N, где

СО КНН – среднеотраслевое значение КНН;

КНН1, КНН2, КНН3, КННn – коэффициенты налоговой нагрузки налогоплательщиков соответствующего раздела, определенного по отрасли (до второго знака кода), региону и категории (юридическое лицо или индивидуальный предприниматель);

СГД – сумма совокупного годового дохода юридического лица без учета корректировок, предусмотренных статьями 241 и 287 Налогового кодекса,

дохода юридического лица, применяющего специальный налоговый режим на основе упрощенной декларации,

дохода индивидуального предпринимателя, полученного совокупно за отчетный налоговый период (далее – СГД);

N – количество налогоплательщиков соответствующего раздела, участвующих в расчете, за исключением коэффициентов налоговой нагрузки, превышающих 50 процентов, а также без учета налогоплательщиков, у которых отсутствует СГД.

Следовательно, налогоплательщики, задекларировавшие СГД за 2017-2018 год, вне зависимости от даты регистрации, участвуют в расчете среднеотраслевого значения КНН.

Далее, Система по результатам расчета критерия «Налоговая нагрузка» присваивает налогоплательщику баллы согласно таблице.

Что такое сур в налоговой

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО »СБЕР А». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Программа разработана совместно с АО »СБЕР А». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

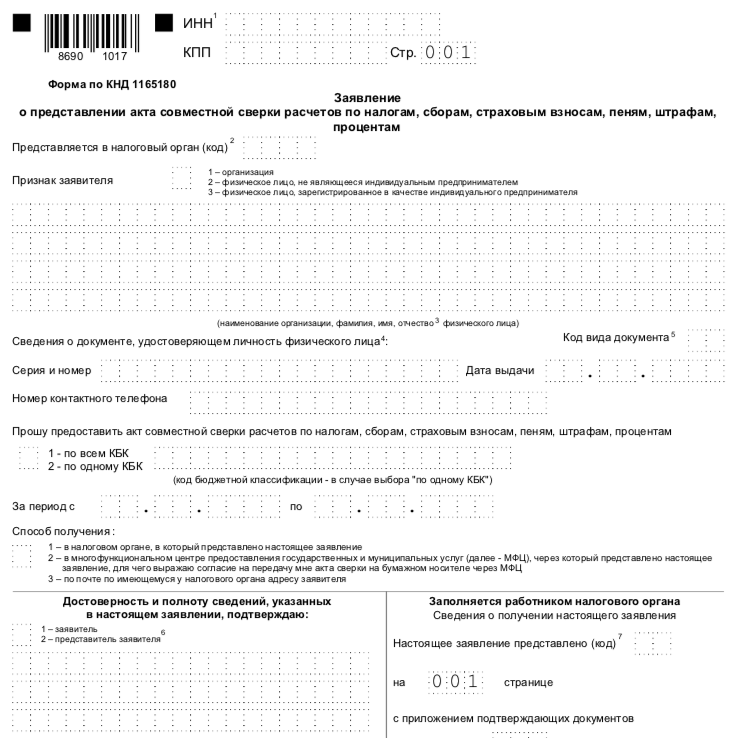

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Письмо Федеральной налоговой службы от 3 июня 2016 г. № ЕД-4-15/9933@ «Об оценке признаков риска СУР»

Обзор документа

Письмо Федеральной налоговой службы от 3 июня 2016 г. № ЕД-4-15/9933@ «Об оценке признаков риска СУР»

Федеральная налоговая служба в рамках проведения пилотного проекта по апробации программного обеспечения, реализующего функции задачи системы управления рисками при оценке налогоплательщиков НДС в соответствии с приказом ФНС России от 02.03.2016 № ММВ-7-15/113@, сообщает следующее.

Система управления рисками «СУР АСК НДС-2» — это программное обеспечение, которое в автоматическом режиме распределяет налогоплательщиков — юридических лиц, представивших декларации по налогу на добавленную стоимость, на основании имеющихся у налогового органа сведений о деятельности налогоплательщиков, на 3 группы налогового риска: высокий, средний, низкий.

1. Под налогоплательщиком с низким налоговым риском понимается налогоплательщик, который ведет реальную финансово — хозяйственную деятельность, своевременно и в полном объеме исполняет свои налоговые обязательства перед бюджетом. Налогоплательщик данной категории обладает соответствующими ресурсами (активами), а его деятельность может быть проверена плановым выездным налоговым контролем.

2. Под налогоплательщиком с высоким налоговым риском понимается налогоплательщик, обладающий признаками организации, используемой для получения необоснованной налоговой выгоды, в том числе, третьими лицами.

Налогоплательщик данной категории не обладает достаточными ресурсами (активами) для ведения соответствующей деятельности, не исполняет свои налоговые обязательства (исполняет в минимальном размере).

3. К среднему налоговому риску относятся налогоплательщики, которые не включены в группы с высоким или низким налоговым риском.

Информация о присвоенных критериях налогового риска отображается в виде цветовых индикаторов в программном комплексе «АСК НДС-2» в разделах «Окно оперативной работы» и «Дерево связей».

Результаты оценки «СУР АСК НДС-2» используются:

1. При определении налоговых деклараций по НДС к возмещению, требующих проведения своевременного полного комплекса мероприятий налогового контроля с целью не допустить возмещение НДС недобросовестным налогоплательщикам, в отношении которых невозможно в дальнейшем провести результативную выездную налоговую проверку (неплатежеспособность, ликвидация после получения возмещения).

В случае, если уровень риска «СУР АСК НДС-2» не соответствует уровню риска «АСК НДС», для оценки налогоплательщика необходимо использовать уровень риска «СУР АСК НДС-2».

2. При определении очередности и перечня мероприятий налогового контроля в ходе отработки расхождений, выявленных в налоговых декларациях по НДС к уплате, а также необходимости поиска выгодоприобретателя с целью осуществления своевременного полного комплекса мероприятий налогового контроля для результативной камеральной налоговой проверки и возможности взыскания доначисленных сумм налога.

3. При определении роли налогоплательщика при построении схемы поставщиков и покупателей для поиска выгодоприобретателя (отчет «Дерево связей»).

Учитывая изложенное, Федеральная налоговая служба поручает провести анализ значений низкого и высокого уровня риска «СУР АСК НДС-2», присвоенного налогоплательщикам Вашего региона, представившим налоговые декларации по НДС, начиная с налогового периода 1 квартал 2015 года, на предмет их соответствия вышеописанным критериям.

В случае, если уровень риска «СУР АСК НДС-2» не совпадает с мнением налогового органа, сведения о декларации необходимо отразить в таблице согласно приложению к настоящему письму, подробно указав причины отнесения налогоплательщика к другой группе риска в графе «Причины несоответствия уровня риска».

Заключение по несоответствию присвоенных уровней риска «СУР АСК НДС- 2» необходимо представить в срок не позднее 30.06.2016 в адрес Управления камерального контроля ФНС России.

Управлениям ФНС России по субъектам Российской Федерации необходимо довести настоящее письмо до сведения подведомственных налоговых органов.

| Действительный государственный советник Российской Федерации 2 класса |

Д.В. Егоров |

Информация о несоответствии присвоенного уровня риска «СУР АСК НДС-2»

| № п/п | ИНН | КПП | Наименование организации | Рег № декларации | Признак риска «СУР АСК НДС-2» (высокий, низкий) | Признак риска по мнению НО (высокий, средний, низкий) | Причины несоответствия признака риска |

|---|

Обзор документа

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

АСК НДС

АСК НДС – автоматизированная система контроля за возмещением НДС из бюджета.

Как образуется сумма НДС, подлежащая возмещению (возврату) налогоплательщику из бюджета

Особенность НДС в том, что налогоплательщик по итогам квартала определяет разницу между налогом, полученным от покупателей (т.е. исчисленным по налогооблагаемым операциям), и налогом, перечисленным своим поставщикам (налоговый вычет по НДС).

Если сумма налоговых вычетов НДС превысит общую сумму налога, исчисленную по налогооблагаемым операциям, то полученная разница подлежит возмещению (возврату) налогоплательщику из бюджета после проведения камеральной налоговой проверки поданной им налоговой декларации по НДС.

Как работает система контроля за возмещением НДС из бюджета

Система автоматизирует налоговые процедуры и позволяет сохранять счета-фактуры, налоговые декларации плательщиков НДС, информацию о сделках, создавая налоговую историю компаний.

Это помогает налоговым органам отделять добросовестных налогоплательщиков от недобросовестных, сокращая тем самым количество попыток незаконного возмещения НДС из бюджета.

Система на основании расширенных деклараций по НДС точно определяет налоговые разрывы в цепочке взаимоотношений налогоплательщиков с контрагентами и не допускает неправомерных вычетов по налогу на добавленную стоимость.

Все налоговые декларации проходят камеральную налоговую проверку в течение трех месяцев.

При этом налоговые органы вправе истребовать документы не только по декларациям, в которых заявлено возмещение налога. По всем декларациям по НДС налоговые органы вправе истребовать счета-фактуры, первичные и иные документы в случаях выявления расхождений между сведениями налогоплательщика и его контрагентов, свидетельствующие о занижении НДС к уплате в бюджет или завышении возмещения из бюджета НДС при образовании налогового разрыва по НДС.

В случае расхождения моментально отправляется письмо с просьбой разъяснить причину несоответствия.

Риск-ориентированный подход при контроле за возмещением НДС

Всем декларациям по НДС, в которых заявлено возмещение из бюджета налога на добавленную стоимость, автоматически присваивается свой уровень риска: высокий, средний или низкий:

высокий уровень риска – налогоплательщики, в работе которых имели место зафиксированные правонарушения, уровень выполнения ими налоговых обязательств низок, а потому особенно высока вероятность назначения выездных проверок.

cредний уровень риска – в эту группу входят налогоплательщики, частично не выполняющие налоговые обязательства;

низкий уровень риска налоговых правонарушений – налогоплательщики, выполняющие свои обязательства по начислению и уплате налогов.

Декларации, которым присвоен высокий и средний налоговый риск, получают «особое внимание» со стороны налоговой инспекции, в которой проводится камеральная налоговая проверка.

Внедрение нового автоматизированного риск-ориентированного подхода при контроле за возмещением НДС с использованием системы АСК НДС стало одним из факторов, позволивших достичь роста поступлений НДС.

Налоговый разрыв по НДС

Налоговый разрыв – это разница между суммой налогов, которые теоретически должны быть уплачены налогоплательщиком (налогоплательщиками), и суммой фактически уплаченных налогов.

Выявление расхождений производится в автоматизированном режиме после получения от налогоплательщиков деклараций за очередной отчетный период.

Цель поиска таких разрывов заключается в обнаружении фирм-однодневок и отнесении налогоплательщиков к соответствующим «группам риска».

АСК НДС выявляет следующие расхождения:

1. Расхождение вида «разрыв»:

непредставление налоговой декларации организациями;

представление организациями декларации с «нулевым показателем»;

отсутствие операций в налоговой декларации контрагента;

значительное искажение данных.

2. Расхождение вида «НДС»:

- превышение суммы НДС, принятого к вычету налогоплательщиком – покупателем, в сравнении с суммой НДС, исчисленной контрагентом — продавцом с операций по реализации.

Итак, если у покупателя отраженная в книге покупок счет-фактура отсутствует в книге продаж продавца, то возникает «разрыв», т.е. система установила, что возмещаемый покупателем НДС (принятый к вычету) продавцом в бюджет не уплачен (не исчислен и не отражен к уплате).

Таким образом, если данные об одной и той же операции (счет-фактуре) не совпадают – системой автоматически формируется автотребования в адрес продавца и покупателя по разрыву, который свидетельствует либо о завышении налоговых вычетов покупателем или же о занижении суммы налога к уплате продавцом. Автотребования выставляются системой автоматически, и инспектор не принимает в этом никакого участия.

Сложные налоговые разрывы по НДС и углубленная камеральная проверка

В случае, если при возникновения разрыва по результатам отработки направленных системой автотребований проблема не устранена, то возникают так называемые «сложные расхождения». То есть система устанавливает, что на месте разрыва со стороны покупателя и продавца стоят транзитеры — иначе «технические фирмы» или «фирмы-однодневки». Установленные системой АСК НДС сложные расхождения централизованно направляются Межрегиональной инспекцией по камеральному контролю в инспекции, где возник разрыв, для установления в цепочке формальных поставок организаций выгодоприобретателей/выгодополучателей.

При проведении углубленной камеральной проверки налоговыми органами устанавливается, кто при возникновении разрыва в цепочке поставок является транзитером, а кто выгодоприобретателем с учетом сведений:

о руководителе и учредителях, в том числе определение признака «массовый руководитель/учредитель»;

о среднесписочной численности;

о предстоящем исключении организации из ЕГРЮЛ в качестве недействующего юридического лица;

о наличии в ЕГРЮЛ сведений о недостоверности информации о руководителе, учредителе, адресе регистрации;

о наличии и содержании протоколов допросов руководителей и учредителей;

о дисквалифицированных лицах;

о наличии расчетных счетов и их количества, сведений о приостановке операций по банковским счетам;

об адресах постановки на учет (регистрации), постановке на учет по месту «массовой регистрации»;

об активах организации и предоставляется ли декларация по налогу на имущество организаций;

о налоговой нагрузке и доле налоговых вычетов;

о дате постановки на учет (возрасте организаций);

о сопоставлении налоговой базы в декларациях и оборотом денежных средств по расчетным счетам;

о наличии задолженности по уплате налогов и обязательных платежей;

об оборотах по расчетному счету организаций и назначением, наличие характерных для реальных организаций операций;

о способах предоставления деклараций, сведениями об ЭЦП;

и т.п. в зависимости от глубины контроля.

Заключение

На практике контролирующие органы применяют новые способы отслеживания денежных потоков, мониторят расчеты между юридическими лицами, определяют виды операций на предмет того, являются ли они фиктивными, техническими или носят основной характер по деятельности той или иной фирмы. В результате у налоговых органов появилась программа «АСК НДС» — система, которая отслеживает движение денежных средств, выстраивает цепочки взаимодействия контрагентов, устанавливает признаки фиктивности совершенных операций и сделок, выявляет расхождения в налоговой отчетности, не допускает неправомерных вычетов по НДС.

Система контроля за возмещением НДС из бюджета в автоматизированном режиме проверяет полноту отражения операций с контрагентами в налоговых декларациях, соответствие данных налоговых деклараций данным книг покупок и книг продаж. При этом влияние человеческого фактора сводится к минимуму.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

. , акцизов и других налогов. Программа «АСК НДС», один из компонентов «АИС Налог . и вне ее рамок, формируются АСК НДС автоматически при выявлении таких разрывов . уплате налогов и сборов. Система АСК НДС ежегодно обрабатывает: Компании, имеющие высокий . более, чем трехлетний срок применения АСК НДС позволило отследить всю цепочку движения .

. налогоплательщиков приоритетом обладают программные комплексы АСК «НДС-2» и «ППА-отбор». Первый . банковских выписок и информации из АСК «НДС 2» Цели анализа: (а) сопоставить .

. покупок налогоплательщика, отраженных в базе «АСК НДС-2», счетам-фактурам контрагента, отраженным .

. ; момента начала работы над системой АСК НДС, которая автоматически отслеживает цепочки создания . , это стало результатом работы системы АСК НДС, которую служба запустила в 2015 . до введения в эксплуатацию системы АСК НДС — успехи компаний в уклонении .

Как минимизировать налоговые риски по НДС

Вот уже два с половиной года налоговые органы постоянно совершенствуют систему проведения проверок «АСК НДС-2». На что нужно обратить внимание, чтобы декларация по НДС прошла проверку в этой системе без проблем? Как снизить вероятность доначислений, штрафов, отказов в вычетах и блокировки счетов?

Проверка декларации

Сверяйте данные

В первую очередь ФНС проверяет, сходятся ли в декларации контрольные соотношения. Такая проверка, как правило, встроена в специальные сервисы. Помимо этого, в «АСК НДС-2» информация из декларации сверяется с данными из других деклараций и расчетов этого же налогоплательщика, как за текущий период, так и за предыдущие. Следите, чтобы, к примеру, данные о выручке по налогу на прибыль не расходились с данными о выручке по НДС. Заранее будьте готовы объяснить причины такого расхождения. Например, оно может возникнуть из-за выставления корректировочных счетов-фактур. Также ФНС проверит, сходятся ли данные в вашей декларации с данными контрагентов.

Совет первый

Сверяйте в Контур.НДС+ следующие данные:

- Сведения из книги покупок со сведениями, которые отправляют в налоговую поставщики. В сервис ежеквартально загружают свои книги более 190 тысяч компаний. Новый пользователь сервиса после загрузки данных может сразу начать сверяться со своими контрагентами. Чтобы свериться с поставщиками, которых еще нет в сервисе, их можно пригласить загрузить свои данные — это бесплатно.

- Всю информацию, которая указана в счетах-фактурах. Пользователям видны расхождения по суммам НДС, любые несоответствия и ошибки ручного ввода: несовпадения в дате, номере счета-фактуры, КПП, которые трудно увидеть при «ручной» сверке.

- Составные счета-фактуры из разных отчетных периодов. Часто бывает так, что продавец заявляет о сделке сразу после ее завершения, а покупатель, пользуясь своим правом трехлетней отсрочки на предъявление к вычету, «показывает» ее в другом отчетном периоде — иногда по частям. В сервисе покупатель также может посмотреть, какие сделки он еще не предъявлял к вычету, чтобы не «потерять» их.

Кроме того, в сервисе можно отредактировать счет-фактуру, выгрузить исправленную книгу покупок или продаж и загрузить в систему отчетности.

Оформляйте правильно

Данные декларации сверяются с иными документами, представленными налогоплательщиком или полученными налоговиками во время налоговых проверок, а также в ходе валютного контроля, учета выручки, ведения ЕГРЮЛ и т.д. Кроме того, налоговики имеют доступ к реестру данных ККТ, который с внедрением онлайн-касс становится просто кладезем фискальной информации: инспекторам известна дата, время, место продажи каждого товара и сумма НДС по каждой операции!

Наконец, ФНС активно участвует в межведомственном взаимодействии и использует при камеральных проверках материалы, полученные от правоохранительных и иных органов, от внебюджетных фондов. Налоговики в автоматическом режиме могут сверять данные из декларации с информацией из различных государственных и коммерческих электронных баз (письмо ФНС России от 16.07.2013 № АС-4-2/12705). Сведения могут быть проверены по Единому госреестру недвижимости, базе данных о банковских счетах, об открытии которых налоговики получают извещения, о недействительных паспортах, о лицензиях, о дисквалифицированных руководителях, о среднесписочной численности организации, о доходах ее сотрудников и т.п.

Поэтому, к примеру, организации, у которой нет обособленных подразделений, нужно следить за правильностью оформления счетов-фактур в части указания грузоотправителя и грузополучателя, если поставка ведется не по юридическому адресу компании. И быть готовыми объяснить, почему товар поставляется по адресу, которого нет в ЕГРЮЛ (например, потому что там расположен только арендуемый склад, а оборудованных рабочих мест нет).

Тренды налогового контроля, зоны налогового риска и необоснованная налоговая выгода. Смотрите выступление советника налоговой службы на Контур.Конференции.

Ведите внутреннюю базу

Ведите внутреннюю базу данных о тех документах, которые представлялись в налоговые органы, указывайте их содержание, а также сведения о том, когда и в связи с чем они представлялись. Сверяйтесь с этой базой при подготовке очередных пояснений или документов по требованию налоговиков, чтобы избежать недоразумений, когда вы даете совершенно иное объяснение одного и того же факта или расхождения в декларации по сравнению с тем, что вы давали в прошлых периодах.

О системе управления рисками

Системы управления рисками были заложены в 2015 году. В этот период были предприняты шаги, направленные на автоматизированное отслеживание всей «цепочки» прохождения НДС от производителя до конечного покупателя. Тогда были внесены изменения в НК РФ, которые расширили как круг лиц, так и перечень НДС-документов, которые представляются в налоговые органы на регулярной основе. Кроме того, налоговикам было предоставлено право требовать дополнительные документы, если обнаружатся расхождения между данными налогоплательщика и третьих лиц.

Также была создана специальная Межрегиональная инспекция ФНС по камеральному контролю, в задачи которой вошло проведение сравнительного и перекрестного анализа сведений об операциях, указанных в налоговых декларациях по НДС с целью выявления «разрывов цепочки» НДС, а также налогоплательщиков, злоупотребляющих правом на вычет НДС. Наконец, тогда же началась пилотная эксплуатация первого варианта АСК НДС (Приказ ФНС России от 14.08.2015 № СА-7-15/358@).

Управление уровнями риска

Система управления рисками «СУР АСК НДС-2» автоматически на основании имеющихся сведений распределяет налогоплательщиков на три группы налогового риска: высокий, средний, низкий (письмо ФНС России от 03.06.2016 № ЕД-4-15/9933@):

- Низкий налоговый риск присваивается налогоплательщикам, которые ведут реальную финансово-хозяйственную деятельность, своевременно и в полном объеме исполняют свои налоговые обязательства перед бюджетом, обладают соответствующими ресурсами (активами), а их деятельность может быть проверена плановым выездным налоговым контролем.

- Значок «высокий налоговый риск» получают организации, не обладающие, по данным ФНС России, достаточными ресурсами (активами) для ведения соответствующей деятельности, не исполняющие свои налоговые обязательства или исполняющие их в минимальном размере. Эти факты являются признаками организации, используемой для получения необоснованной налоговой выгоды.

- Всех остальных налогоплательщиков СУР относит к группе среднего налогового риска.

Операциям, в которых участвуют организации с высоким уровнем налогового риска, уделяется особое внимание, чтобы не допустить возмещения НДС недобросовестными налогоплательщиками. Если факт недобросовестности вскроется после получения вычета, то может оказаться, что взыскать его уже нельзя, так как компания либо неплатежеспособна, либо ликвидирована. «АСК НДС-2» строит «дерево связей», с помощью которого отслеживается цепочка движения НДС и выявляется реальная роль каждой компании в этой цепочке.

Есть ряд фактов, которые служат для налоговиков сигналом того, что сделка может быть направлена на неправомерное изъятие НДС из бюджета (письма ФНС России от 03.08.2016 № ГД-4-14/14127@ и от 03.08.2016 № ГД-4-14/14126@):

- физлицо, которое действует от имени юрлица без доверенности (в том числе от имени управляющей организации), дисквалифицировано, и срок дисквалификации еще не истек;

- имеется информация о смерти физлица, которое может действовать от имени юрлица без доверенности;

- лицо, которое имеет право без доверенности действовать от имени юрлица, выступает в качестве такового более чем в пяти юрлицах;

- участники юрлица являются таковыми более чем в 10 юрлицах;

- адрес юрлица, указанный в ЕГРЮЛ, является адресом более чем 10 юрлиц;

- управляющая организация является таковой более чем в 20 юрлицах.

Как только в «дереве связей» мелькает такая компания, инспекторы берут и ее, и ее контрагентов «на карандаш». После чего начинается детальное изучение совершенных операций по всей цепочке от ближайших контрагентов к более отдаленным для того, чтобы найти реального выгодоприобретателя от операции по незаконному возмещению НДС или уклонению от его уплаты. А значит, основная задача налогоплательщика — избежать систематического попадания подобных контрагентов в собственные сделки.

Взгляните на свою отчетность глазами ФНС. Сервис сверяет и проверяет данные по принципам системы ФНС «АСК НДС-2»

Проверка контрагентов

Чтобы снизить риски, проверяйте контрагентов по открытым базам данных: ЕГРЮЛ, ЕГРН, данные о паспортах, о дисквалификации и т.п. Тем более что это можно делать буквально «на лету», используя специальные сервисы.

Не пренебрегайте коммерческими базами данных и картотеками о компаниях, которые позволяют строить некое подобие «дерева связей» между компаниями, руководителями и участниками. Это позволяет провести более глубокий анализ деятельности своих контрагентов: установить количество компаний, зарегистрированных по адресу контрагента, увидеть, в каких еще компаниях «засветился» директор и учредители, посмотреть активы и пассивы компаний и т.д. Эта информация позволит отсечь неблагонадежных контрагентов, если таковые будут обнаружены.

В идеале проверять нужно не только новых контрагентов при заключении с ними сделок, но и тех, с которыми компания работает постоянно. Ведь все меняется: фирма может переехать, у нее может смениться руководство, а информация об этом может не сразу попасть в составляемые документы. Директор или собственники компании могут начать взаимодействовать с другими компаниями, которые будут уже не столь благонадежными. Поэтому возьмите за правило ежеквартально сверять с базами данных указанные в счетах-фактурах сведения хотя бы о ключевых (а в идеале, конечно, обо всех) контрагентах, попутно проводя оценку «дерева связей». Очевидно, что выявленные расхождения между документами, полученными от контрагента, и сведениями в базе данных проще устранить, пока эти данные не попали в декларацию и не переданы в ИФНС.

Совет второй

Используйте возможности НДС+ для мониторинга благонадежности контрагентов:

- Смотрите аналитическую справку по своим поставщикам в справочнике контрагентов, который формируется в сервисе на основе загруженных книг: много ли среди них «опасных» компаний, сделки с которыми привлекут внимание налоговой, с какими из поставщиков больше всего расхождений, чтобы устранить их в первую очередь и снизить риски доначисления НДС.

- Анализируйте статус компаний в справочнике, опираясь на сведения автоматической проверки в модуле «Светофор», которая проводится на основе данных из 26 официальных источников. Существенные факты о компании подсвечиваются соответствующим цветом:

Красный — рекомендуется проверить сообщения о банкротстве за последние 12 месяцев. Сделки с такими поставщиками прежде всего привлекут внимание налоговой.

Желтый — на эти факты следует обратить пристальное внимание. Желтым подсвечивается недавняя смена руководителя, наличие больших сумм арбитражных исков, «тревожные» исполнительные производства, например неисполнение обязательств по кредитам и т.д.

Зеленый — эти факты показывают, что компания вела хозяйственную деятельность последние 12 месяцев, например выигрывала госконтракты, получала лицензии и т.д.

- Получайте на электронную почту оповещения о смене статуса своих контрагентов, чтобы своевременно принять меры.

Ответ на требования

В ряде случаев налоговики могут направить требование о предоставлении пояснений. Напомним, что после получения такого требования нужно сразу направить в ИФНС квитанцию о приеме. Иначе налоговые органы могут приостановить операции по банковским счетам. По общему правилу пояснения должны быть представлены в течение пяти рабочих дней. За его нарушение предусмотрены штрафы.

Совет третий

Формируйте ответ на требования с помощью НДС+. В сервисе можно обработать требования с любым количеством счетов-фактур (даже очень объемные), сразу видно данные контрагента и можно понять, в чем именно состоит разночтение, которое привлекло внимание налоговой. Кроме того, в сервисе можно выгрузить список счетов-фактур, которые попадут в уточненную декларацию, чтобы внести изменения в учетную систему.

Алексей Крайнев, налоговый юрист, советы подготовлены Дарьей Харитоновой, экспертом сервиса НДС+

Читайте также:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Что такое сур в налоговой

Система управления рисками (СУР) основана на оценке рисков и включает меры, вырабатываемые и (или) применяемые налоговыми органами в целях выявления и предупреждения риска (п.1 ст. 136 Налогового кодекса РК).

В зависимости от действий налогоплательщиков, совершаемых в рамках исполнения налоговых обязательств, возникают различные риски и в зависимости от характера риска налоговыми органами применяются различные методы оценки риска, меры реагирования на них.

Направления применения СУР регламентированы различными статьями Налогового кодекса (НК РК) и имеют различные подзаконные нормативно-правовые акты:

1. Категорирование налогоплательщиков осуществляется путем отнесения в соответствии со ст. 136 НК РК деятельности налогоплательщиков (налоговых агентов) к одной из трех степеней риска:

Согласно Правилам применения СУР по критериям, не являющимся конфиденциальной информацией, утвержденным Приказом Министра финансов РК от 20 февраля 2018 года № 252, степень риска субъекта категорирования рассчитывается по:

1) критериям оценки степени риска, не являющимся конфиденциальной информацией:

- налоговая нагрузка;

- среднемесячная заработная плата на одного работника;

- отражаемые в налоговой отчетности суммы расходов и доходов;

- сделки с налогоплательщиками, имеющими взаиморасчеты с лицами, снятыми с регистрационного учета по НДС, в том числе ликвидированными, бездействующими, банкротами;

- отражение в налоговой отчетности убытков на протяжении нескольких налоговых периодов;

- многократное внесение изменений и дополнений в ранее представленную налоговую отчетность;

- нарушения, выявленные по результатам камерального контроля;

- неоднократное приближение к предельному значению установленных НК РК показателей, предоставляющих право применять СНР;

- участие в налоговом мониторинге;

- применение налогоплательщиком ККМ с функцией фиксации и (или) передачи данных;

- использование налогоплательщиком стандартного файла проверки;

- выписка счетов-фактур в электронном виде;

- применение контрольного счета по НДС;

- уплата налогов и других обязательных платежей в бюджет;

- применение трехкомпонентной интегрированной системы;

- применение модуля «Виртуальный склад»;

2) критериям оценки степени риска, являющимся конфиденциальной (служебной) информацией.

Данные критерии основаны на характеристике деятельности налогоплательщика по регистрационным данным, представленной налоговой отчетности, показателях финансовой состоятельности, соблюдении налоговой дисциплины.

Результаты категорирования актуализируются раз в полугодие.

По налогоплательщикам, по которым определена низкая степень риска, в случае непогашения налоговой задолженности и (или) задолженности по социальным платежам более 30 календарных дней, степень риска подлежит актуализации не реже 1 раза в месяц.

В зависимости от степени риска, присвоенной по результатам категорирования, дифференцируются следующие меры налогового администрирования, связанные с налоговыми обязательствами налогоплательщика:

- прекращение деятельности отдельных категорий ИП в упрощенном порядке;

- подача налогового заявления о регистрационном учете по НДС;

- продление, приостановление представления налоговой отчетности;

- обеспечение исполнения не выполненного в срок налогового обязательства;

- принудительное взыскание налоговой задолженности.

2. Определение высокорисковых налогоплательщиков в рамках пилотного проекта по совершенствованию администрирования НДС на основании ИС ЭСФ с применением СУР, правила и сроки реализации которого утверждены Приказом Первого заместителя Премьер-Министра РК — Министра финансов РК от 3 октября 2019 года № 1084.

В соответствии с п. 1-1 ст. 68 НК РК в целях модернизации и совершенствования налогового администрирования органы государственных доходов вправе осуществлять реализацию (внедрение) пилотных проектов, предусматривающих иной порядок налогового администрирования и исполнения налоговых обязательств налогоплательщиками.

При этом категории налогоплательщиков, на которых распространяется пилотный проект, права и обязанности налогоплательщиков, налоговых и иных уполномоченных государственных органов, а также организации, территория (участок) и (или) регион осуществления реализации (внедрения) пилотных проектов, правила и сроки реализации (внедрения) пилотных проектов определяются уполномоченным органом.

Участниками пилотного проекта являются:

- плательщики НДС, которые отнесены к высокой степени риска, определенной СУР, основанной на анализе данных по приобретенным и реализованным товарам, работам и услугам (оперативным данным)

- налогоплательщики (контрагенты), являющиеся получателями товаров, работ, услуг согласно ЭСФ, выписанным налогоплательщиками, которые отнесены к высокой степени риска.

Выявление целевой группы рисковых налогоплательщиков проводится автоматизировано и высокая степень риска присваивается в случае одновременного соответствия налогоплательщика группе показателей, определенных процедурой камерального контроля.

В рамках пилотного проекта участники в случае наличия рисков категорируются как высокорисковые и им направляется уведомление об устранении нарушений, выявленных ОГД по результатам камерального контроля, по итогам исполнения которого степень риска снимается.

Исполнением уведомления признается:

- в случае согласия с указанными в уведомлении нарушениями — отзыв выписанных ЭСФ, по которым налогоплательщик отнесен к высокой степени риска;

- в случае несогласия с указанными в уведомлении нарушениями — предоставление налогоплательщиком пояснения с приложением копий документов, подтверждающих факт осуществления финансово-хозяйственной операции.

3. Формирование результатов камерального контроля.

В соответствии со ст. 96 НК РК в случае выявления нарушений по результатам камерального контроля оформляются:

- по нарушениям с высокой степенью риска — уведомление об устранении нарушений, выявленных налоговыми органами по результатам камерального контроля, с приложением описания выявленных нарушений;

- по нарушениям со средней степенью риска — извещение о нарушениях, выявленных по результатам камерального контроля, с приложением описания выявленных нарушений.

4. Отбор налогоплательщика (налогового агента) для проведения налоговых проверок

В соответствии с п. 2 ст. 141 Предпринимательского кодекса РК от 29 октября 2015 года применяется особый порядок проведения проверок при осуществлении контроля и надзора в отношении субъектов, отнесенных к высокой степени риска, в сфере обеспечения поступлений налогов и других обязательных платежей в бюджет, полноты и своевременности перечисления социальных платежей.

Оценка степени риска для отбора на налоговую проверку осуществляется в автоматизированном режиме на центральном уровне.

Отбор производится на основании Совместного приказа Министра финансов РК от 28 ноября 2018 года №1030 и и.о обязанности Министра национальной экономики РК от 28 ноября 2018 года № 86 «Об утверждении критериев оценки степени риска для отбора субъектов (объектов) налоговой проверки, проводимой по особому порядку на основе оценки степени риска», согласованных с Комитетом по правовой статистике и специальным учетам Генеральной прокуратурой РК.

Совместным приказом утверждено, что общий показатель степени риска субъекта (объекта) налоговой проверки рассчитывается по критериям оценки степени риска, не являющимся конфиденциальной информацией и критериям оценки степени риска, являющимся конфиденциальной (служебной) информацией.

Перечень открытых критериев приведен в Совместном приказе и состоит из 2 объективных и 6 субъективных критериев.

По показателям степени риска субъект (объект) налоговой проверки относится к одной из двух степеней риска:

- высокая — при показателе вероятности свыше 51%;

- невысокая — при показателе 51% и ниже.

Следовательно, степень риска по результатам общего категорирования налогоплательщиков, степень риска по результатам пилотного проекта по ограничению выписки ЭСФ, степень риска по результатам камерального контроля, а также степень риска по отбору на налоговую проверку могут быть неидентичны, так как применяются в различных сферах администрирования, имеют различную нормативную правовую базу и различный состав показателей отбора.

Что такое сур в налоговой

Система позволяющая вести все от поступления до продаж

Полное ведение бухгалтерии сотрудником Бухты

Система учета товаров, перемещения и остатков

Автоматизируйте работу своего ресторана полностью

Для розничной торговли

Полный контроль над торговой точкой

Для оптовой торговли

Контролируйте отгрузки и склады

Бухгалтерия прямо у вас на сайте

Индивидульные технологические решения

Как работать с Бухтой

Склад и закупки

Ведение учета запасов, перемещений, прихода и отгрузки

Автоматическая сдача налоговой отчетности

Интеграция с банками

Банк в бухгалтерии, документы на основании платежек и наоборот

Все документы подписываются в электронном виде

Зарплата и кадры

Начисление зарплаты на основании посещаемости

Получи сервисы Бухты по API

Акты, накладные. ЭСФ, ЭАВР, СНТ

Как работать с Бухтой

Наши последние новости

Только полезные статьи

Найдите быстрый ответ на ваш вопрос

Как работать с Бухтой

Библиотека / Налоги

Налоги ・ Система управления рисками (СУР) в Казахстане

Система управления рисками (СУР) в Казахстане

Система управления рисками (СУР) при налоговом контроле работает в Казахстане уже несколько лет и направлена на совершенствование налогового администрирования. С 01 января 2019 года было внедрено категорирование всех налогоплательщиков страны. Но не всем понятно, по каким же принципам проводится классификация субъектов для присвоения им низкой, средней или высокой степени риска.

Узнать больше о категорировании налогоплательщиков вы можете из нашей статьи – «Категорирование налогоплательщиков в Казахстане».

Что такое СУР при налоговом контроле

Казахстанские налогоплательщики попадают под действие двух систем управления рисками:

- категорирование при налоговом контроле (присвоение низкой, средней или высокой степени риска);

- оценка риска при отборе на налоговую проверку (присвоение высокой или невысокой степени риска).

При этом, под риском понимается возможность нанесения ущерба государству в результате неисполнения налогоплательщиком или исполнения в неполном объеме своего налогового обязательства.

Какова цель СУР

СУР при налоговом контроле была разработана с целью:

- совершенствования системы налогового администрирования;

- повышения выявляемости налоговых нарушений;

- сосредоточения внимания налоговых органов на особо рисковых сферах и минимизация контроля за низкорисковыми налогоплательщиками.

Критерии, по которым определяется степень риска налогоплательщика, подразделяются на:

- открытые (приведены в ст.137 НК РК);

- закрытые (являются служебной информацией и разглашению не подлежат).

При определении степени риска учитывается совокупность всех критериев. Практическая польза СУР заключается в том, что ресурсы налоговой службы распределяются оптимально, сосредотачиваясь на наиболее проблемных сферах и приоритетных направлениях, что делает работу более эффективной.

Для налогоплательщиков же присвоение статуса низкой степени риска позволяет избежать налоговых проверок и повысить степень доверия со стороны контрагентов. Это также стимулирует их к добровольному и добросовестному исполнению налоговых обязательств.

По каким критериям оценивается налогоплательщик

В открытых критериях оценки действует 13 критериев, влияющих на итоговую степень риска как положительно, так и отрицательно:

- коэффициент налоговой нагрузки;

- сумма среднемесячной зарплаты на 1 работника;

- суммы доходов и расходов, отражаемые в налоговой отчетности;

- наличие среди контрагентов компаний, снятых с учета по НДС, ликвидированных, бездействующих, банкротов;

- наличие многолетних убытков, отраженных в налоговой отчетности;

- частое предоставление дополнительных форм отчетности;

- наличие нарушений, выявленных в ходе камерального контроля;

- неоднократное приближение к пороговым значениям, грозящим утратой права на применение спецрежимов.

Также при оценке применяются критерии, позволяющие снизить степень риска:

- участие в налоговом мониторинге;

- применение онлайн-ККМ;

- выписка ЭСФ;

- использование налогоплательщиком стандартного файла проверки;

- применение контрольного счета по НДС.

Расчет критериев производится дважды в год, по состоянию на 1 января и 1 июля отчетного года.

Где узнать степень риска компании

Узнать, какую категорию КГД МФ РК присвоил вашей компании или компании-контрагенту можно по БИН или ИИН на сайте kgd.gov.kz, перейдя в подраздел «Электронные сервисы», «Помощь бизнесу», «Степень риска налогоплательщика по результатам категорирования». Эта информация стала общедоступной и проверить можно любую организацию или ИП.

По своей организации эту информацию можно получить также в личном кабинете налогоплательщика, с раскрытием данных по количеству баллов, присвоенных по каждому критерию.

На что влияет присвоенная степень риска

Отнесение налогоплательщика к определенной категории риска напрямую влияет на то, какой подход УГД МФ РК выберет к администрированию в отношении него.

Так, согласно п.3 ст.118 НК РК блокировка банковского счета налогоплательщика производится в следующие сроки со дня вручения уведомления о необходимости погасить налоговую задолженность:

- если субъекту присвоена высокая категория риска – по истечении 1 рабочего дня;

- если субъект относится к категории среднего уровня риска – по истечении 10 рабочих дней.

Аналогичная ситуация и с приостановлением расходных операций по кассе. В зависимости от степени риска, которая присвоена налогоплательщику, сроки начала процедуры составляют 1 и 10 рабочих дней соответственно (п.1 ст.119 НК РК).

Что касается принудительного взыскания денег с банковских счетов налогоплательщика при наличии недоимки, здесь также играет важную роль степень риска, к которой отнесен субъект. Инкассовое распоряжение выставляется в следующие сроки со дня вручения уведомления (п.1 ст.122 НК РК):

- при высоком уровне – по истечении 5 рабочих дней;

- при среднем уровне – по истечении 20 рабочих дней.

Назначение налоговой проверки также производится, если налогоплательщик отнесен к высокой степени риска. Это существенно повышает вероятность того, что субъект попадет в списки проверяемых организаций, которым грозит выездная проверка.

Кроме того, присвоенная высокая степень риска влияет также, когда необходимо продлить сроки предоставления налоговой отчетности. Так, согласно п.6 ст.212 НК РК, субъекты с высокой степенью риска не имеют права на продление срока налоговой отчетности (исключение – ИП на спецрежимах). Тогда как согласно п.3 ст. 212 НК РК, остальные налогоплательщики вправе получить отсрочку на срок 15-30 календарных дней в зависимости от вида отчетности.

ВАЖНО! Налоговая проверка грозит тем налогоплательщикам, которые набрали более 51% вероятности целевого события (т.е. которым присвоена высокая степень риска). По таким налогоплательщикам назначается проверка на предстоящее полугодие.

Если высокая степень риска присвоена по результатам категорирования, проведенного на 01.01.2021 год, проверка пройдет в 1 полугодии 2021 год. Если категорирование произведено по состоянию на 01.07.2021 г. –проверку следует ожидать во 2-м полугодии 2021 году.

Если показатель вероятности целевого события 51% и ниже, то налогоплательщик не относится к высокой степени риска по СУР и налоговая проверка в его отношении не назначается.

В результате, присвоение высокой степени риска по СУР влечет для налогоплательщика потерю многочисленных льгот, а также в целом грозит более суровым подходом к налоговому администрированию.

Как улучшить свой статус

Чтобы избавиться от статуса налогоплательщика с высокой степенью риска, необходимо повлиять на критерии, по которым производится оценка:

- пересмотреть налоговую нагрузку;

- применять онлайн-ККМ;

- своевременно исполнять налоговые уведомления;

- стараться минимизировать внесение изменений в налоговую отчетность;

- привести зарплату работников к среднеотраслевому показателю и т.д.

Поскольку пересмотр статусов производится дважды в год, в течение полугода-года можно сменить категорию, тем самым избавив себя от излишнего внимания налогового органа.

Система контроля: ФНС – СУР и АСК НДС-2

Самые значительные махинации по уходу от уплаты налогов были в системе налога на добавленную стоимость (НДС). В поисках оптимального решения проблемы, еще в 2013 году ФНС внедрила автоматизированную систему контроля за возмещением НДС – АСК НДС. Результаты работы системы впечатлили – при сохранении прежней ставки налога собираемость выросла в несколько раз. В 2015 году был внедрен второй этап системы АСК НДС-2.

Обновленная АСК НДС-2 уже могла автоматически сопоставлять данные поставщиков и покупателей, находить несоответствия и сигнализировать о возможных правонарушениях.

Как работает АСК НДС-2

Работа системы АСК НДС-2 построена на обнаружении налоговых разрывов – расхождений в указании сумм налогов у поставщика и покупателя.

При уплате НДС покупатель из начисленной суммы налога может вычесть «входной» налог на приобретённые товары.

Например, компания «Роза» купила утюги у компании «Ласточка» на сумму 60000 рублей, в том числе НДС 10000 рублей. В последствии компания «Роза» продала утюги уже за 90000 рублей, НДС при этом составит 15000 руб. При уплате НДС «Роза» должна будет внести не 15000 рублей, а всего лишь 5000 рублей, так как «входной» НДС вычитается (15000-10000=5000).

Такая особенность расчета НДС ранее приводила к использованию фирм однодневок, с помощью которых компании пытались минимизировать свои налоги, оформляя «бумажный» НДС.

Однако система АСК НДС-2 способна сопоставлять данные компаний и отслеживать подобные махинации.

Так в приведенном примере при заполнении декларации компания «Ласточка» должна указать, что продала утюги за 600000 рублей, а компания «Роза» в своей декларации, что приобрела утюги за 60000 рублей. Указанные суммы, размер НДС, номера и даты счетов фактур в декларациях двух компаний должны совпасть. Если данные не совпадут, то возникнет расхождение, которое зафиксирует система АСК НДС-2

Расхождение может быть двух видов:

✔ Первый вид – НДС. В этом случае и продавец, и покупатель декларации сдали, но данные в их декларациях отличаются.

✔ Второй вид – Разрыв – возникает в том случае, если один из налогоплательщиков либо не сдал декларацию, либо сдал нулевую декларацию, либо в сданной декларации сведения об операции отсутствуют.

Разрывы могут быть простыми – когда операция проходит при участии двух компаний – покупателя и продавца, а могут быть сложными при участии более двух компаний. При этом АСК НДС-2 сама выстроит дерево связей и поможет определить выгодоприобретателя по НДС.

При обнаружении расхождений АСК НДС-2 отправит поставщику и покупателю автоматические требования пояснений, на которые необходимо ответить в течение 5 дней. Пояснения предоставляются в электронном виде. В случае необходимости налоговая может провести проверку.

СУР. СИСТЕМА СВЕТОФОР

Система управления рисками СУР АСК НДС-2 для определения налоговых рисков использует несколько критериев, в соответствии с которыми делит компании на три группы:

✔ Высокий риск. В программе отражается красным цветом.

✔ Средний риск. В программе отражается желтым цветом.

✔ Низкий риск. В программе отражается зеленым цветом.

В группу с низким риском попадают компании, ведущие реальную финансово-хозяйственную деятельность, своевременно оплачивающие налоги, обладающие необходимыми активами.

В группу с высоким риском определяют компании, которые замечены в уклонении от налогов, а также не имеющие ресурсов для ведения деятельности.

В группу со средним риском попадают компании, которые не вошли ни группу высокого риска ни в группу низкого риска.

Компаниям с высокой степенью риска налоговая уделяет пристальное внимание, проводит дополнительные проверки.

Чтобы не попасть в группу с высокой степенью риска «БУХГАЛТЕРРА» рекомендует проверять своих контрагентов:

— Запрашивать бухгалтерскую отчетность.

— Смотреть отзывы в Интернете.

— Проверять судебную историю.

К сожалению, налоговая не дает официальных сведений о том к какой группе риска может относится ваша компания. Однако попробовать узнать об этом можно у работников налоговой.