Что такое капитализация процентов?

Большинство из нас привыкли определять выгодность любых вложений по размеру годовой процентной ставки. Но это не единственный показатель, на который стоит ориентироваться при выборе инструмента. Большое значение имеет метод начисления процентов.

Первый, и наиболее распространённый, вариант — простой процент, когда начисление прибыли осуществляется однократно по окончании действия договора на первоначальную сумму вложений. Вторая схема, менее привычная, но более выгодная — сложный процент, когда выплаты по процентам возрастают по экспоненциальному графику. Давайте подробнее разберём, что это значит.

Суть метода в том, что каждый период (ежемесячно, ежеквартально или ежегодно) сумма инвестиций увеличивается на определённый процент, и в следующем периоде проценты начисляются уже на большую сумму, тем самым увеличивая итоговую прибыль. В народе этот эффект называют незамысловатым «проценты на проценты», в финансовой среде — сложным процентом, реинвестированием или капитализацией процентов.

Инвестиции с капитализацией процентов подходят тем, кто ищет варианты долгосрочных вложений, минимум на год, а ещё лучше — на пять или десять. Хоть процентная ставка и остаётся неизменной, прибыль будет постепенно расти, поскольку размер вложений с определённой периодичностью пополняется накопленным доходом.

Чтобы лучше понять, как работает этот процесс, рассмотрим, как происходит начисление простых и сложных процентов на одну и ту же сумму вложений.

Инвестиции без капитализации процентов

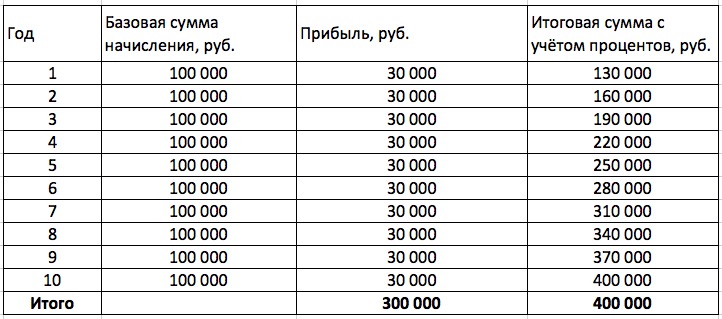

Предположим, что на вашем брокерском счёте есть 100 000 рублей. Вы решили инвестировать их в ценные бумаги на 10 лет под 30% годовых. При этом прибыль в виде дивидендов или купонов по облигациям вы будете тратить на личные нужды. То есть сумма вложений останется неизменной на протяжении всего срока.

Как будет происходить прирост прибыли:

Для вашего удобства мы создали инвестиционный калькулятор сложного процента с пополнением, сделать рассчеты в котором можно онлайн.

Впечатляет, но только до тех пор, пока мы не рассмотрели второй вариант.

Инвестиции с капитализацией процентов

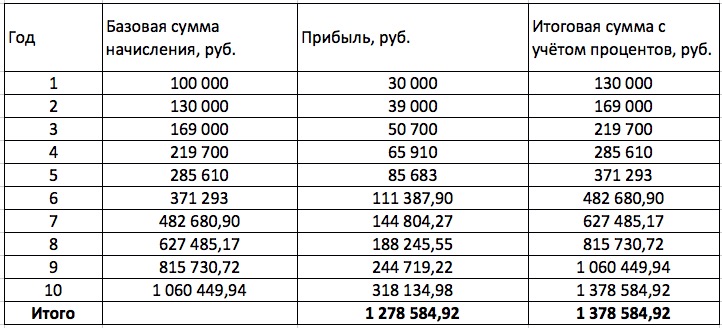

Теперь представим, что на вашем втором счёте, ИИС, есть ещё 100 тысяч рублей, которые вы так же планируете инвестировать под 30 % годовых на 10-летний срок. Но при этом не станете тратить прибыль, которая раз в год будет поступать к вам в виде дивидендов или купонного дохода, а повторно инвестируете её под тот же процент.

Прирост будет происходить следующим образом:

Разница между суммой, рассчитанной с помощью простого процента, и размером начислений при реинвестировании составляет почти миллион рублей. Согласитесь, это более чем серьёзные деньги.

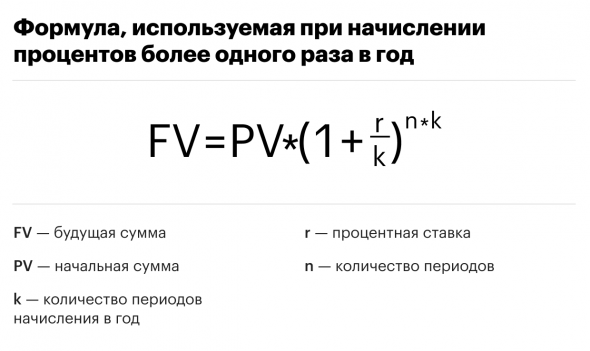

Чтобы самостоятельно рассчитать итоговую сумму по сложным процентам, используйте формулу:

X = S * (1 + П / 100) N , где:

X — размер вашего капитала в конце срока;

S – сумма на начало накоплений;

П — процент, начисляемый за период, за который производится капитализация (месяц, квартал, год);

N — количество периодов капитализации в общем сроке вложения капитала.

Обратите внимание, что в большинстве инвестиционных программ указан годовой процент (вне зависимости от срока вложений). К примеру, если вы инвестируете на 9 месяцев под 12% годовых с капитализацией процентов один раз в квартал, то П в этом случае будет равен 0,03% (12% / 4 / 100), а N — 3.

Отличный пример заработка на сложных процентах — история Бенджамина Франклина. В 1791 году он положил на банковский депозит $5000 и завещал их городским управлениям Филадельфии и Бостона. Но с одним условием: снять эти деньги можно было только через 100 и 200 лет. В 1891 году, по прошествии первого столетия, было снято 500 тысяч долларов, впоследствии потраченные на общественные работы. А ещё через сто лет, в 1991-м, на счёте оказалось уже 2 миллиона долларов.

Магия сложного процента в инвестициях

Понятно, что приведённые выше 30% годовых, это абстрактная цифра, и в реальности доход по ценным бумагам, особенно низкорисковым, может быть ниже.

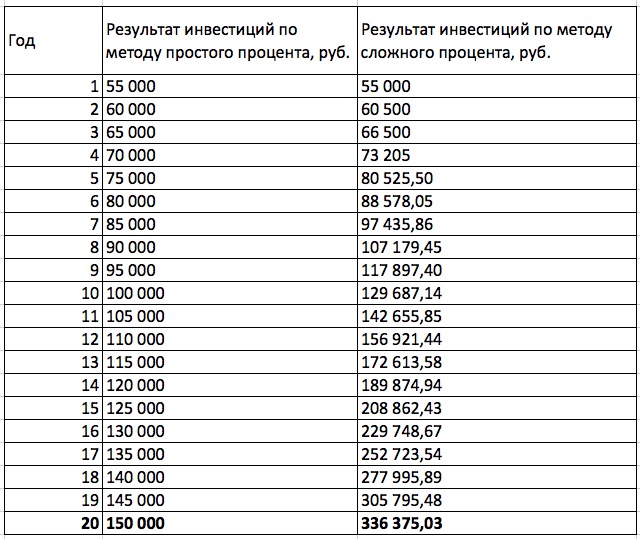

Чтобы понять, сколько можно заработать на акциях и облигациях с помощью сложных процентов, обладая даже небольшой суммой, произведём нехитрый расчёт. Предположим, у вас есть 100 тысяч рублей и 20 лет до достижения какой-либо финансовой цели (например, пенсии). Разделим эти деньги пополам и инвестируем их в облигации под 10% годовых на 20 лет. Только в первом случае вся полученная прибыль будет сниматься с брокерского счёта и тратиться, а во втором — инвестироваться в ИИС вместе с основной суммой под тот же процент. Разница очевидна:

Вот что значит капитализация, или магия сложного процента: срок тот же, процент тоже, а прибыль выше в 2,2 раза. Секрет прост: чтобы сложный процент раскрыл свой потенциал и наращивал действительно хорошую прибыль, нужно инвестировать на довольно продолжительный срок.

И в заключение хотим добавить, что Альберт Эйнштейн называл сложные проценты «самой могущественной силой во Вселенной», барон Ротшильд, самый богатый человек своего времени, — «восьмым чудом света», а великий Уоррен Баффетт заработал с их помощью львиную долю своего состояния.

Вам будет ещё удобнее — специалисты компании «Открытие Брокер» помогут подобрать подходящую стратегию и проконсультируют по всем вопросам.

Что такое капитализация?

Банковский вклад заставляет ваши сбережения работать. Открыв его, вы можете не только сохранить средства, но и преумножаете их благодаря начисляемым процентам. И если доход по депозитам – понятие простое, то о возможности увеличивать его без прямого пополнения знает не каждый. Об этом мы и расскажем далее.

Капитализация процентов на счете по вкладу – это причисление дохода по депозиту к его «телу», то есть его основной сумме. Она увеличивает размер капитала вкладчика, но и повышает его «отдачу» – ведь чем больше изначальная сумма, тем больше выплачивает банк.

Проще всего этот термин объяснить на примере. Условный клиент вложил 300 тыс. рублей, за которые каждый год он может получить 10% годовых от имеющейся суммы. То есть, при ежегодном прибавлении процентов на уже открытый депозит будут перечислены 30 тыс. рублей – те самые 10% от основной суммы. Если вложение было сделано на два года, то в следующем году его владелец заработает еще 33 тыс. рублей.

Обычный вклад позволяет получить доход в конце каждого периода на другой используемый клиентом счет. То есть, доход поступит, например, на вашу карту, а «тело» депозита останется тем же. Им можно пользоваться по своему усмотрению: доложить к имеющимся сбережениям или открыть новый вклад.

Как часто можно проводить капитализацию? Это полностью зависит от договора, который вы заключаете с банком. Прибавление может совершаться ежегодно, но наиболее часто деньги начисляются ежемесячно и ежеквартально. На законодательном уровне не закреплены ограничения на периодичность увеличения капитала, а форму договора и порядок отношений между банком и вкладчиком полностью регламентируется ГК РФ. Начисление процентов на депозит может происходить и раз в полгода – если сам банк предлагает эту опцию.

Как рассчитывается начисление процентов?

Несмотря на распространенное мнение, формула для расчета капитализации не такая сложная. Вы можете воспользоваться ей для того, чтобы понять, сколько заработаете в том или ином банке.

Формула выглядит как: T = S * (1+N/100), где:

- S – основная сумма вклада,

- N – ставка банка по программе депозита,

- T – итоговая сумма.

Воспользуемся предыдущим примером и рассчитаем прибыль с 300 тыс. рублей со ставкой в 12% годовых. Сначала посчитаем часть в скобках: 1+12/100 = 1,12. Это число необходимо возвести в степень, которая равна периодичности прибавления заработанных процентов. Если зачисление заработанного на ваш вклад происходит раз в полгода (целое число 1), то степень будет равна 0,5. Получаем число 1,058.

Далее нужно 300 000 умножить на полученное 1,058 – получится 317 400. Таким образом, через полгода на вашем счете после начисления дохода появится 17 400 рублей.

Рассчитать доходность можно и без формул – с помощью онлайн-калькуляторов. На Выберу.ру вы найдете сервис для расчета доходности в карточке каждого предложения банка по депозитам. Кроме того, на нашем портале доступен калькулятор вкладов, в котором вы можете ввести предпочтительные параметры. Система автоматически рассчитает вашу прибыль и подберет подходящие программы от банков вашего региона.

Капитализация процентов и вклада – в чем отличия?

Банки предлагают программы как с капитализацией процентов, так и самого вклада. И часто клиенты организаций не совсем понимают разницу между этими понятиями.

Так, капитализация процентов на счете – это прибавление дохода за определенный срок к уже имеющимся средствам в конце каждого периода. То есть, если прибавление – раз в месяц, то доход будет добавляться к основной сумме каждый месяц.

Капитализация вклада подразумевает, что проценты будут начислены в конце срока действия договора. Если вы открыли депозит на 3 года, то все заработанные средства будут начислены на него в конце этого срока, перед его закрытием. Возможен вариант, когда они сразу выплачиваются клиенту. Это выгодно, если вы собираетесь пролонгировать договор – тогда на депозите будут числиться уже и ваши собственные средства, и выплаченные банком.

Как выбрать выгодный вклад?

Хотите вложить свои сбережения максимально выгодно и заработать на них? Обращайте внимание не только на стандартные условия размещения средств – к ним относится процентная ставка, минимальная сумма, его срок и т. д. Учитывайте и параметры капитализации.

Прежде всего помните – очень редкие организации предлагают ежедневное или еженедельное начисление процентов. Чаще всего прибыль на ваш счет будет приходить ежемесячно и ежеквартально. Чем больше срок между пополнением, тем меньше будет прибыль.

Банки с неохотой продляют договоры с капитализацией, что может стать большим минусом для тех, кто инвестирует деньги с долгосрочной перспективой. Для кредитных организаций это невыгодно, поэтому часто вкладчики получают отказ – и это условие обязательно прописывается в договоре.

Еще один важный параметр – это возможность пополнения и частичного снятия. Для долгосрочных депозитов (от 1 года) стоит предусмотреть свободное обналичиваение (или перевод) средств и их восполнение без расторжения или перезаключения договора. Это поможет вам сохранить доход, а в некоторых случаях и преумножить сбережения, докладывая некоторую сумму, например, каждый месяц – после каждой зарплаты.

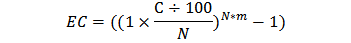

Ну и самое главное – эффективная ставка. Она рассчитывается с учетом капитализации, поэтому ее размер превышает ставку, прописанную в договоре. Часто ее используют для сравнения предложений нескольких банков. Рассчитать эффективную ставку тоже можно самостоятельно. Для этого воспользуйтесь формулой:

- ЕС – эффективная ставка;

- С – номинальная ставка, указанная в договоре;

- N – количество периодов начисления дохода в год (если проценты прибавляются ежемесячно, N=12, ежегодно N=1, и т. д. );

- m – повторение периодов пополнения (ежемесячная капитализация на два года, m=12).

С этой формулой вы сможете сравнить вклады в нескольких банках и выбрать подходящую именно вам программу.

Преимущества и недостатки

Вклад с капитализацией выглядит крайне выгодным предложением, однако и у него найдутся свои минусы. Так, программа без периодического начисления процентов позволяет получать прибыль в краткосрочной перспективе – средства, начисляемые в конце каждого месяца, будут поступать на ваш депозит, а не на личный счет. Но в долгосрочной перспективе вы получите гораздо больший доход. Кроме того, предложения с капитализацией обычно ограничены в плане снятия средств. Так, вы не сможете досрочно расторгнуть договор в одностороннем порядке или частично снять деньги.

Плюсы, впрочем, перевешивают:

- Итоговая прибыль намного выше, чем по стандартным вкладам. Чем чаще начисляются проценты, тем выше и суммарный доход.

- Для тех, кто хочет накопить крупную сумму, ограничения по снятию станут только преимуществом – так вы сможете избежать лишних трат. Депозит из накопительного становится практически сберегательным.

Предложения российских банков

Сбербанк – один из самых востребованных банков среди вкладчиков. Капитализация процентов на счете по вкладу предусмотрена для всех депозитов физлиц. Так, программа «Пополняй» на срок от 3 месяцев до 3 лет на сумму от 1000 рублей позволяет получать прибыль в размере до 2,9% (при открытии онлайн) ежемесячно. Ее главный плюс – возможность пополнения. Из этого вытекает и повышение доходности: как только сумма на вашем депозите достигает определенного порога, повышается и ставка. Кроме того, банк предусматривает специальные условия для пенсионеров и различные социальные программы.

Еще один популярный российский банк – ВТБ, предлагает вложить средства под ставку до 6,25%. Депозит с ежемесячной капитализацией приносит максимум выгоды, однако возможности клиента ограничены – его нельзя пополнить или частично обналичить. А ставка для вкладов с возможностью распоряжаться средствами в течение срока действия договора значительно ниже – до 5,5%.

Всеми описанными программами от обоих банков можно воспользоваться в том числе и без капитализации.

Ставки часто меняются, поэтому вероятно, что в других банках депозиты с периодическим начислением дохода окажутся выгоднее. На Выберу.ру собраны все предложения российских банков по вкладам. Разобраться в них помогут онлайн-калькулятор и разнообразные фильтры. Просто подберите желаемые параметры, и на странице появятся предложения, подходящие под ваши требования.

Что такое капитализация вклада простыми словами?

Банки сегодня предлагают широкую линейку вкладов: с пополнением и без него, с частичным снятием, с капитализацией. Осталось только выбрать самый выгодный. И если с первыми двумя условиями все понятно, то с третьим словом знакомы далеко не все. Капитализация вклада – что это значит?

Это финансовый термин, подкрепленный математической формулой, поэтому не всем удается понять его смысл.

В статье мы объясним все простыми словами и покажем на конкретных примерах принцип действия. И для понимания совсем не обязательно обладать какими-то особыми знаниями в области экономики и банковской деятельности.

Понятие и принцип действия

Капитализация – это начисление процентов не только на первоначальную сумму вклада, но и на все начисленные ранее проценты.

Например, вы положили 10 000 руб. под 5 % годовых на обычных условиях. Это значит, что через год вы можете снять 10 500 руб. Но вы решаете оставить их на счете, не снимая. Тогда через 2 года у вас прибавится еще 500 руб., через 3 года еще 500 руб. и т. д.

При условии ежегодной капитализации через 1 год вы также получите 10 500 руб., через 2 года вы уже снимете 11 025 руб., через 3 года – 11 576,25 руб.

Все расчеты были сделаны по очень простой формуле:

Через 1 год мы получим: 10 000 * (1 + 0,05) = 10 500 руб.

Через 2 года: 10 000 * (1 + 0,05)^2 = 11 025 руб.

Через 3 года: 10 000 * (1 + 0,05)^3 = 11 576,25 руб.

К определению капитализации мы уже обращались, когда разбирали понятие депозита и его отличие от вклада. Сравнили его со снежным комом: чем выше первоначальная сумма денег на счете и дольше срок накопления, тем выше доходность. Но не только от этих двух факторов зависит эффект, а еще и от периодичности начисления процентов на счете. Посмотрим, как это влияет на изменение суммы по депозиту.

Периодичность начисления дохода

Выше в формулах мы рассмотрели вариант, когда доходность начисляется 1 раз в год.

Кроме ежегодной капитализации бывает:

- ежемесячная,

- ежеквартальная,

- ежедневная.

Формула расчета немного поменяет свой вид:

Появляется буква n – это периодичность начисления дохода.

При ежемесячном начислении n = 12, ежеквартальном n = 4, ежедневном n = 365 или 366.

Давайте сравним действие “снежного кома” при разной периодичности. Оставим наши первоначальные условия.

Как мы видим, чем чаще начисляются проценты, тем выше наша доходность.

Отличия кажутся очень незначительными, но еще раз повторим, что на эффективность влияют 4 фактора:

- Первоначальная величина депозита.

- Процентная ставка.

- Срок накопления.

- Периодичность начисления дохода.

При увеличении любой составляющей эффект станет более внушительный.

Для иллюстрации составим аналогичную таблицу, но изменим условия:

- первоначальная сумма – 1 000 000 руб.,

- срок – 5 лет,

- ставка – 7 % годовых.

Представленная формула расчета применяется к любой периодичности, в том числе и к ежедневной. Но, изучив предложения банков, мы не нашли таких условий. При необходимости расчеты теперь вы можете сделать и самостоятельно.

Расчет доходности с капитализацией и без нее

Чаще вкладчику надо сравнивать не варианты начисления процентов, а рассчитать сумму депозита с капитализацией и без нее. Мы не будем утомлять вас больше математикой. Формулы остаются такие же. На самом деле нет необходимости самостоятельно по ним что-то считать. Есть удобный онлайн-калькулятор с капитализацией на разные сроки и периодичность.

Воспользуемся одним из них и посмотрим, как меняется наш доход в двух вариантах: вклад 1 000 000 руб. под 5 % годовых на 3 года.

- Расчет доходности при обычных условиях.

- Расчет доходности с ежемесячным начислением (наиболее часто встречающийся вариант в банке).

Таким образом можно сравнивать условия в различных банках и выбирать наиболее оптимальные для вас. Обратите внимание, что мы не рассматривали вариант с пополнением вклада в течение срока. В этом случае доходность будет еще выше. Возможность пополнения также можно задать в онлайн-калькуляторе.

Что такое эффективная ставка?

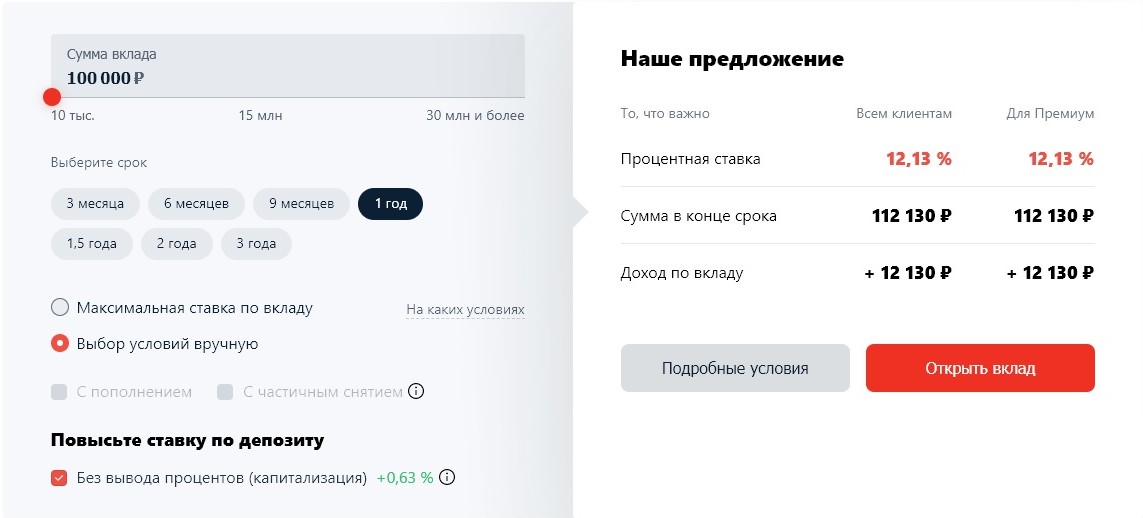

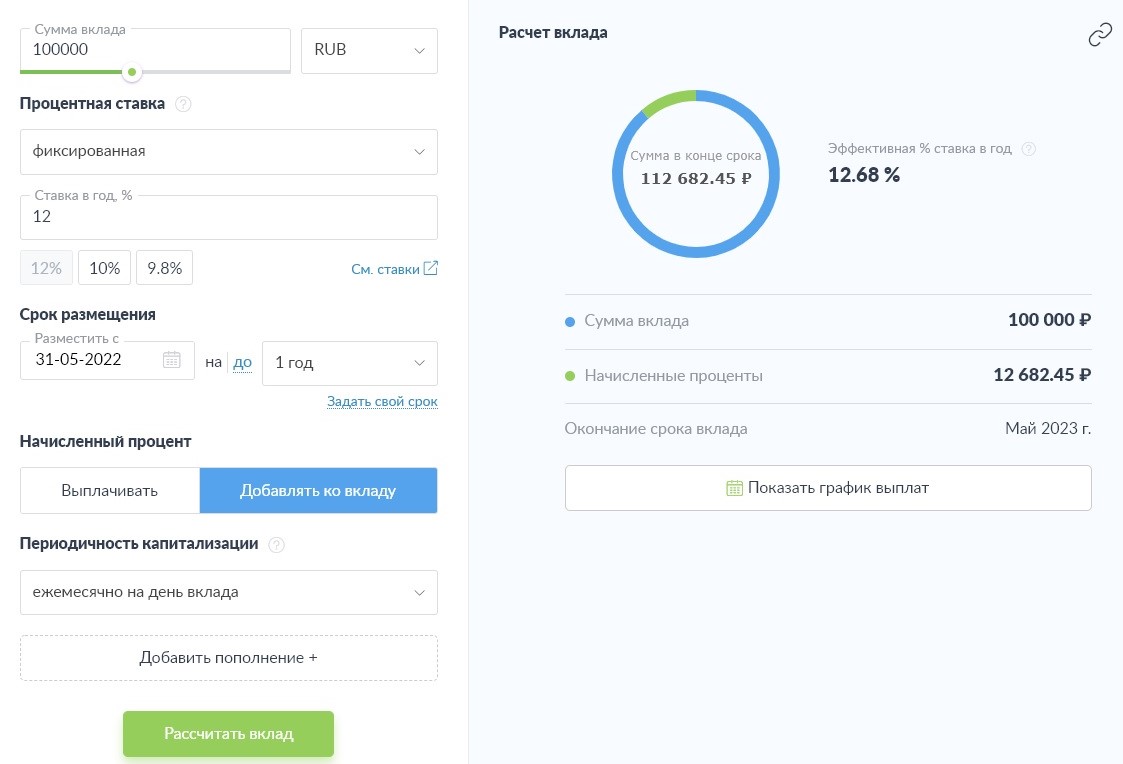

С рассматриваемой сегодня темой статьи тесно связано еще одно понятие – эффективная ставка. Например, на сайте банка ВТБ при выборе депозита вы увидите вот такую таблицу с процентными ставками.

Здесь под обычной ставкой располагается еще одна – это и есть эффективная ставка. Что это такое?

Эффективная ставка – ставка с учетом капитализации. Она всегда выше обычной. Ей удобно пользоваться, когда вы сравниваете доходность по нескольким банкам.

Как ее рассчитать? Очень просто. Для интересующихся математикой мы напишем формулу. Пусть будет для общего развития. А для всех остальных есть онлайн-калькулятор.

Напоминаем, что n – это периодичность начисления дохода.

Рассчитаем эффективную ставку, например, по вкладу “Сохраняй” от Сбербанка. Мы кладем 100 000 руб. под 4,2 % годовых на 1 год с ежемесячной капитализацией. Эффективная ставка составит:

Давайте проверим на онлайн-калькуляторе на сайте банка.

Альтернатива вкладу – процент на остаток

Хотим зайти немного с другой стороны к рассматриваемому вопросу и разобрать альтернативу банковскому вкладу – дебетовую карту. Мы поделимся опытом ее использования.

Нам потребовалось разложить деньги по разным счетам с целью накопления на свои цели. В результате анализа банковских предложенийпо определенным критериям мы остановились на таких вариантах:

- Депозит “Ренессанс Накопительный” в одноименном банке.

Условия: ставка 6,75 % годовых с ежемесячным начислением дохода, возможностью пополнения, но без расходных операций. Срок депозита – 1 год, в течение которого ставка не меняется. При этом мы ежемесячно его пополняем, но не снимаем деньги.

- Дебетовая карта того же банка с начислением процента на остаток.

Условия: бесплатное обслуживание при остатке не менее 30 000 руб. и ежемесячное начисление дохода в размере 7,25 %. Получается, что, если не проводить операции по карте, то каждый месяц доход начисляется и на первоначальную сумму, и на ранее начисленные проценты. И размер дохода значительно больше, чем по вкладу.

Так как и вклад, и карта открывались с целью накопить, то расходные операции мы не совершали. Пополнение на оба продукта регулярно проводили каждый месяц.

При таких исходных данных плюсы дебетовой карты для нас очевидны:

- возможность пополнения и снятия при необходимости без каких-либо штрафных санкций,

- больший доход, чем по депозиту,

- карта всегда под рукой, можно воспользоваться в любой день недели и время суток.

Но есть и минус: процент на остаток по счету может в любой момент измениться.

Предложений по дебетовым картам с начислением процента на остаток не так много, но они есть.

Плюсы и минусы капитализации

Несмотря на очевидные достоинства капитализации, которые проявляются в первую очередь в более высокой доходности по сравнению с обычным начислением процентов, у нее есть и минусы:

- Как правило, банк ограничивает мобильность средств. То есть вы не можете распоряжаться своими деньгами в течение срока действия договора. Конечно, вам не откажут, когда вы заявите, что закрываете счет и снимаете все деньги. Но получите вы далеко не ту сумму, на которую рассчитывали, когда открывали счет. Не во всех банках можно снимать деньги без потери всего или части дохода.

Например, если вы решите закрыть досрочно вклад “Сохраняй” в Сбербанке (100 000 руб. на 1 год), то на руки получите на 2 862,61 руб. меньше.

- Банки часто назначают более низкую ставку по депозитам с капитализацией. Поэтому очень важно просчитывать эффективную ставку и сравнивать ее по нескольким предложениям в разных банках.

- Заметный эффект от капитализации проявляется только в долгосрочном периоде. Поэтому, если вы уверены, что в ближайшие несколько лет вам не понадобится много денег, открывайте депозит с капитализацией. Если нет – присмотритесь к обычному вкладу, но с возможностью снятия.

Банки иногда предлагают выбрать вариант использования начисленного дохода: оставить на счете или снять наличными (перевести на карту, счет).

Если по вкладу вы выберете “снимать проценты”, то никакой капитализации и вовсе не будет. Ведь вы оставляете на своем счете только сумму первоначальных вложений.

Заключение

В конце статьи давайте пропишем с вами алгоритм выбора депозита с капитализацией:

- Определяем цель открытия вклада: сбережение, краткосрочное или долгосрочное накопление, получение пассивного дохода.

- Определяем условия: с возможностью пополнения, частичного снятия или без, первоначальную сумму, срок и процентную ставку.

- Выбираем несколько банков, наиболее отвечающих нашим критериям.

- Рассчитываем по каждому предложению эффективную ставку и делаем окончательный выбор.

Не забываем проанализировать и дебетовые карты с процентом на остаток. Этот вариант для сильных духом людей, потому что соблазн все потратить может победить желание копить. Но, если есть конкретная цель, то у соблазнов нет никаких шансов. Согласны?

Капитализация процентов: что это и как рассчитать

Что такое вклад с капитализацией процентов, при каких условиях капитализация самая выгодная, как самому посчитать доход по формуле сложного процента и найти готовые онлайн-калькуляторы — в ликбезе «РБК Инвестиций»

При капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее (Фото: Shutterstock)

Что такое капитализация процентов

Капитализация процентов — это присоединение суммы начисленных процентов к основной сумме (телу) вклада, что часто называют начислением процентов на проценты. Капитализация процентов рассчитывается по формуле сложного процента и предполагает, что каждая выплата процентов будет прибавляться к телу депозита, так что в следующий раз доходность будет рассчитываться уже не от изначальной суммы, а от той, что накопилась по итогам последней капитализации.

Капитализация , то есть начисление процентов по вкладу, делается через равные промежутки времени и может быть ежедневной, ежемесячной, ежеквартальной, ежегодной и т. д. Данное условие отдельно прописывается в договоре между клиентом и банком.

Вклад без капитализации процентов предполагает, что начисленные проценты причисляются к вкладу только в конце срока депозита или сразу переводятся на отдельный счет, расчет доходности вклада без капитализации проводится по формуле простых процентов.

Рассмотрим, как работает простой процент для вклада без капитализации и сложный процент для вклада с ежеквартальной капитализацией.

Вклад без капитализации процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- начисление и выплата процентов: ежеквартально.

Годовой доход по этому вкладу составит 12% от ₽100 000, то есть ₽12 000.

Так как выплаты ежеквартальные, то общая сумма дохода будет разделена на четыре периода выплат: раз в квартал вкладчик будет получать по ₽3000 на отдельный счет, сумма на вкладе к концу срока останется неизменной — ₽100 000.

Вклад с капитализацией процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций. В нашем примере 12% / 4, размер ежеквартальной выплаты составит 3%.

- ₽100 000 + 3% = ₽103 000. Доход после получения процентов за первый квартал хранения денег составил ₽3 000.

- В следующем квартале доходность будет снова 3%, но рассчитываться будет уже не от первоначальной суммы ₽100 000, а от капитализированной — ₽103 000. Соответственно, по итогам второго квартала сумма на вкладе составит ₽103 000 + 3% = ₽106 090.

- За третий квартал: ₽106 090 + 3% = ₽109 272,70.

- За четвертый квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Процентный доход по банковским вкладам облагается налогом, но за 2021 и 2022 годы налог временно взиматься не будет.

С 1 января 2021 года в России вступил в силу закон о налогообложении прибыли, полученной физическими лицами в виде процентов от банковских вкладов, превышающих ₽1 млн. При этом действует налоговый вычет, который рассчитывается как произведение ключевой ставки ЦБ РФ, действующей на 1 января, и фиксированной суммы в ₽1 млн. Однако в конце марта 2022 года президент России подписал новый закон, который временно разрешил россиянам не платить налог на доход по вкладам. Согласно ему, граждане не должны будут уплачивать НДФЛ с процентных доходов по банковским вкладам, полученных в 2021–2022 годах.

Приведем пример того, как рассчитывался бы налог за 2022 год, если бы на закон не был введен временный мораторий. Если мораторий будет снят, то по похожему алгоритму будут рассчитываться налоги на вклады начиная с налогового 2023 года.

Налог по вкладам за 2022 год, который нужно было бы уплатить в период до 1 декабря 2023 года:

- ключевая ставка на 1 января 2022 года 8,5% * ₽1 млн = ₽85 тыс.;

- ₽85 тыс. — это необлагаемая НДФЛ сумма за 2022 год.

Если доход по вкладам клиента превысил бы сумму налогового вычета, то начиная с каждого рубля после ₽85 тыс. он должен был бы платить налог в размере 13%.

Например, общий доход по вкладам составил ₽100 тыс. Налог нужно было бы заплатить только с ₽15 тыс. НДФЛ с ₽15 тыс. составил бы ₽1950 = ₽15 тыс. / 100 * 13.

Отличия от капитализации по вкладу

Ранее при описании банковских вкладов встречалось понятие «капитализация по вкладу».

Управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин пояснил, что капитализация по вкладу предполагала, что сумма начисленных процентов прибавится к вкладу в конце срока договора, а не будет перечислена на другой счет или банковскую карту. «Это условие, по сути, считается капитализацией только в случае пролонгации вклада», — подчеркнул Алутин.

Очевидно, банки использовали словосочетание «капитализация по вкладу» в описании продуктов в качестве маркетингового хода, хотя по факту начисление процентов осуществлялось по формуле простых процентов. Тогда как при капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее, расчет делается по формуле сложных процентов.

Анализ банковских продуктов, который провели «РБК Инвестиции », показал, что словосочетание «капитализация по вкладу» сейчас банки не используют, ограничиваясь капитализацией процентов по вкладу, то есть по формуле сложных процентов с заданной частотой в зависимости от условий договора.

По оценке «Финуслуг», самыми востребованными вкладами являются продукты с ежемесячной капитализацией процентов. Так как, например, при ежемесячном тарифе баланс счета будет увеличиваться каждый месяц, а депозит расти в геометрической прогрессии. А при досрочном расторжении договора (если эта возможность предусмотрена) вкладчик получает не только тело депозита, но и часть начислений — такая опция особенно актуальна в условиях неопределенности. А вот вклады на длительный период с выплатой процентов в конце срока, так называемой «капитализацией по вкладу», сейчас менее популярны, поэтому в коммуникациях с клиентами банки стали меньше делать акцент на таких сберегательных продуктах.

Как начисляются проценты по вкладу

Доход по вкладу зависит и от графика выплаты процентов. Чем чаще выплачиваются проценты, тем выше доходность (Фото: Shutterstock)

Ключевым условием для вкладов с капитализацией является временной шаг, с которым она делается. По этому признаку различают вклады с ежедневной, еженедельной, ежемесячной, ежеквартальной, полугодовой, ежегодной и т. д. капитализацией.

Чем чаще производится капитализация процентов, тем от большей суммы каждый раз рассчитывается процентный доход, следовательно, тем больше денег будет на счете вкладчика в конце периода.

Разберем пример трех вкладов с капитализацией, но выполняемой с разными промежутками времени.

Вклад с ежемесячной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежемесячно (12 раз).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 12, соответственно, каждый следующий месяц вклад будет увеличиваться на 1% с учетом начисленных ранее процентов:

- 1-й месяц: ₽100 000 +1% = ₽101 000;

- 2-й месяц: ₽101 000 +1% = ₽102 010;

- 3-й месяц: ₽102 010 +1% = ₽103 030,10;

- …

- 12-й месяц: ₽111 566,54 +1% = ₽112 682,50.

Итоговый доход за год по вкладу с ежемесячной капитализацией составит ₽12 682,50. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,68% вместо базовой 12%.

Вклад с ежеквартальной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 4, соответственно, каждый следующий квартал вклад будет увеличиваться на 3% с учетом начисленных ранее процентов:

- 1-й квартал: ₽100 000 + 3% = ₽103 000;

- 2-й квартал: ₽103 000 + 3% = ₽106 090;

- 3-й квартал: ₽106 090 + 3% = ₽109 272,70;

- 4-й квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Вклад с полугодовой капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: раз в полгода (2 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 2, соответственно, каждые полгода вклад будет увеличиваться на 6% с учетом начисленных ранее процентов:

- 1-е полугодие: ₽100 000 + 6% = ₽106 000;

- 2-е полугодие: ₽106 000 + 6% = ₽112 360.

Итоговый доход за год по вкладу с полугодовой капитализацией составит ₽12 360. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,36% вместо базовой 12%.

По состоянию на май — начало июня 2022 года наиболее распространены в банках вклады и накопительные счета с ежемесячной капитализацией. Сейчас финансовые организации крайне заинтересованы в том, чтобы вкладчики разместили свободные деньги на депозитных счетах, поэтому предлагают привлекательные условия вкладчикам.

Из-за новых жестких санкций в феврале-марте произошел массовый отток наличных денег из банков — дефицит ликвидности банковского сектора к 3 марта превысил ₽7,03 трлн. Банк России, реагируя на эту ситуацию, а также на всплеск инфляции, внепланово повысил ключевую ставку в феврале с 9,5% до 20% годовых. После повышения ключевой ставки проценты по банковским вкладам выросли до 25%, что вернуло населению желание копить на депозитах — структурный профицит ликвидности банковского сектора по операциям с ЦБ на начало дня 31 мая составил ₽1,96 трлн, согласно данным Банка России.

Расчет вклада с капитализацией процентов

Расчет дохода или прибыли по вкладам или накопительным счетам с капитализацией делается с помощью формулы сложного процента.

Формула расчета

Формула сложного процента вопреки своему названию не так уж сложна. Как рассчитать доходность вложений с учетом капитализации на короткий срок, мы показали в примерах выше. Формула сложных процентов пригодится тем, кто хочет рассчитать прибыль на более долгий срок, а также тем, кто хочет сделать свой вклад капитализированным, даже если банк не предлагает такого условия. Для этого понадобится найти вклад или накопительный счет с возможностью пополнения. Тогда при каждом получении процентного дохода по обычному вкладу без капитализации можно будет его пополнять на эту сумму дохода и, таким образом, увеличивая самостоятельно тело вклада, фактически сделать капитализацию вклада конкретно для себя.

Пример применения формулы сложных процентов для расчета дохода вклада на три года с ежеквартальной капитализацией:

- PV — ₽100 000;

- k — 4 (ежеквартальная капитализация — четыре раза в год);

- r — 12%;

- n — 3 (расчет делается для трехлетнего периода).

Выполняем в скобках: 1+12%/4 = 1,03.

Возводим 1,03 в 12-ю степень = 1,4257608868461795.

Умножаем первоначальную сумму на полученное значение: ₽100 000 * 1,4257608868461795 = ₽142 576,09.

Сумма вклада по истечении трех лет составит ₽142 576,09. Доход, соответственно, ₽42 576,09.

Онлайн-калькулятор капитализации процентов

Банки в обязательном порядке в условиях вклада указывают, предусмотрена ли его капитализация и с какой периодичностью. Некоторые финансовые учреждения для удобства клиентов размещают на своих сайтах онлайн-калькуляторы доходности депозитов. С их помощью, не делая собственные расчеты, можно указать сумму, которую планируется первоначально вложить, и получить ответ, каким будет доход по истечении срока вклада. Как правило, на сайте имеется уточнение, что расчет калькулятора предварительный, персональные условия и точная доходность рассчитываются при непосредственном обращении в банк и подписании договора.

Пример встроенного онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов (Фото: Скриншот с сайта Альфа-Банка)

Если на сайте банка нет такого калькулятора, то можно воспользоваться онлайн-калькуляторами, которые несложно найти через поисковые системы. Например, подобные калькуляторы расчета дохода по вкладам с капитализацией процентов есть на «Выберу.ру» и «Банкирос». Для того чтобы ими воспользоваться, потребуется указать сумму вклада, срок, процентную ставку, периодичность капитализации (выплат), поставить отметку в условиях, что вклад предполагает капитализацию.

Пример онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов (Фото: Скриншот с сайта «Банкирос»)

Для поиска наиболее выгодных вкладов с капитализацией и расчета доходности по ним можно использовать финансовые сервисы и маркетплейсы, которые собирают данные с банков и представляют их на своих порталах. Например, отсортировать вклады с капитализацией и оценить автоматически рассчитанную доходность по ним можно на сайтах:

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Что такое капитализация вклада в банке

С началом коронавирусного кризиса многие столкнулись со снижением доходности накоплений. Инфляция безжалостно съедает сбережения в банках. Капитализация процентов на счете – верный способ повысить прибыльность вклада и обогнать обесценивание рубля.

Что такое капитализация

Сложный процент – гениальное изобретение банкиров совместно с математиками. Это именно тот случай, когда количество переходит в качество, а арифметическая прогрессия превращается в геометрическую. Как модно сейчас говорить, происходит экспоненциальный рост капитала.

Секрет баснословных состояний западных финансовых кланов в том, что 200-300 лет назад их прародители раньше других осознали силу сложного процента и начали извлекать пользу. Сегодня он доступен каждому в виде капитализации процента на счете или банковском вкладе.

Механизм работы сложного процента прост для понимания. В качестве примера рассмотрим депозит с ежемесячной капитализацией процентов, как наиболее распространенный среди вкладчиков.

Если объяснять просто, то суть в следующем: каждый месяц банк прибавляет начисленные проценты к депозиту. Таким образом размер тела вклада, то есть расчетной базы, увеличивается.

Через месяц банк начисляет процент уже на бо́льшую сумму, то есть добавляет «процент на процент». Чем чаще происходят начисления, тем быстрее подрастет ваш капитал к окончанию срока вклада.

Представим молодую семью – Романа и Марину. Они строят серьезные планы на жизнь. Часть денег, подаренных на свадьбе, они решают отложить и создать капитал с прицелом на будущее своего ребенка. На текущий момент у них есть 500 тысяч рублей. Семья задается вопросом: насколько можно увеличить эту сумму за двадцать лет, просто открыв вклад в банке?

Роман и Марина посвятили целый вечер тому, чтобы изучить предложения разных кредитных организаций. Пришли к тому, что самым выгодным и безопасным способом увеличить капитал без дополнительных вложений будет вклад с капитализацией процентов.

Однако подобных предложений в интернете множество. Молодоженам нужно определиться, какие условия наиболее полно удовлетворяют их желания.

Деньги, спрятанные под подушкой, обесцениваются. Сберегите средства от инфляции и заставьте накопления работать на вас. Откройте вклад в Совкомбанке со ставкой до 8% годовых. Гибкие условия сыграют вам на руку:

- вы можете открыть вклад дистанционно;

- управлять им не выходя из дома;

- увеличить ставку, пользуясь картой «Халва».

Дополнительную сохранность средств обеспечивает государственная Система страхования вкладов.

Виды капитализации

При выборе банковского вклада с капитализацией нужно ориентироваться на два показателя: периодичность начисления процентов и процентную ставку.

Вы можете встретить следующие варианты периодичности выплат:

| Тип вклада | Описание |

| Разовый | Проценты будут начислены единожды перед закрытием вклада. Это не стоит считать капитализацией в том смысле, в каком она рассматривается в статье. Однако вы сможете получить сложный процент в случае пролонгации (продления) вклада. |

| Ежедневный | Проценты начисляются каждый день, а депозит растет в геометрической прогрессии. Ставка по такому вкладу всегда минимальная. |

| Ежемесячный | Самый распространенный вариант. Депозит растет каждый месяц. |

| Ежеквартальный | Выплаты происходят раз в три месяца. Соответственно, срок вклада должен быть кратным этой цифре. |

| Полугодовой | Увеличивает депозит дважды в год. В случае расторжения договора до окончания полугодия процент будет потерян. |

| Ежегодный | Используют только для долгосрочных накоплений. Но процентная ставка, как правило, самая привлекательная. |

Процентная ставка по вкладу с капитализацией процентов, которая прописана в договоре, не покажет вам полную картину роста средств на счете. Намного лучше ее отражает эффективная ставка.

Специалисты рассчитывают ее с учетом капитализации. При сравнении предложений различных банков ориентируйтесь именно на этот показатель, как на наиболее объективный.

При выборе банковского продукта обязательно уточните, можно ли пополнять депозит или досрочно снимать часть средств. Это удобно, но, как правило, эффективная процентная ставка по таким вкладам бывает ниже.

Совет от банка

Другой важный аспект, к которому стоит присмотреться, – условия пролонгации договора. Продлить срок действия депозита вы можете лично, посетив офис банка. При этом специалист отдела вкладов предложит вам оформить новый договор.

В противном случае может сработать автоматическая пролонгация. Если в договоре не будут жестко закреплены условия автоматического продления, то впоследствии вы можете быть неприятно удивлены. К примеру, менее выгодной для вас процентной ставкой.

Иногда клиенты соглашаются на предложение специалиста зачислять средства не на депозит, а на банковскую карту. Но капитализация процентов в этом случае не произойдет, а значит, нет никаких отличий от обычного банковского вклада.

Многие кредитные организации стимулируют клиентов дополнительными приятными бонусами. Например, Совкомбанк предлагает вкладчикам увеличенную доходность по депозиту при наличии у них универсальной карты «Халва».

Роман и Марина, просчитав все варианты, поняли, что выгоднее всего им оформить вклад с ежегодной капитализацией процентов без возможности досрочного вывода денег со счета.

Если вам, в отличие от Романа и Марины, нужны деньги, то рассчитайте в форме ниже комфортные условия и отправляйте заявку в банк.

Формула расчета капитализации процентов

Рассчитать выгоду, которую даст капитализация процентов по депозиту, вы можете с помощью специального калькулятора вкладов. На сайте практически любого банка вы найдете эту полезную опцию.

Если вы по какой-то причине не доверяете расчетам на сайте, с помощью формулы, указанной ниже, вы легко рассчитаете потенциальную выгоду.

Вооружитесь инженерным калькулятором, у которого есть функция возведения в любую степень, карандашом и листом бумаги. В крайнем случае можно использовать и обычный калькулятор.

S = D * (1+n/100) T , где:

D – размер депозита,

n – процентная ставка банка,

T – срок вклада (в годах),

S – итоговый размер накоплений.

Для возведения в степень воспользуйтесь в инженерном калькуляторе функцией (x y ). Если вы пользуетесь обычным калькулятором, вам нужно перемножить сумму в скобках (1+n/100) на саму себя (Т-1) раз.

Эта формула удобна для вычисления долгосрочных вкладов с ежегодной капитализацией процентов. Если вы имеете дело с любой другой программой, формула немного усложнится:

S = D * (1+n / 100 / L) T , где:

L = 365, при ежедневной капитализации,

L = 12, при ежемесячной капитализации,

L = 4, при ежеквартальной капитализации,

L = 2, при полугодовой капитализации.

T – срок вклада соответственно в днях, месяцах, кварталах и полугодиях.

Роман и Марина воспользовались формулой и вычислили:

- первоначальный взнос D = 500 000 рублей;

- процентная ставка банка «Выгодный» n = 6,6%;

- капитализация процентов ежегодная, значит L = 1;

- срок депозита Т = 20, молодожены рассчитывают закрыть вклад через 20 лет.

В результате Роман и Марина получили:

S = 500 000 * (1 + 6,6 / 100 / 1) 20 = 1 795 205 рублей

Таким образом, за двадцать лет пассивный доход увеличит капитал более чем в 3,5 раза.

Преимущества и недостатки

Как и любой финансовый инструмент, депозит с капитализацией процентов имеет свои плюсы и минусы.

К преимуществам таких вкладов относят:

- Больший по сравнению с другими банковскими продуктами доход при прочих равных условиях.

Всегда нужно учитывать, что сложный процент значительно повышает капитализацию. Однако банки в погоне за прибылью стараются ограничить этот эффект. Чаще всего они снижают процентную ставку по такому вкладу. Но мы помним, что важнее будет не значение, указанное в договоре, а эффективная процентная ставка.

- Запрет на досрочное снятие средств кому-то может показаться минусом, но такой подход дисциплинирует вкладчика, заставляя вдумчиво относиться к тратам.

Депозит с капитализацией процентов идеально подходит для долгосрочного накопления.

Из последнего плюса вытекает и серьезный недостаток – вкладчик не может расторгнуть договор в одностороннем порядке, не потеряв при этом накопленные средства. Прежде чем нести деньги в банк, следует тщательно рассчитать свой бюджет.

Если в течение срока вклада вас могут поджидать непредвиденные траты, а свободные средства ограничены, то лучше сделать выбор в пользу другого банковского продукта.

Среди банковских предложений можно найти и такие вклады с капитализацией процентов, при которых клиент может досрочно воспользоваться частью средств на счете. Однако процентная ставка в этом случае будет еще ниже, и, при детальном рассмотрении, такой продукт может оказаться даже менее выгодным, чем классический вклад.

Повышенная доходность депозитов со сложным процентом вынуждает некоторые недобросовестные кредитные организации «подкидывать» своим клиентам подводные камни» в договорах. В связи с чем ухудшаются условия вклада после автоматической пролонгации.

Капитализация процентов на счете по вкладу

Капитализация может касаться не только процентов, но и самого вклада. Многие не понимают, в чем разница между этими двумя подходами. Но она существенна.

При капитализации процентов на счете они периодически прибавляются к телу депозита в зависимости от выбранной программы. Так, при ежемесячном тарифе баланс счета будет увеличиваться каждый месяц.

Это как раз тот случай, когда при досрочном расторжении договора вкладчик получает не только тело депозита, но и часть начислений.

Если мы говорим о капитализации вклада, то прибавленные проценты пополнят счет лишь в конце срока договора. Представьте, что вы открыли такой вклад на пять лет. Только к концу этого срока положенные вам проценты будут начислены на счет. Такие условия, как правило, предполагают повышенную процентную ставку.

Согласно российскому законодательству Государственная система страхования банковских вкладов гарантирует возврат 100% накоплений в пределах 1 млн 400 тысяч рублей. Если депозит был в иностранной валюте, то сумма выплаты будет рассчитана по курсу ЦБ на день наступления страхового случая.

Капитализация процентов по вкладу – безопасный способ не только сберечь накопления, но и обогнать инфляцию.

Пассивный доход – это не мечта, а реальность! Простой и проверенный способ для заработка – вклад в Совкомбанке. Открыв вклад , вы получите:

- доходность до 8% годовых;

- возможность выбрать условия, подходящие именно вам;

- дополнительное страхование средств от государства.

Гарантированный доход без лишних рисков позволит вам приумножить накопления и защитить их от инфляции. Подайте заявку онлайн и получите промокод на +0,25% к годовой ставке.

Капитализация вклада: что это такое

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Для получения максимальной прибыли от вложения средств на счета в банке, выбирайте вклады с капитализацией процентов. При открытии такого депозита обращайте внимание на процентную ставку. Кредитно-финансовые организации могут устанавливать на такие вклады более низкую ставку, чем по обычным депозитным счетам. Бробанк разъяснит, зачем нужна капитализация вклада, как она работает и чему еще уделить внимание при выборе стратегии.

- Суть капитализации

- Виды капитализации

- Формула расчета капитализации процентов

- Почему уменьшается доход от депозита

- Преимущества и недостатки

- Капитализация процентов или выплаты по окончанию срока действия

- Топ-3 банков с капитализацией вкладов

- Аналог вклада с капитализацией

Суть капитализации

Вклад с капитализацией процентов — тот же банковский вклад, но его особенность в том, что периодически накопленные проценты присоединяют к общему размеру вклада. После этого проценты начисляются уже на всю сумму. Капитализация процентов на счете обеспечивает максимальный доход от вложенных финансов.

Чаще всего проценты капитализируют ежемесячно, но бывает так, что банк предлагает готовые программы с другой периодичностью. Только раз в квартал или полгода. Ежемесячная капитализация более выгодна для клиента.

Виды капитализации

Разные депозиты с капитализацией процентов отличаются только по срокам присоединения процентов к общей сумме вклада на счете:

| Вид вклада | Описание |

| Разовый | Разовую капитализацию банк делает только по окончанию срока в том случае, когда клиент продлевает срок действия депозита. Такую уловку финансовые организации придумали специально для того, чтобы вкладчики дольше хранили средства на депозите. Потому что в этом случае деньги вкладчиков дают учреждению больше источников для кредитования других клиентов. |

| Ежедневный | Такой вид капитализации выбирают редко. Когда процентная по вкладу и сумма слишком малы, то и доход будет увеличиваться практически незаметно. Но с большими суммами и высокими процентами такое начисление процентов окажется самым выгодным. |

| Ежемесячный | Это самый распространенный тип вклада с капитализацией. Проценты начисляют ежемесячно, чаще всего такую капитализацию выбирают для вкладов на срок до полугода или года. |

| Ежеквартальный | Вклад с начислением процентов раз в 3 месяца выбирают для депозита со сроком действия от 3 до 12 месяцев. Обязательно, чтобы общее количество месяцев, на которые оформлен депозит, было кратно 3. |

| Полугодовой | Редкий тип начисления процентов. Капитализация происходит один раз в 6 месяцев. При расторжении договора до истечения полугода утрачивается большая часть начисленных процентов. Для извлечения максимальной выгоды потребуется размещать деньги на длительный период. |

| Ежегодный | Для маленьких сумм вклада этот тип капитализации бесполезен. Его выбирают только для крупных и долгосрочных капиталовложений сроком от 2 до 5 лет. При этом важно обратить внимание на ставку и пересчитать итоговую выгоду. В некоторых случаях выясняется, что ежемесячное начисление оказывается выгоднее, чем ежегодное. |

Наиболее популярные варианты — депозит с ежемесячной и ежеквартальной капитализацией.

Формула расчета капитализации процентов

Общая формула для расчета капитализации процентов по депозитному счету выглядит так:

Дв — общий доход от капитализации процентов по вкладу вместе с изначальной суммой, которую положил на счет вкладчик. С — сумма, которую клиент вложил в финансовую организацию. Рп — размер процентной ставки в год, которую указывают в договоре при открытии депозитного счета. Т — срок действия банковского вклада.

По такой формуле удобно рассчитывать только доход от вкладов с ежегодной капитализацией процентов.

Для расчета дохода при ежемесячной капитализации, воспользуйтесь формулой Дв = С * (1 + Рп/12)Т, где Т — количество месяцев.

Для подсчета прибыли при ежедневной капитализации: Дв = С * (1 + Рп/365)Т, где Т — количество дней действия вклада.

При ежеквартальной капитализации: Дв = С * (1 + Рп/4)Т, где Т — количество кварталов по вкладу.

Почему уменьшается доход от депозита

Главная цель финансовой деятельности банков — получение прибыли, поэтому они нередко разрабатывают схемы для невнимательных вкладчиков. Менеджеры замалчивают о некоторых подводных камнях, которые мешают получить максимальную прибыль от банковского вклада. В основном доход уменьшается из-за комиссий за услуги, о которых не говорят сразу, но они прописаны в договоре. Это могут быть платежи за:

- внесение денег на счет;

- обслуживание депозитного счета;

- возврат вклада наличными;

- интернет-банк, мобильное приложение или СМС-сервис;

- снятие средств с депозита и процентов по вкладу;

- проведение операций по банковскому вкладу;

- снятие денег через банкомат.

Внимательно читайте договор перед тем, как подписать его. Это поможет избежать дополнительных трат или навязанных сервисов. Внимательное изучение документов до открытия депозита с капитализацией значительно снизит риски и потери.

Преимущества и недостатки

Среди преимуществ вкладов с капитализацией можно отметить:

- получение максимального дохода за счет прибавления процентов к общей сумме вклада и дальнейшего начисления процентов уже на новую увеличенную сумму;

- при открытии вклада на долгий срок и с большой суммой денег финансовое учреждение предлагает повышенные проценты.

При расторжении договора по открытию банковского депозита с капитализацией вкладчик получает доход только от начисления процентов, без капитализации. Но главный недостаток таких депозитов в том, что проводить операции с деньгами на вкладах с капитализацией невозможно.

Капитализация процентов или выплаты по окончанию срока действия

Выбор типа вклада зависит от потребностей и размера процентной ставки. У депозитов с капитализацией проценты начисляют периодически и прибавляют к сумме. Так следующие проценты будут добавляться уже к увеличенному размеру депозита. Так итоговый доход получается больше, чем при депозите без капитализации.

Если заранее известно, что доход от вложения потребуется снимать ежемесячно, открывать депозит с капитализацией процентов нет смысла. В таком случае лучше оформлять обычный депозит. Но если важнее получить максимальную сумму дохода, то делайте выбор в пользу капитализации процентной ставки.

Некоторые кредитные учреждения предлагают клиентам вклад с капитализацией и возможностью снять средства до момента капитализации. На практике часто оказывается так, что для вкладов с капитализацией процентов действуют более низкие ставки. В таком случае выгоды может вовсе не быть или же она будет очень незначительная. Рассчитайте самостоятельно выгоду по разным видам вклада, чтобы найти наиболее прибыльный вариант.

Топ-3 банков с капитализацией вкладов

Чтобы понять в каком из банков открыть вклад, потребуется сравнить их продукты. Условия по вкладу Газпромбанка «Ваш успех», «На жизнь» и «Пенсионные сбережения»:

| Вклад | Ставка | Минимальный срок | Пополнение и снятие | Выплата процентов |

| Ваш успех | 7,05% | 367 дней | Нет | В конце месяца |

| На жизнь | 5,30% | 91 день | Нет | В конце месяца |

| Пенсионные сбережения | 5,90% | 91 день | Нет | В конце года или по истечению срока вклада |

Условия по вкладам МКБ «Все включено инвестиционный», «Все включено максимальный доход» и «Все включено расчетный»:

| Вклады | Процент | Минимальный срок | Частичное снятие | Выплата процентов |

| Инвестиционный | От 5,6% | 3 месяца | Нет | Ежемесячно |

| Максимальный доход | От 5,9% | 3 месяца | Нет | Ежемесячно |

| Расчетный | От 5% | 3 месяца | До неснижаемого остатка | Ежемесячно |

Условия по вкладам Сбербанка «Управляй», «Пополняй» и «Сохраняй»:

| Вклад | Минимальный процент | Минимальный срок | Минимальная сумма вклада | Частичное снятие | Частичное пополнение |

| Управляй | 3,15% | 3 месяца | 30 тыс. рублей | Да | Да |

| Пополняй | 3,45% | 3 месяца | 1 тыс. рублей | Нет | Да |

| Сохраняй | 2,95% | 1 месяц | 1 тыс. рублей | Нет | Нет |

Процентные ставки по вкладам незначительны, поэтому многие россияне ищут альтернативные способы заработка на своих сбережениях. Это может быть индивидуальный инвестиционный счет или брокерский счет. О том, как инвестировать деньги без потерь прочитайте на нашем портале.

Аналог вклада с капитализацией

Для тех, кто не хочет открывать вклад, но хочет получать небольшой доход на остаток средств по счету, банковские учреждения предлагают специальные дебетовые карты. По ним банки начисляют проценты на неснижаемый остаток. При этом можно свободно совершать любые операции, тратить деньги и пополнять баланс. Главное, чтобы все время на карте оставалась определенная сумма. Доход примерно составляет 3-4% в год.

В частности Сбербанк предоставляет такую услугу по дебетовой пенсионной карте. На остаток средств финансовая организация начисляет 3,5% годовых.

Капитализация – что это?

Капитализация вклада – это суммирование начисленных за предыдущий период процентов с основной суммой сбережений. Иногда ее называют проценты с процентов. Эта опция позволяет получить больший доход без дополнительного пополнения счета. Если функция капитализации не предусмотрена, проценты чаще всего начисляются только к концу срока действия вклада.

Условия вкладов с капитализацией

Прибавляться проценты к основной сумме могут в разные временные периоды: ежемесячно, ежеквартально, даже ежедневно. Естественно, чем чаще будет происходить капитализация процентов на счете по вкладу, тем выгоднее это для вкладчика. Поэтому прибыльнее оформлять вклад с ежедневной капитализацией, но такие предложения банки делают крайне редко. Самый распространенный вариант – ежемесячное суммирование процентов с телом депозита.

Увеличить доходность можно, если дополнительно пополнять счет. Этот вопрос нужно выяснять сразу, потому что вклады с пополнением и капитализацией вдвойне прибыльны. Обычно банки ограничивают минимальные и максимальные суммы однократного пополнения.

Большинство банковских предложений – это вклады с капитализацией. Например, в Сбербанке из шести возможных депозитов четыре – с капитализацией. Пополняемых вкладов гораздо меньше.

Естественно, снимать накопленные проценты нельзя, иначе прибыль уменьшиться, потому что капитализации происходить не будет.

Чаще всего их нельзя снимать не просто по желанию клиента, но из-за условий банка. Если хотите частично снимать прибыль, придется отказаться от капитализации.

У капитализации есть и недостаток. Если банк предлагает ежемесячно или ежедневно прибавлять проценты к основной сумме, то, скорее всего, процентная ставка будет ниже, чем у депозитов без капитализации. Ведь банкам не выгодна сверхприбыль вкладчиков.

Иногда вкладчики путают два понятия – периодичность начисления процентов и капитализацию процентов. Например, проценты могут начисляться ежемесячно, а прибавляться к телу вклада ежеквартально. Или депозит с ежеквартальным начислением процентов будет вовсе без капитализации. В таких случаях начисленные проценты могут быть переведены на дебетовую карту, на расчетный счет или сняты в кассе банка.

При выборе банка, которому собираетесь доверить деньги, смотрите, чтобы он находился в системе государственного страхования вкладов.

Расчет вклада с капитализацией процентов

Рассчитать прибыль от вложений можно тремя способами:

- с помощью онлайн калькулятора вкладов;

- по формуле (по-другому вклады с капитализацией называют вклады со сложными процентами);

- попросить провести расчеты сотрудников банка.

Калькулятор не просто умножает проценты на сумму вклада. Он рассчитывает выгоду именно по банковской формуле. Поэтому самостоятельно рассчитывать по формуле не обязательно.

Для наглядности посчитаем результаты банковских вложений депозита без капитализации, с ежемесячной капитализацией и ежеквартальной капитализацией.

Представим, что мы отдали банку 600 000 российских рублей под 11 процентов годовых сроком на один год. Счет пополнять не будем. Если капитализации не предусмотрено, мы получим в итоге 666 000 рублей. Если проценты будут прибавляться ежеквартально – 668 773. Если ежемесячно – 669 431.

Если открывать вклад на более длительный срок, то разница между этими цифрами будет гораздо больше. Например, оставим базовые условия такими же, увеличив срок до двух лет. Наш онлайн калькулятор показывает следующие цифры:

- 732 000 – без капитализации;

- 745 428 – ежеквартальное суммирование;

- 746 897 – ежемесячное прибавление процентов.

Вклад с ежемесячной капитализацией оказался самым прибыльным, что и требовалось доказать.

В условиях мы брали вклад с 11 процентами, поэтому налог с прибыли не высчитывается. Но если открыть депозит под 14,75 процентов и выше в рублях и 9 процентов и выше в иностранной валюте, то придется отдать налоговой 35 процентов от прибыли.

Калькулятор рассчитывает ориентировочную сумму. Ведь банк может вычесть деньги за:

- обслуживание счета;

- смс-информирование;

- за обслуживание в другом отделении и т.д.

Предложения банков

Депозиты с капитализацией процентов предлагают практически все банки. Рассмотрим условия по вкладам на срок от 12 месяцев наиболее популярных из них.