Частые вопросы

Да, вклады застрахованы государственной корпорацией «Агентство по страхованию вкладов» на сумму до 1 400 000 рублей.

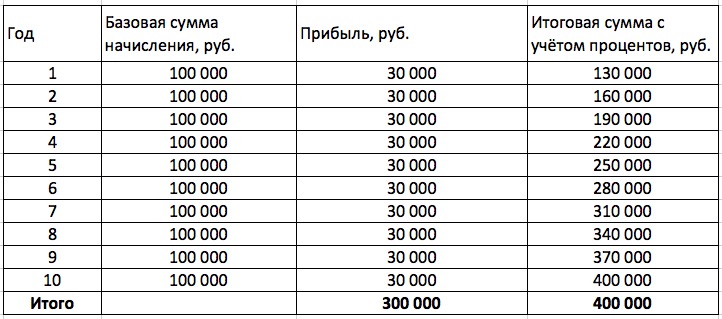

Под капитализацией процентов понимается причисление к сумме вклада процентов, начисленных за предыдущий период.

Капитализация процентов происходит с определенной договором периодичностью — ежемесячная или разовая (в конце срока). Так, например, при ежемесячной капитализации проценты причисляются к основной сумме вклада один раз в месяц, и дальнейший расчет процентов в следующем месяце (периоде) происходит на сумму вклада и уже начисленных на него ранее процентов.

Капитализация процентов в конце срока применяется, если условия договора вклада предусмотрена его пролонгация. В таком случае после пролонгации вклада начисление процентов осуществляется на сумму вклада и всех начисленных за предшествующий срок вклада процентов.

При пролонгации (если она предусмотрена договором вклада), процентная ставка принимает значение, действующее в банке на дату пролонгации для данного вида вклада.

При этом срок вклада остается неизменным.

Сумма вклада остается неизменной или увеличивается на сумму начисленных процентов (если они капитализируются по условия договора вклада).

При условии выплаты процентов на отдельный счет, сумма депозита не увеличится: проценты будут перечислены на текущий или карточный счет клиента.

Дополнительные условия (порядок и периодичность начисления и выплаты процентов, наличие капитализации, возможность пополнения и снятия) остаются неизменными.

По истечении срока, соответствующего допустимому количеству пролонгаций, предусмотренных договором, либо по окончании срока вклада, не предусматривающего пролонгацию, денежные средства перечисляются на счет, указанный для этих целей в договоре, если иное не установлено условиями вклада.

Оформление доверенности на распоряжение вкладом возможно только в отделении Банка, в котором открыт вклад. По договорам вкладов, открытым дистанционно в системе «МКБ Онлайн», доверенность оформляется в выбранном в системе отделении. Для этого вкладчику (одному или с доверенным лицом) необходимо обратиться в соответствующее отделение банка с паспортом, либо нотариально заверенной копией паспорта лица, на которого оформляется доверенность.

Также доверенность на распоряжение вкладом возможно оформить у нотариуса.

Распоряжение вкладом по доверенности может производиться в любом отделении Банка.

Открытие вклада возможно в любом офисе Банка или в системе дистанционного банковского обслуживания «МКБ Онлайн».

Заключив договор, зайдите в раздел «История операций». Там можно сформировать электронную форму договора вклада. Подписание клиентом документов с использованием системы интернет-банкинга осуществляется с помощью АСП (аналога собственноручной подписи) клиента.

Документы, подписанные АСП клиента и переданные в Банк через «МКБ Онлайн», признаются имеющими равную юридическую силу с документами, составленными на бумажном носителе, и порождают аналогичные им права и обязанности сторон.

Банк предоставляет клиенту возможность получения копии договора банковского вклада, заключенного в системе интернет-банкинга, на бумажном носителе при личном обращении клиента в любое отделение Банка бесплатно.

Сумму процентов можно узнать в системах дистанционного банковского обслуживания «МКБ Онлайн» и «МКБ-Мобайл» или офисе Банка.

Это предельно возможная сумма, которая может находиться на счете вклада с учетом дополнительных взносов и выплаченных процентов (в случае капитализации).

Неснижаемый остаток по вкладу — минимальная сумма, которая должна находиться на счете вклада в течение всего срока действия договора. Не допускается снимать данную сумму или часть этой суммы без досрочного расторжения договора.

Получить выписку можно в системах дистанционного банковского обслуживания «МКБ Онлайн» и «МКБ-Мобайл» или в любом офисе Банка.

По всем операциям со вкладами (кроме оформления доверенности) Вы можете обращаться в любой удобный для Вас офис Банка. Для этого необходимо будет предъявить только документ, удостоверяющий личность.

Открыть вклад на имя другого лица возможно, в случае если Вы действуете от имени вкладчика по нотариальной доверенности, в которой предусмотрены необходимые для открытия вкладов полномочия.

Вклады в пользу 3-их лиц в Банке не открываются.

Открытие вклада на несколько человек (совместного вклада) не допускается. При этом возможно оформить доверенность на любого дееспособного члена семьи для управления вкладом. Для этого обратитесь в офис банка, в котором оформлен договор, или оформите доверенность нотариально.

Для оформления доверенности в офисе Банка на доверенное лицо, которое ранее не было идентифицировано Банком, необходимо представить оригинал или надлежащим образом заверенную копию документа, удостоверяющего личность доверенного лица.

Выплата таких вкладов осуществляется в валюте размещения и производится в соответствии с валютным законодательством Российской Федерации.

При выплате вклада наличными деньгами разменная монета (центы / евроценты) выплачивается в рублях по курсу Банка России, установленному на дату совершения операции.

Вкладчику рекомендуется уведомить Банк о планируемой дате, сумме и месте получения денежных средств. Это можно сделать посредством системы дистанционного банковского обслуживания «МКБ Онлайн», путем обращения в офис Банка или контакт-центр по телефону

Предварительный заказ денежных средств гарантирует клиенту получение необходимой суммы в удобном для вкладчика отделении Банка.

Все операции по вкладам, в том числе и закрытие вклада, можно осуществлять в любом отделении Банка. Для этого необходимо предоставить документ, удостоверяющий личность.

Специально для пенсионеров действует вклад «Гранд». При открытии вклада «Гранд» выдается бесплатная «Пенсионная карта «Мудрость» с возможностью зачисления на нее пенсионных выплат.

Срок окончания указывается в договоре вклада. Также информацию всегда можно получить в системах ДБО «МКБ Онлайн», «МКБ Мобайл» или в отделении банка. Дополнительно за 5 дней до даты окончания срока вклада Банком направляется СМС-сообщение/PUSH-уведомление с напоминанием, при условии, что для обслуживания вклада подключена данная услуга.

Когда можно забрать или переоформить вклад, если срок вклада заканчивается в выходной или праздничный день?

Если день окончания срока вклада приходится на нерабочий день, получить денежные средства или переоформить договор вклада возможно в первый рабочий день, следующий за нерабочим. В этом случае проценты за нерабочие дни и за день возврата вклада начисляются по ставке, определенной условиями договора.

Рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным и/или нерабочим праздничным днем, если Банком не установлен иной режим работы отделений.

Я — гражданин другого государства, но временно проживаю в России и хочу оформить вклад. Какие документы мне нужно предоставить?

Для открытия вклада иностранным гражданам и лицам без гражданства необходимо предоставить паспорт иностранного гражданина, разрешение на временное пребывание или вид на жительство.

Помимо документа, удостоверяющего личность, нужно представить в банк миграционную карту и документ, подтверждающий право иностранного гражданина либо лица без гражданства на пребывание на территории Российской Федерации в случаях, когда наличие такого документа необходимо в соответствии с требованиями законодательства Российской Федерации. Дополнительно, при открытии вклада, нужно сообщить государство (территория) налогового резидентства и иностранный идентификационный номер налогоплательщика (его аналог), присвоенный иностранным государством (территорией), налоговым резидентом которого является клиент.

Документы, составленные полностью или в какой-либо их части на иностранном языке (за исключением документов, удостоверяющих личность физического лица, выданных компетентными органами иностранных государств, составленных на нескольких языках, включая русский язык), представляются кредитной организации с надлежащим образом заверенным переводом на русский язык.

Требование о представлении кредитной организации документов с надлежащим образом заверенным переводом на русский язык не распространяется на документы, выданные компетентными органами иностранных государств, удостоверяющие личность физического лица, при условии наличия у физического лица документа, подтверждающего право законного пребывания на территории Российской Федерации (например, виза, миграционная карта).

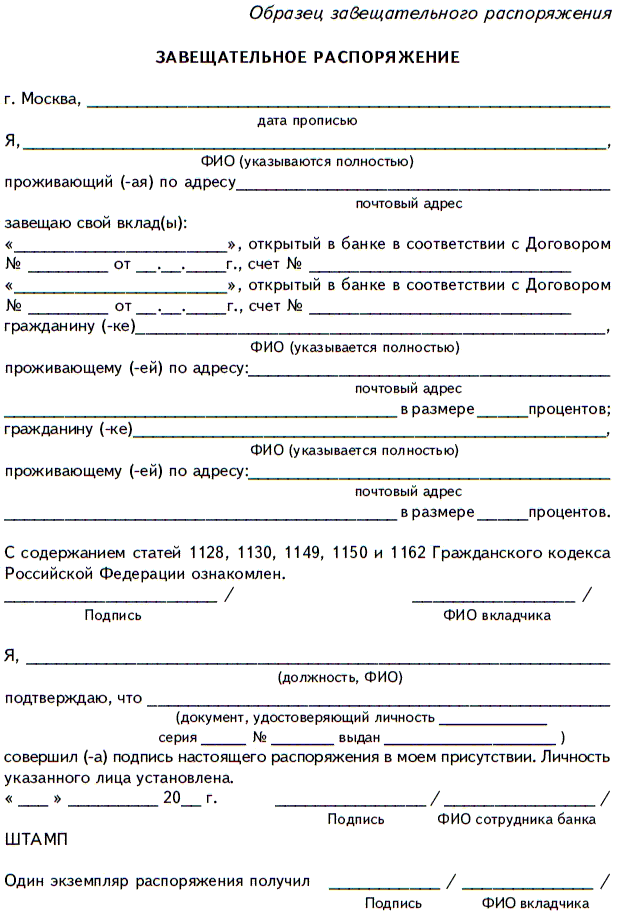

По усмотрению клиента права на денежные средства могут быть завещаны посредством совершения завещательного распоряжения, оформляемого в банке в котором находится вклад, либо в порядке совершения завещания, удостоверяемого нотариусом.

Права на денежные средства, в отношении которых совершено завещательное распоряжение, наследуются на общих основаниях в соответствии с Гражданским кодексом Российской Федерации и выдаются наследникам на основании свидетельства о праве на наследство.

Завещательное распоряжение, оформленное в банке, имеет силу нотариально удостоверенного завещания.

Кто может оформить завещательное распоряжение по банковскому вкладу или счёту? Где и как можно это сделать и сколько это будет стоить?

Владелец вклада или счёта лично оформляет завещательное распоряжение. Представитель владельца вклада/счета этого сделать не может. Для составления завещательного распоряжения владелец вклада/счета должен обладать дееспособностью в полном объеме. Завещательное распоряжение должно быть собственноручно подписано завещателем (владельцем вклада/счета).

Оформить завещательное распоряжение можно в любом офисе Банка, услуга предоставляется бесплатно. Завещание также может быть оформлено у нотариуса или иных лиц, уполномоченных в соответствии с законодательством совершать указанное нотариальное действие (цена определяется тарифами нотариусов и Налоговым кодексом РФ).

Не может оформить завещательное распоряжение по вкладу/счёту:

- совершеннолетний владелец счёта/вклада, признанный судом недееспособным

- несовершеннолетний владелец счёта/вклада

- опекун несовершеннолетнего владельца счёта/вклада или опекун совершеннолетнего владельца счёта/вклада, признанного судом недееспособным (если речь об операциях по счёту его подопечного)

- попечитель несовершеннолетнего (14–18 лет) или ограниченного в дееспособности владельца счёта (если речь об операциях по счёту подопечного)

- доверенное лицо владельца счёта

Да, это возможно. Изменение или отмена завещательного распоряжения осуществляются в отделении Банка по месту нахождения оригинала оформленного ранее завещательного распоряжения.

Изменение или отмена производятся на основании следующих документов:

- нотариально заверенное завещание, в котором специально предусмотрены изменения или отмена оформленного ранее завещательного распоряжения;

- нотариально заверенное отдельное распоряжение об отмене распоряжения, оформленного в банке

- новое распоряжение на изменение или отмену имеющегося распоряжения, оформленного в банке

Каждое новое распоряжение отменяет предыдущее полностью либо частично.

Вкладчиком может являться лицо, достигшее 14-летнего возраста.

Открытие вклада и распоряжение денежными средствами, внесенными во вклады клиентами в возрасте от 14 до 18 лет, осуществляется самостоятельно без письменного согласия законных представителей на осуществление соответствующих действий.

Открытие счета, в том числе специального счета, лицами в возрасте от 14 до 18 лет, осуществляется при наличии письменного согласия законных представителей на осуществление соответствующих действий.

Клиент в возрасте от 14 до 18 лет может самостоятельно распоряжаться счетом, но с предварительного письменного согласия законного представителя.

Я — опекун несовершеннолетнего/недееспособного лица. Какие документы мне нужно предоставить в банк, чтобы открыть и управлять вкладом / счетом?

Открытие вклада / счета опекуном на имя подопечного, а также дальнейшее управление (пополнение, снятие средств, закрытие счета), счетом/вкладом осуществляется при предоставлении следующих документов:

- паспорт опекуна / попечителя

- решение органа опеки и попечительства о назначении его опекуном/попечителем

- письменное разрешение органа опеки и попечительства на распоряжение вкладом / счетом подопечного

- решение суда о признании гражданина недееспособным (при наличии).

Опекун вправе вносить денежные средства подопечного, а попечитель давать согласие на внесение денежных средств подопечного на счет / во вклад, при условии, что суммарный размер указанных денежных средств, включая капитализированные проценты на их сумму, не превышает установленный размер возмещения по вкладам (до 1 400 000 рублей).

В данной ситуации необходимо уведомить Банк, предоставив свидетельство о смерти владельца счета/вкладчика, а также паспорт заявителя. Далее следует обратиться к нотариусу для оформления наследственного дела.

Как можно узнать о наличии завещания по вкладу умершего? Как найти вклад, если я не знаю, в каком офисе он был открыт?

Такой запрос может оформить и направить в Банк нотариус, по находящимся в его производстве наследственным делам о вкладах умерших вкладчиков.

Нет, договор вклада продолжает действовать. Факт смерти вкладчика не изменяет порядок расчета процентов по вкладу. Если наследник не желает терять проценты по вкладу, то ему нужно обратиться за выплатой после окончания срока действия вклада.

Выплата наследственной или супружеской доли на любую сумму приводит к перерасчёту процентов в соответствии с условиями досрочного расторжения, предусмотренными договором вклада.

Прием наследников с целью подачи правоустанавливающих документов для получения наследуемого имущества производится исключительно в дополнительном офисе «Бизнес центр «Цветной бульвар», расположенном по адресу: г. Москва, Цветной бульвар, д. 32, стр. 1 (ежедневно с 10:00 до 21:00 без выходных и перерыва на обед)

Наследнику необходимо иметь при себе:

- паспорт заявителя

- свидетельство о смерти (при наличии)

- правоустанавливающие документы (свидетельство о праве на наследство по закону/завещанию, свидетельство о праве собственности, постановление о возмещении расходов на похороны наследодателя, соглашение о разделе наследственного имущества, решение суда и т.д.)

- оригинал нотариальной доверенности, если заявитель действует на основании доверенности

- заявление о выдаче денежных средств (оформляется в отделении банка).

Банк проводит проверку предоставленных документов в срок до 5 рабочих дней.

Выплата наследства производится после проверки правоустанавливающих документов по предварительной записи в рабочие дни с 11:00 до 18:00, в пятницу и предпраздничные дни — с 11:00 до 16:45 в дополнительном офисе «Бизнес центр «Цветной бульвар».

При нахождении наследников в регионе, отличном от Москвы и Московской области, необходимо обращаться в ближайший офис для подачи документов; выплата денежных средств так же будет производиться в данном офисе.

При наличии дополнительных вопросов, просьба обращаться за подробной консультацией в контактный центр банка по телефону

Неснижаемый остаток на счете

Подборка наиболее важных документов по запросу Неснижаемый остаток на счете (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Неснижаемый остаток на счете

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 284 «Налоговые ставки» главы 25 «Налог на прибыль организаций» НК РФ

(АО «Центр экономических экспертиз «Налоги и финансовое право») По мнению ИФНС, налогоплательщик неправомерно применил предусмотренную п. 1.3 ст. 284 НК РФ ставку налога на прибыль 0% к доходам в виде процентов, начисленных банком на неснижаемый остаток по банковскому счету, поскольку они не относятся к доходам от сельскохозяйственной деятельности.

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 284 «Налоговые ставки» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY») Налоговый орган пришел к выводу о неправомерном включении налогоплательщиком в составе доходов от сельскохозяйственной деятельности, в отношении которых применяется ставка 0 процентов, процентов, начисленных банком на неснижаемый остаток по банковскому счету. Суд, руководствуясь ст. ст. 284, 346.2 НК РФ, указал, что сам по себе статус налогоплательщика как организации сельхозтоваропроизводителя не означает, что любая деятельность, которая им осуществляется в силу этого статуса, является деятельностью по реализации сельхозпродукции, которая подлежит обложению по ставке 0 процентов. Распоряжение обществом своими денежными средствами и получение им дохода по сделкам с банком в виде процентов, начисленных на неснижаемый остаток на банковском счете, то есть дохода от использования финансовых инструментов, не является деятельностью, связанной с реализацией произведенной им сельскохозяйственной продукции либо с реализацией произведенной и переработанной собственной сельскохозяйственной продукции. Следовательно, данные доходы не могут учитываться в составе доходов, облагаемых по ставке 0 процентов.

Статьи, комментарии, ответы на вопросы: Неснижаемый остаток на счете

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: Об учете IT-организацией доходов в виде процентов, начисляемых банком на неснижаемый остаток денежных средств на банковском счете, в целях применения пониженных ставок по налогу на прибыль.

(Письмо Минфина России от 06.05.2022 N 03-03-06/1/41935) Вопрос: Об учете IT-организацией доходов в виде процентов, начисляемых банком на неснижаемый остаток денежных средств на банковском счете, в целях применения пониженных ставок по налогу на прибыль.

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: Каков порядок отражения банком в бухучете финансового результата в случае необходимости пересчета ранее отраженных в учете процентных расходов по причине досрочного расторжения дополнительного соглашения к договору банковского счета о поддержании неснижаемого остатка?

(Консультация эксперта, 2022) Вопрос: В рамках договора банковского счета клиент и банк заключили дополнительное соглашение к договору о поддержании неснижаемого остатка (далее также — сделка), в соответствии с условиями которого клиент обязуется поддерживать на своем банковском счете в течение определенного периода времени оговоренный в рамках дополнительного соглашения неснижаемый остаток денежных средств.

Нормативные акты: Неснижаемый остаток на счете

«Обзор судебной практики Верховного Суда Российской Федерации N 1 (2019)»

(утв. Президиумом Верховного Суда РФ 24.04.2019) Обществом и банком заключен депозитный договор, в котором закреплено право общества на свободное истребование части депозита (при условии сохранения им неснижаемого остатка на депозитном счете).

Открыть документ в вашей системе КонсультантПлюс:

Постановление Правительства РФ от 30.04.2022 N 805

(ред. от 30.06.2022)

«Об утверждении Правил предоставления субсидий из федерального бюджета акционерному обществу «ДОМ.РФ» в виде вклада в имущество акционерного общества «ДОМ.РФ», не увеличивающего его уставный капитал, на цели возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным работникам аккредитованных организаций, осуществляющих деятельность в области информационных технологий, и Правил возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным работникам аккредитованных организаций, осуществляющих деятельность в области информационных технологий» 2. Разрешить акционерному обществу «ДОМ.РФ» размещать временно свободные денежные средства, полученные на цели финансирования реализации предусмотренных Правилами мероприятий (далее — мероприятия), в депозиты и (или) в виде неснижаемого остатка на расчетных счетах в кредитных организациях, соответствующих установленным в соответствии с Бюджетным кодексом Российской Федерации требованиям к кредитным организациям, в которых могут размещаться средства федерального бюджета, а также в кредитной организации, являющейся уполномоченным банком в сфере жилищного строительства, определенным в соответствии с Федеральным законом «О содействии развитию и повышению эффективности управления в жилищной сфере и о внесении изменений в отдельные законодательные акты Российской Федерации», и использовать полученный от их размещения доход на финансирование реализации мероприятий и компенсацию связанных с финансированием реализации мероприятий операционных расходов и расходов, связанных с информированием граждан об осуществляемых мероприятиях, перечень которых определяется наблюдательным советом акционерного общества «ДОМ.РФ».

Что нужно знать, прежде чем сделать вклад в банке

В самом общем виде механизм такой: клиент отдаёт деньги на хранение в банк. Он пускает эти средства в оборот и зарабатывает на них. А в качестве вознаграждения за то, что вкладчик временно предоставил средства, ему выплачивают процент.

Следует понимать, что банковские вклады можно назвать инструментом для зарабатывания денег лишь с большой натяжкой. По данным Центробанка, средние ставки колеблются Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации / Банк России в диапазоне от 3,51% до 6,15%. Инфляция в декабре 2021 года оценивалась Ключевые показатели / Банк России в 8,4%.

Поэтому вклад скорее подойдёт тем, кто хочет хранить деньги простым, знакомым и относительно безопасным способом и при этом затормозить процесс их обесценивания за счёт инфляции. А потом забрать их таким же простым способом и почти в любое время. Тем, кто хочет приумножать капитал, лучше рассмотреть другие варианты инвестирования, например акции и облигации.

Как выбрать подходящий вклад

Прежде чем определяться с конкретными условиями и банком, куда вы отнесёте свои деньги, надо разобраться, какой вклад вам больше всего подходит.

Сейчас многие банки предлагают клиентам открыть накопительный счёт. Формально это не вклад, но зачастую информация о таких продуктах находится в том же разделе, где и информация о вкладах. Накопительные счета можно использовать для получения небольшого дохода. Учитывайте их, когда будете решать, какой вклад вам открыть.

Сами вклады могут отличаться по нескольким критериям.

Вклады бывают срочными и бессрочными. В первом случае вы отдаёте деньги на определённый период: полгода, год, три и так далее. Обычно проценты по срочным вкладам (их ещё называют депозитами) выше Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации / Банк России , чем по бессрочным. Так банк вознаграждает вас за готовность не забирать деньги в период, на который вы заключили договор.

Естественно, деньги вам вернут в любое время, как только вы их потребуете. Но если вы сделаете это досрочно, то процентов по срочному вкладу не получите.

Иногда возможно льготное расторжение договора. В этом случае проценты вам отдадут, но не все.

Бессрочные вклады ещё называют «до востребования». Ставки по ним ниже, зато нет ограничений, когда вам снимать деньги. Это же касается и накопительных счетов.

Что лучше

Кажется, выгоднее выбирать вариант с большей процентной ставкой. Но это не всегда работает. Например, если деньги могут понадобиться вам в любой неожиданный момент, вы рискуете потерять все проценты. Но если точно готовы ждать предложенные банком месяцы или годы, депозит — ваш выбор.

Начисление процентов

Счета бывают с капитализацией процентов и без неё. Капитализация означает, что каждый раз, когда вам начисляют проценты — раз в месяц или квартал, они прибавляются к деньгам, лежащим на вкладе. И в будущем проценты начисляются уже на новую сумму.

Например, вы положили в банк 50 тысяч рублей на год под ставку 5%. Без капитализации вы заберёте через 12 месяцев 52,5 тысячи, с капитализацией — 52 558,09. Это получается благодаря такому процессу: за первый месяц вам начислят 205,48 рубля, что составляет 5% годовых от 50 тысяч, за второй месяц — уже 213,20 рубля, это 5% от 50 205,48, которые образовались у вас на счету благодаря предыдущим начислениям. Сумма растёт каждый месяц, как и выгода.

Естественно, при более внушительных суммах и высоких процентах разница будет очевиднее.

Что лучше

Вклад с капитализацией всегда выгоднее. На накопительных счетах проценты обычно начисляют каждый месяц на минимальный остаток по счёту. Это наименьшая сумма, которая там была за последние 30 дней. То есть такие счета — с капитализацией.

Пополнение

Бывают вклады, которые можно пополнять деньгами и которые нельзя. С точки зрения увеличения накоплений выгоднее первый вариант. Если вы добавляете средства на счёт, происходит тот же процесс, что и с капитализацией, — сумма, на которую начисляются проценты, становится больше.

Что лучше

Обычно банки предлагают больший процент по вкладам, которые нельзя пополнять совсем или можно, но на довольно жёстких условиях. Допустим, только по 15‑м числам и не в первые и последние два месяца существования вклада. И кажется, что выгоднее выбрать продукт с болеем гибкими условиями, пусть и с меньшим процентом.

Но здесь стоит сесть с калькулятором и посчитать разные варианты для вашей конкретной ситуации. Например, если вы не уверены, что у вас появятся свободные деньги, лучше выбрать жёсткие условия и выгодный процент. А дополнительные поступления всегда можно сложить на накопительный счёт или вклад до востребования. Так вы ничего не потеряете.

Частичное снятие

С некоторых вкладов периодически разрешается снимать небольшие суммы, как и с накопительных счетов. Но этот бонус может идти в пакете с меньшей процентной ставкой.

Что лучше

Зависит от того, понадобятся ли вам деньги со вклада в ближайшее время. Если да, эта опция лишней не будет.

Валюта

Вклады чаще открывают в рублях, долларах или евро. Впрочем, если как следует поискать, можно найти предложения и в экзотических валютах.

Ставки по валютным вкладам в разы ниже Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации / Банк России , чем по рублёвым. Так что рассчитывать на большой доход именно от процентов не стоит. Тем не менее это всё ещё один из хороших способов хранить накопления в валюте, а не под подушкой.

Что лучше

Смотря какие у вас цели. Если копите на покупку в рублях и намерены совершить её в ближайшем будущем, рублёвый вклад будет оптимальным. Если говорить о долгосрочной перспективе, всё решают ваши предпочтения.

Как выбрать вклад

Подход зависит от того, что вам больше нравится. Возможно, вы давний клиент какого‑то конкретного банка и не хотите «изменять» ему с конкурентами. Тогда логично выбирать из его продуктов тот, который соответствует вашим критериям лучше остальных.

А если вы готовы рассмотреть разные варианты, можно заходить на сайты известных вам банков и изучать предложения там или воспользоваться агрегатором.

Сравни.ру

Здесь можно выбрать вклад или накопительный счёт (такие продукты тоже учитываются при подборе), указав важные для вас параметры.

Банки.ру

Аналогичный сервис, который помогает подобрать вклад.

Как выбрать банк

Иногда наиболее выгодные предложения находятся у небольших или малоизвестных банков. И здесь появляется вопрос, как проверить, подойдёт ли вам то или иное финансовое учреждение.

Можно, конечно, обратиться к рейтингам банков тех же агрегаторов «Сравни.ру» или «Банки.ру», просматривать отчёты и финансовые показатели. Но иногда лицензии лишаются банки, от которых этого никто не ожидал, а маленькие учреждения, наоборот, не всегда оказываются ненадёжными.

Поэтому нужно обращать внимание на все доступные показатели. Несколько из них — особенно важные.

Страхование вкладов

Первое, что вы должны сделать, выбирая банк, — найти Участники ССВ / Агентство по страхованию вкладов его в списке участников системы страхования вкладов на сайте соответствующего агентства. И если банка там нет, то связываться с ним определённо не нужно.

Смысл страхования в том, что если с учреждением что‑то случится, вкладчикам вернут их деньги. Правда, это касается Федеральный закон от 23 декабря 2003 г. № 177-ФЗ (ред. от 02.07.2021) «О страховании вкладов в банках Российской Федерации» только сумм до 1,4 миллиона. Если ваши накопления больше, есть смысл разнести их по разным банкам или уделить аналитике их устойчивости самое пристальное внимание, чтобы выбрать наиболее надёжный.

Тревожные новости

Хотя вклады и страхуются, когда с банком что‑то случается, это заставляет нервничать. Так что перед тем, как нести деньги, лучше посмотреть, что пишут о банке. Если СМИ и особенно специализированные медиа сообщают о тревожных процессах внутри и вокруг учреждения в целом витает дух упадка, выбирайте другой банк, чтобы лишний раз не переживать.

Слишком выгодные предложения

Важное правило инвестирования — чем выше доходность, тем выше риски. Если кто‑то обещает золотые горы, возможно, у него проблемы и он из последних сил пытается любыми способами привлечь новых клиентов.

Причём банк необязательно вскоре исчезнет. Возможен и вариант развития событий, как в финансовой пирамиде: первые вкладчики успеют получить свои деньги, а остальные — нет. Но вам в подобные схемы определённо лучше не ввязываться.

Что такое накопительный счет и как он работает

Банки нередко предлагают открыть накопительный счет, условия которого отличаются от обычного вклада или счета дебетовой карты.

Расскажу, что это такое, кому он будет полезен и какие у него недостатки.

Что такое накопительный счет

Накопительный счет — это вклад с возможностью внесения и снятия денег. Банк ежемесячно начисляет проценты на остаток, даже если вы снимали средства.

Сберегательный и накопительный счет — это чаще всего одно и то же , но не всегда. Внимательно читайте условия: если по сберегательному счету в рублях очень маленький процент или с него нельзя снимать деньги, он попросту невыгоден.

Сколько накопительных счетов можно открыть. Это зависит от банка. Например, в Тинькофф Банке вам доступны по 12 счетов в рублях, долларах или евро при открытии в мобильном приложении или на сайте.

Скидка 35% на все курсы Учебника

Чем накопительный счет отличается от других вкладов и банковских продуктов

Главное отличие — нет ограничений на пользование деньгами: их можно снимать и вносить в любое время без штрафов и комиссий. У накопительного счета нет минимальной суммы для открытия, в отличие от обычного депозита.

Соблюдать минимальный неснижаемый остаток тоже необязательно. В этих случаях банки не всегда начисляют доход, но сам счет остается: например, в Сбербанке проценты начисляют на сумму от 3000 Р , а в Тинькофф — на любую. Даже если заберете все деньги, потом его можно снова пополнить. С обычным вкладом так нельзя: если снимете всю сумму, он закроется.

Накопительный счет — это не проценты на остаток по дебетовой карте. В случае с картой максимальная сумма обычно ограничена 200—300 тысячами рублей и процент невысокий, а на накопительном счете процент выше и сумма больше.

Что выгоднее. Процентная ставка по накопительному счету выше, чем по обычным вкладам до востребования, и может быть немного выше или ниже, чем по срочным депозитам. Банк может менять условия по накопительному счету, об этом расскажу дальше. В каждом случае сравнивайте условия конкретных предложений банка с учетом того, придется ли снимать деньги со счета.

Кому, зачем и когда он нужен

Депозит для накоплений подходит в случаях, когда вы располагаете деньгами, но не готовы к долгосрочным вложениям:

- У вас есть сумма, которой не хватает для открытия срочного вклада.

- У вас крупная сумма, которая может скоро понадобиться. Тогда получить доход по срочному вкладу вы не успеете, а по накопительному банк начислит проценты.

- Хотите разделить накопления. Тогда ту часть, которая не пригодится в ближайшее время, можно положить на срочный вклад под больший процент, а оставшиеся деньги — на накопительный счет.

Как начисляются проценты по накопительному счету

Доходность зависит от процентной ставки и метода подсчета процентов. Банк может начислять проценты на среднемесячный или минимальный остаток.

Проценты на среднемесячный остаток означают, что банк считает среднюю сумму на вашем депозите и начисляет доходность на нее. Иногда банки начисляют проценты на ежедневный остаток и выплачивают их раз в месяц, но итоговая сумма процентов получается такой же. Например, так рассчитывает проценты по накопительному счету Тинькофф Банк.

Вы открыли накопительный счет со ставкой 6% годовых на среднемесячный остаток и сразу положили на него 100 000 Р . Ровно через полмесяца сняли 20 000 Р и больше не проводили операций. Тогда средняя сумма на депозите — 90 000 Р . 6% годовых — это 0,5% в месяц. Ваш доход = 0,5% × 90 000 = 450 Р .

Проценты на минимальный остаток начисляют на минимальную сумму, которая оставалась у вас в течение месяца. Так поступают, например, Сбербанк, ВТБ, «Альфа-банк», «Газпромбанк». В первый месяц после открытия такого счета обычно учитывают сумму в день первого пополнения или на следующий день после него.

В нашем примере у вас всегда оставалось минимум 80 000 Р . Ваш доход = 80 000 х 0,5% = 400 Р . Если бы сняли только 10 000 Р , минимальный остаток составил бы 90 000 Р , а доход — 450 Р .

Поэтому лучше не снимать деньги без необходимости.

Облагается ли накопительный счет налогами

Сумма на счете — нет, а вот проценты по нему — да. В первый раз вы заплатите налог только в 2024 году, если сумма процентов за 2023 год превысит пороговую сумму. За 2021 и 2022 годы платить НДФЛ с превышения суммы полученных процентов не придется.

Предсказать порог сейчас нельзя: расчеты зависят от максимальной ставки ЦБ из числа действовавших на первое число каждого месяца в год, когда был получен доход. Эту ставку нужно умножить на 1 000 000 Р — с суммы превышения придется заплатить налог.

Например, если ставка составит 10%, то без налогов можно получить 1 000 000 × 10% = 100 000 Р в год в виде процентов со всех вкладов и счетов физического лица. Если при этом расчете сумма процентов за год составила 150 000 Р , то с 50 000 Р придется заплатить НДФЛ в размере 13% — 6500 Р .

Застрахованы ли накопительные счета в банках

На накопительные счета распространяется система страхования вкладов, если банк — ее участник. Условия такие же, как для других вкладов: если банк прогорит, агентство компенсирует вклад до 1 400 000 Р .

Если в одном банке открыть обычный депозит на 1 000 000 Р и накопительный депозит на 1 000 000 Р , страховое возмещение от агентства по страхованию вкладов при банкротстве составит 1 400 000 Р . Оставшиеся 600 000 Р придется требовать от банка через суд.

Могут ли заморозить накопительный счет. Теоретически да, как и деньги на текущем счете или на вкладах. На практике такого не случалось с начала 90-х годов. Учитывая, что люди хранят в банках много денег, подобные меры неизбежно вызовут волну протеста. Так что вероятность того, что на накопительный счет наложат ограничения, стремится к нулю.

Если вы кому-то должны — например, не выплачиваете алименты или взяли в долг большую сумму, — и дело передали судебным приставам, они имеют право снимать деньги с любых счетов, в том числе с накопительного. Нельзя забирать у человека больше 70% от зарплаты или стипендии, а также социальные пособия. Все остальные деньги могут пойти в счет уплаты долга.

В чем подвох накопительных счетов

Доход можно не получить, если не знать все условия.

Условия начисления процентов. Банки могут задать разные условия, без которых не станут начислять проценты. Один банк требует поддерживать минимальный остаток в течение всего периода, другой — совершить покупки по карте. При невыполнении условий счет не закроется, но дохода по нему не будет. Например, «Альфа-банк» начисляет 12% годовых, если тратить с карты не менее 10 000 Р в месяц, а если траты меньше — только 4%.

Если банк начисляет проценты на минимальный остаток, тоже можно лишиться доходности.

У Олега на накопительном депозите в начале месяца было 100 000 Р . Проценты по этому счету банк платит на минимальный остаток. Олег снял свои 100 000 Р , а на следующий день положил обратно и больше ничего не расходовал. Доход он уже не получит, потому что минимальный остаток однажды оказался равным нулю, хотя среднемесячный будет около 100 000 Р .

Изменение процентной ставки. Взамен на относительно свободное обращение с деньгами на накопительном счете банк имеет право менять ставку, предупреждая об этом за несколько дней. Например, в ВТБ ставка по накопительному счету «Сейф» выросла в конце февраля 2022 года до 21%, а на первый открытый счет — до 24%. В апреле она дважды снижалась и на момент обновления статьи составляла 15% и 18% соответственно.

С обычными вкладами такого не бывает: ставка зафиксирована на весь срок депозита. Именно поэтому на вкладах с пополнением и снятием она ниже, чем на вкладах, где с деньгами нельзя делать ничего без потери процентов.

Как открыть накопительный счет

Накопительный счет открывают через интернет-банк или в отделении. Если счет связан с картой, он открывается при оформлении этой карты. Правила и условия работы накопительных депозитов банки выкладывают на сайте и прописывают в договоре. Прочитайте эти условия, перед тем как пользоваться счетом.

Пополнить счет можно с другого счета в этом же или другом банке, а также наличными в банкомате или отделении или переводом по реквизитам. В большинстве случаев комиссия при переводе денег не взимается.

Управлять деньгами на счете можно через мобильное приложение, интернет-банк, банкомат или через операциониста в отделении.

Где лучше открыть накопительный счет

- Застрахованы ли депозиты в системе АСВ.

- Каковы условия по накопительному счету: процентная ставка, принцип начисления процентов, дополнительные требования к минимальному остатку или расходам.

- Какую сумму можно хранить. Например, в Сбербанке — не более 1 000 000 Р , а в Тинькофф Банке, «Альфа-банке», ВТБ — любую сумму. Но страховка все равно действует только на 1,4 млн рублей.

- Можно ли оплачивать что-то деньгами с накопительного счета напрямую. Многие банки этого не разрешают, в Тинькофф можно оплатить связь, ЖКУ и другие услуги без перевода денег между счетами.

- Что будет, если снять все деньги со счета. В таком случае банки, начисляющие проценты на минимальный остаток, обычно не выплачивают проценты за последний месяц вообще. Тинькофф Банк выплачивает все проценты до момента снятия денег.

Как снять деньги с накопительного счета

Чтобы снять часть денег или всю сумму с накопительного счета, удобнее всего перевести деньги на другой счет в этом же банке: тогда не будет комиссии за перевод. При переводе в другой банк комиссия возможна.

Снять наличные напрямую с накопительного счета можно не во всех банках. В Тинькофф можно снять наличные в банкоматах. Максимальная сумма для снятия без комиссии: 500 000 Р в месяц в банкоматах Тинькофф, 100 000 Р в месяц — в банкоматах других банков.

Что такое банковский депозит?

Депозит в банке – это размещение денежных средств на банковском счете за определенный установленный доход в виде процентной ставки. Обязательные условия существования депозита – возвратность денег клиенту, срочность (действия соглашения в течение конкретного срока), платность (выплата вознаграждения клиенту за предоставленные деньги).

Простыми словами депозит – это деньги, которые клиент отдал банку в пользование в обмен на регулярный доход. Это один из самых простых способов инвестирования, потому что для него не нужны специализированные знания. При этом прибыль гарантированная и стабильная. Риски минимальны, потому что депозиты физических лиц застрахованы.

Банковские вклады и депозиты – есть ли отличия?

По сути, вклад и депозит – это одно и то же. Депозит – это англицизм, который переводится как «банковский вклад, вложение, сдача на хранение». В русскоязычной среде эти два слова являются синонимами.

Однако есть небольшие смысловые отличия в значении двух понятий. Термин «вклад» предполагает только денежные вложения. Депозит очерчивает более широкий круг инструментов инвестирования:

- ценные бумаги;

- ценные металлы;

- деньги на банковском счете и т.д.

Более того, депозит не всегда обеспечивает прибыль, потому что ценные вещи могут быть переданы только на хранение. А понятие вклада подразумевает обязательный доход от размещения денежных средств.

Виды депозитов

Выделить депозиты в отдельные группы можно по разным критериям. Самый популярный критерий – срок – делит все вклады на две большие группы:

Бессрочные депозиты – это вклады до востребования. Главная цель таких вкладов – не получение прибыли, а комфортное управление денежными средствами на счету. Разрешается снимать деньги в любой момент, переводить их, пополнять счет без ограничительных сумм.

При этом процентная ставка минимальна – 0,01% годовых. Низкая ставка обусловлена тем, что банкам не выгодны неопределенные сроки вклада: так трудно использовать средства вкладчиков.

Срочные вклады – те, что ограничиваются конкретным периодом, прописанном в договоре. Они делятся на три группы:

-

– для сбора определенной суммы, разрешено пополнение; – для сохранения и преумножения капитала, пополнение и частичное снятие запрещено;

- целевые (например, детские).

Если снять деньги раньше установленного срока, то процентная ставка сократится до уровня ставки вклада до востребования.

Другие виды банковских вкладов:

-

и валютные (чаще всего в долларах и евро), мультивалютные (допускается одновременно три счета); и долгосрочные;

- для физических лиц и юридических лиц и т.д.

Условия депозитов в банках

Все условия детально прописываются в договоре. Предварительно ознакомиться с ними можно на официальных порталах банков или специализированных сайтах, которые собирают информацию из всех российских кредитно-финансовых организаций.

Условия напрямую зависят от вида депозита и самого банка. Основные параметры:

- процентная ставка. Чем выше ставка, тем меньше «бонусов» для клиента: нет возможности пополнения и частичного снятия, длительный срок размещения;

- минимальная и максимальная сумма вклада. Чаще всего стартовая сумма для открытия – 10 000 рублей;

- возможность пополнения счета. В некоторых вкладах делать дополнительные взносы можно только в определенный период после открытия;

- возможность частичного снятия. Снимать можно только деньги сверх «несгораемого» остатка;

- капитализация – регулярное прибавление прибыли от процентов к телу вклада. Чем чаще происходит капитализация (еженедельно, ежемесячно), тем больше в итоге будет доход от вложений;

- пролонгация. Может быть автоматической или по заявлению клиента.

Для наглядности условия вкладов в крупных банках мы разместили ниже.

Предложения банков

В таблице ниже собраны самые доходные вклады для физических лиц крупнейших российских банков. Предложениями с дополнительными условиями (инвестиционное страхование, взносы в частные пенсионные фонды и т.д.) не рассматривались.

- бонусы пенсионерам;

- капитализация;

- возможность онлайн открытия.

от 30 тыс рублей

- капитализация;

- возможность онлайн-открытия.

от 50 тыс рублей

- открытие вклада через мобильное приложение.

- онлайн-открытие;

- капитализация;

- автоматическая пролонгация.

от 10 тыс рублей

- нет ограничений по максимальной сумме;

- оформление через мобильный или интернет-банк.

от 1 тыс рублей

- оформление онлайн;

- возможно пополнение в течение 185 дней после открытия;

- капитализация.

от 50 тыс рублей

от 10 тыс рублей

- возможно пополнение;

- возможно частичное снятие до суммы неснижаемого остатка.

от 10 тыс рублей

- оформление онлайн;

- капитализация.

от 100 тыс рублей

Как видно из таблицы, самые высокие процентные ставки – у «негибких» вкладов в банке. То есть у тех, которыми неудобно управлять: нет пополнения и частичного снятия.

У вкладов с инвестиционным страхованием и другими подобными условиями процентная ставка возрастает в среднем до 7%.

Как рассчитать проценты по вкладу?

Рассчитать доходность можно самостоятельно или с помощью онлайн-калькулятора. Второй способ гораздо проще и быстрее. Нужно всего лишь указать базовые данные о депозите – срок действия и сумму вложений. Как правило, данные о процентной ставке уже содержатся в калькуляторе. Сервисы по расчету есть на официальных сайтах банков, а также на финансово-информационных порталах.

Для самостоятельного подсчета нужно использовать формулу (без капитализации процентов):

А – сумма вклада

С – процентная ставка

D – количество дней в году

Часто при самостоятельном подсчете совершаются ошибки. Для более точного расчета лучше использовать таблицы EXCEL. Также можно обратиться за консультацией к сотруднику банка.

Для расчета доходности вкладов с капитализацией нужно использовать более сложную формулу, в которой учитывается каждый месяц.

Страхование банковских депозитов

Физические лица могут не переживать за сохранность своих сбережений, если выбранный банк участвует в программе государственного страхования вкладов. Проверить этот факт можно на сайте Агентства по страхованию вкладов – организации, которая отвечает за программу страхования.

Чтобы обезопасить депозит, вкладчикам ничего делать не нужно. Страхованием занимается банковская организация. Денежная компенсация выплачивается в двух случаях:

- банкротства банка;

- отзыва лицензии у кредитно-финансового учреждения.

Агентство по страхованию вкладов возмещает 100% депозита, но не больше, чем 1 400 000 рублей в одном банке. Если сумма вложений вкладчика больше, советуем хранить ее в разных банках. Учитывайте, что разные филиалы – это все равно одна организация. Поэтому максимальная сумма выплат будет 1,4 млн рублей.

Что нужно для возврата денег при наступлении страхового случая?

- До завершения процедуры банкротства обратиться в Агентство по страхованию вкладов с заявлением. Можно обратиться и позже, но нужно будет документально объяснить причину позднего запроса.

- Агентство рассмотрит заявление и в течение трех рабочих дней перечислит денежную компенсацию. Если в этом же банке был оформлен кредит, то возмещение будет меньше (сумма компенсации минус долг).

Как открыть депозит – инструкция

Для создания депозита нужно пройти три простых шага. Для офлайн оформления:

- Изучить информацию о депозитных предложениях в разных банках города. Выбрать подходящий вид вклада и удобные условия.

- Прийти в отделение банка и написать заявление об открытии депозитного счета. При себе нужно обязательно иметь паспорт. Могут понадобиться и другие документы, особенно если предусмотрены льготы определенным категориям граждан, – пенсионное удостоверение, военный билет и т.д. Вклады для юридических лиц предполагают другой список документов.

- Последний шаг – ознакомление с договором и его подписание. Обратите внимание на пункт о досрочном изъятии средств, на процентную ставку (фиксированная или плавающая), на возможность пролонгации.

Онлайн процедура открытия гораздо проще. Но чтобы ее совершить, необходимо уже являться клиентом банка – нужен доступ в мобильный или интернет банк. Алгоритм действий:

- Войти в личный кабинет онлайн банка.

- Выбрать вкладку «Вклады» и нужный депозит.

- Указать параметры – срок договора, валюту вклада, счет и сумму списания, вариант получения дохода от процентов (капитализация или перечисление на отдельный счет).

- Прочитать договор.

- Подтвердить онлайн оформление.

У онлайн оформления есть несколько преимуществ. Во-первых. Банки часто предлагают повышенную ставку. Во-вторых, так удобней следить за счетом и полученной прибылью. Никаких походов в банк и очередей за выписками со счета.

Часто задаваемые вопросы

Наиболее доходные предложения – долгосрочные вклады на большую сумму денег. При этом вряд ли будет разрешено пополнение и частичное снятие. Самая высокая процентная ставка – у инвестиционных вкладов.

Это вклады, состоящие из двух частей. Первая денежная часть идет на стандартный депозитный счет. Вторая – на оплату паевых инвестиционных фондов (ПИФ). За первую часть начисляется регулярный доход. Эта часть вклада застрахована на случай банкротства банка. Процентная ставка депозита – около 7%. Вторая часть – инвестиции в акции или ценные бумаги. Соответственно, эта часть накоплений не застрахована и подвергается определенным рискам.

Процентная ставка – важный, но не определяющий фактор при выборе. Проверяйте банк в списках Агентства по страхованию вкладов. Обращайте внимание на наличие капитализации, автоматической пролонгации, возможности пополнения или частичного снятия.

Номинальная ставка – это процент, анонсированный банком за вклад. Эффективная ставка – это процент, который учитывает все факторы (капитализацию, срок, сумму).

Деньги лишними не бывают — что можно сделать с остатками на счетах

У всех юридических лиц, будь то ИП или группа компаний, есть расчетные счета в банках. Средства на этих счетах циркулируют в режиме нон-стоп, но какая-то сумма должна оставаться в любой момент. Какая? Какими способами ее можно регулировать? Как используются излишки на счетах? И главное, кто за это должен отвечать — представители банка или финансовое руководство компании — владельца счета?

Не ниже минимума

«Компании стоит поддерживать на расчетном счете столько денежных средств, сколько нужно для исполнения текущих обязательств, — это аксиома, — подчеркивает старший вице-президент, управляющий филиалом «Сибирский» банка «Открытие» Ирина Демчук. — Это зависит от финансово-хозяйственной деятельности предприятия. Если говорить о дополнительном доходе, то в банках существуют продукты по начислению процентов за неснижаемые остатки. Процентная ставка по продукту зависит от суммы и срока, указанного в соглашении». При этом предусматривается несколько границ сумм неснижаемого остатка.

Похожие рекомендации дает заместитель председателя правления VestaBank Алексей Федоров. «На счетах стоит оставлять средства в размере, необходимом для осуществления расчетов с контрагентами, уплаты налогов, проведения хозяйственных платежей, — поясняет Федоров. — Каждой компании необходимо определить свой cash flow и исходя из него спрогнозировать, сколько средств должно постоянно находиться на счете, чтобы обеспечивать текущую деятельность».

Чем грозит уменьшение остатков на счетах ниже «текущих обязательств»? В числе «антиотмывочных» рекомендаций Центробанка есть и такие. К примеру, методические рекомендации Банка России от 21.07.2017 № 18-МР обязуют банки контролировать размер остатков на счетах своих клиентов. И если они приближаются к нулевой отметке или к незначительным по сравнению с объемом платежей величинам, банк может это счесть «подозрительным» и заблокировать счет. При этом ЦБ не уточняет, какое отношение между оборотом и остатками следует считать «безопасным», — это определяет исключительно банк, поэтому клиенту заранее стоит прояснить этот вопрос.

В то же время, по словам заместителя генерального директора Банка «Левобережный» Людмилы Глушковой, банки, естественно, не заинтересованы в том, чтобы блокировать всех подряд. «Если на расчетном счете окажется недостаточно средств, можно воспользоваться овердрафтом, тогда вместо остатка появится временная задолженность по кредиту, которая погашается со следующего поступления денежных средств на расчетный счет. Лимит по овердрафту, в том числе авансовому — когда счет находится в другом банке, — в пределах которого можно проводить дополнительные платежи, устанавливает сама компания».

Кто за что отвечает и куда девать излишки?

И все же окончательное решение вопросов «Сколько оставлять на расчетном счете?» и «Что делать с остатками?» лежит на владельце счета, а не на держателе. Наиболее эффективный и быстрый, по мнению экспертов, вариант использования свободных средств — воспользоваться предложениями банков, в которых у компании открыты счета. Это позволяет, с одной стороны, оперативно «убрать» временно свободную сумму средств из операционного остатка, с другой — получить на этом пусть и небольшой, но все же доход.

В то же время банки отслеживают, куда именно компания перечисляет деньги — это требование регулятора. Перевод всех свободных средств сторонних контрагентов банковские работники могут счесть подозрительным. Перечисление излишков на депозитные и другие счета, принадлежащие той же компании и, соответственно, приносящие ей выгоду, подозрительными не считаются.

«Управление остатками и ликвидностью — одна из ключевых областей казначейства компании, поэтому казначейство стремится найти самые эффективные варианты использования средств через сотрудничество с банками-партнерами и теми инструментами, которые есть в арсенале банков, — говорит директор по работе с корпоративными клиентами Росбанка в Западной Сибири Леонид Навицкий. — Это могут быть как схемы физического кэш-пулинга (внутригрупповой заем между компаниями), которые позволяют консолидировать остатки на одном счете для последующего размещения в депозит или овернайт (краткосрочный заем или вклад), так и виртуальный кэш-пулинг, целью которого является оптимизация процентного дохода. То есть в распоряжении банков имеются инструменты, которые управляют ликвидностью и остатками автоматически».

«Выбор стратегии управления остатками на счете относится к сфере управления компании, а не к банку, — подчеркивает Ирина Демчук. — Если посмотреть со стороны банка, то мы бы рекомендовали оставлять на счете денежные средства в размере комиссии за банковские услуги, так как при несвоевременной оплате банковских услуг РКО дистанционно-банковское обслуживание компании будет заблокировано, что не позволит оперативно осуществлять платежи».

Краткосрочные депозиты не дают большого дохода, но если посмотреть в годовом интервале, то даже овернайт на выходные дни — это хорошая прибавка к доходу. Из 365 дней в году порядка 130 — выходные, в которые финансовых движений на расчетном счету, как правило, не ведется. Если взять среднюю ставку размещения в российских банках в размере 6% годовых, это даст существенную прибавку к финансам компании.

«У клиентов очень востребованы такие гибкие и простые сервисы, — резюмирует руководитель по развитию накопительных продуктов для корпоративного бизнеса Альфа-банка Екатерина Рогачева. — Могу привести пример: в 2016 году Альфа-банк перевел депозитные сделки корпоративных клиентов из «бумаги» в онлайн, после чего у нас более чем двукратно выросли объемы привлечения срочных средств юрлиц, а число заключаемых депозитных сделок выросло в десятки раз. При этом благодаря запуску онлайн-депозитов у нас значительно выросло привлечение в Сибири и на Дальнем Востоке, поскольку для клиентов из этих регионов условия даже выгоднее, — к примеру, клиент из Владивостока может заключить депозитную сделку текущим операционным днем до 16:59 по московскому времени или до 23:59 по местному, и получить дополнительный доход за счет «выигранного» дня».

Кроме депозитов, многие банки предлагают более доходные и одновременно рискованные средства. «Если вы умеете предсказывать поведение рынка, временно свободные средства можно направить в инструменты фондового рынка, — продолжает Ирина Демчук. — Тогда как депозиты и овернайт позволяют не столько заработать, сколько оправдать инфляцию».

Примеры таких продуктов «следующего уровня» приводит заместитель председателя Сибирского банка ПАО «Сбербанк» Сергей Кузнецов: « В первую очередь, это и нвестиционные облигации, которые позволяют бизнесменам взвешено подойти к управлению своими остатками и размещать их не общей суммой в классические депозиты, а диверсифицировать портфель вложений по срокам, способам получения дохода и, что немаловажно, по доходности. По сути, речь идет об инвестициях, но если ранее это направление было доступно единицам и несло в себе риск получения убытка, то современные инвестиционные инструменты на 100% защищают вложенный клиентом капитал и, с учетом сопровождения командой банка, не требуют глубоких или специфичных знаний для получения более высокого дохода. Сроки размещения могут составлять от 1 до 6 месяцев, потенциальный доход — порядка 8-10% годовых, в зависимости от выбранной клиентом инвестиционной стратегии».

«Помимо инвестиционных облигаций, клиентам-юрлицам доступны и операции РЕПО, — продолжает он. — РЕПО позволяет полностью заменить классический депозит и получать фиксированную процентную ставку, которая, благодаря своей биржевой природе, всегда выше, чем ставка по депозитам. Это «одна сторона медали» операций РЕПО. Любое юридическое лицо также может разместить средства в классические облигации банка с фиксированным доходом порядка 8% годовых и в любой момент получить кредит по залог этих ценных бумаг. Ф инансирование предоставляется без оформления каких-либо документов и по ставке ниже банковской. Совершил звонок — получил деньги».

Еще вариант — можно прибегнуть к так называемому договору бронирования, когда клиент договаривается с банком, что определенный остаток средств на счете будет храниться там в течение какого-то периода времени. «По его окончании клиенту выплачивается некий процент от размещенной суммы, — предлагает Алексей Федоров. — Если же клиент потратит средства раньше, вознаграждение не будет начислено. Ставки дифференцированы и зависят от срока размещения и суммы. Максимальная ставка в данном случае составит порядка 5% годовых».

Другой вариант использования свободных средств — синтетический депозит. Такой продукт, по словам банкиров, дает возможность повторить валютный депозит, купив валюту и разместив ее по соответствующей ставке, а в конце срока продать всю сумму (тело депозита и начисленные проценты) по форвардному курсу. Синтетические депозиты дают большую доходность по сравнению со стандартными и при этом сохраняют все их плюсы в области рисков. По условиям они полностью соответствуют стандартным депозитам без права досрочного изъятия.

Часто совершаемые ошибки

Если не принимать во внимание такие распространенные проблемы, как воровство и срывы поставок финансовых контрагентов, больше всего проблем в работе с остатками на счетах приносит самая обычная халатность. «С точки зрения безопасности управления расчетным счетом, самая главная ошибка — это передача электронной подписи финансовых и расчетных документов третьим лицам, не заявленным в карточке с образцами подписей и не имеющим права распоряжаться денежными средствами компании, — делает вывод Ирина Демчук. — С точки зрения финансов — это упущенные выгоды для компании. Зачастую финансовые директора не задумываются о размещении временно свободных денежных средств в банке, так как не видят смысла в небольших доходах для компании».

Алексей Федоров называет еще одну типовую ошибку, характерную для среднего бизнеса, — многие его владельцы считают финансового директора «лишним звеном». «Если компания небольшая, то, как правило, собственники управляют средствами самостоятельно. Нанимать финансового директора — достаточно дорогое удовольствие, — комментирует он. — При этом чем больше компания, тем важнее для нее иметь отдельного сотрудника, который будет управлять финансовыми потоками. Очень важно правильно понимать денежные потоки компании, ее долги и уметь ими управлять. Зачастую сталкиваешься с ситуацией, когда компании искренне считают выручку своей прибылью».

Работа с документами

Помимо уже названной методологии Центробанка, стоит упомянуть два основных документа, регулирующих работу с расчетными счетами.

Первый — инструкция Банка России № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов». Этот документ находится в открытом доступе и им руководствуются как банки, так и клиенты. Обычно положения этой инструкции включаются в договор банка с клиентом.

Второй — Положение Банка России № 383-П «Положение о правилах осуществления перевода денежных средств». Этот документ регламентирует ведение счетов и говорит о видах платежных документов, распоряжений и т. д. Именно в нем приведена форма платежного поручения и правила его заполнения.

Бизнес умер, но счета его живы — что делать?

Нередко банки сталкиваются с такой ситуацией, когда клиент-юрлицо «пропадает с радаров», не идет на контакт, но счет его продолжает функционировать, и средства на нем есть. Как в таких случаях должны поступать банки?

«При отсутствии на счетах юридических лиц ограничений налоговых органов, арестов Службы судебных приставов со счета, на котором есть остаток, списывается комиссия за ведение счета в соответствии с тарифами банка, — говорит Ирина Демчук. — Затем в случае отсутствия в течение срока, указанного в договоре, денежных средств и операций по счету клиента банк вправе в одностороннем порядке расторгнуть договор, предварительно письменно уведомив об этом клиента. Если же юридическое лицо ликвидировано или исключено из Единого государственного реестра, то его банковские счета подлежат закрытию при отсутствии ограничений по счету. Остаток денежных средств на счету банк вправе списать на доходы при отсутствии ограничений по счету. При обращении учредителей юридического лица невостребованный остаток может быть выдан учредителям при подтверждении их полномочий».

По словам Алексея Федорова, обычно если на таких счетах что-то и остается, то очень несущественные суммы. «Через определенный договором срок банки закрывают «мертвые» счета, при этом остатки на них обнуляются за счет комиссии при неиспользовании счета. Банки вынуждены это делать, так как для них операционно тяжело поддерживать груз неиспользуемых счетов, ведь каждый из них все равно требует сопровождения. Если на счете все-таки осталась существенная сумма, она будет храниться в банке, и при возможности ее вернут владельцу», — поясняет собеседник издания.

Как резюмирует Людмила Глушкова, при отсутствии в течение двух лет денежных средств на счете клиента или операций по этому счету банк вправе в одностороннем порядке отказаться от исполнения договора банковского счета. Между тем статья 859 ГК РФ «О расторжении банковского счета» предусматривает именно такое время сохранения неактивного расчетного счета. Впрочем, банки могут указать в договоре и другие сроки.

Редакция «КС» открыта для ваших новостей. Присылайте свои сообщения в любое время на почту [email protected] или через нашу группу в ВКонтакте

Подписывайтесь на канал «Континент Сибирь» в Telegram, чтобы первыми узнавать о ключевых событиях в деловых и властных кругах региона.

Что такое неснижаемый остаток по вкладу?

Все больше людей сталкиваются с различными банковскими терминами при оформлении той или иной услуги в отделении. Если вы оформляете вклад, то в договоре вы можете увидеть такое словосочетание, как неснижаемый остаток. Что это такое, и как им воспользоваться, рассказываем далее.

Начнем с определения

Неснижаемый остаток по вкладу – это минимальная сумма денежных средств, которая должна сохраняться на вашем депозитном счету в течение всего срока действия договора. Именно она является той пороговой суммой, до которой можно снимать деньги со счета в том случае, если по условиям вашего договора предусмотрено частичное расходование средств.

Самые популярные виды инвестиций:

| № | Вид | Средний доход |

| 1 | Банковские депозиты небольшой процент | 4-6% годовых Сумма ~ 1 млн.руб. |

| 2 | Недвижимость надежно | 6-8% годовых Сумма ~ 3-5 млн.руб. |

| 3 | Облигации, векселя, валюта нужен опыт | 5%-15% годовых От 100000 руб. |

| 5 | Свой бизнес нужна идея | До 300% но, конечно, не сразу |

Очень важно обратить внимание на условия вашего договора. Далеко не все банки, и не по всем депозитным предложениям разрешают частично снимать деньги со счета, о такой возможности нужно узнавать заранее в отделении или на сайте.

Иными словами, по обычным программам такого термина вы не встретите, а только по спецпредложениям с дополнительными опциями, которые доступны вкладчику. Он нужен для того, чтобы вы могли спокойно распоряжаться своими накоплениями, не закрывая депозит и не лишаясь начисленных процентов.

Размер минимального остатка

У каждого банка действуют свои индивидуальные условия. Как правило, неснижаемая сумма равна размеру вашего первоначального взноса, сделанного по договору. К примеру, если вы внесли первоначально 30000 рублей, а потом пополнили счет еще на 10000, то снять можно будет только 10 тысяч, иначе потеряете проценты.

Встречаются и другие ситуации, к примеру, банк может самостоятельно установить размер допустимого снятия. К примеру, 30% от первоначального взноса или общей суммы.

В этом случае нужно просто умножить разрешенный размер снятия на доступную вам сумму, чтобы узнать, сколько можно израсходовать.

Могут быть и дополнительные ограничения, в частности – период времени, в течение которого можно совершать расходные операции. Многие банки разрешают клиентам снимать денежные средства только по прошествии 1-2 месяцев, или наоборот, не позднее, чем за 30-60 дней до окончания срока вклада.

Где есть банки с частичным снятием

Еще раз уточннм, что чаще всего понятие “неснижаемого остатка” используется исключительно применительно к вкладам, иногда – к накопительным счетам. Если же у вас оформлен обычный дебетовой, зарплатный счет, то банку будет все равно, хранится там у вас 10 рублей или 100 тысяч.

Мы отобрали для вас рейтинг депозитных предложений с наиболее привлекательными тарифами:

- В Совкомбанке есть вклад «Удобный» с возможностью внесения от 50000 рублей на 1095 дней. Этот срок разделен на несколько периодов, в каждом периоде своя процентная ставка – от 5,4% до 6% годовых. Разрешено пополнение и частичное снятие, неснижаемый остаток равен 50000 р.;

- Ишбанк – предлагает оформить депозит «Комфортный» с внесением не менее 250 тысяч на 367 дней. Доходность равна 5,8% или 5,96% годовых с капитализацией. Вы можете пополнять, снимать наличные и выбирать ежемесячную капитализацию;

- УБРиР – тут есть вклад «Надежный» с пакетом услуг на 540 дней. Принимаются суммы от 50.0000 рублей на 540 дней под ставку 5,6% с капитализацией ежемесячно. Можно пополнять;

- В банке Таврический для действующих клиентов будет доступен продукт «Накопительный» с оформлением в режиме онлайн. Вам понадобится разместить от 50 тыс. руб. на период от 91 до 1095 дней, максимальный процент будет равен 5,8% в год. Разрешено внесение дополнительных сумм; и его предложение «СмартВклад» с повышенной ставкой до 5,8% годовых. Минимальная сумма вложения – от 50000 рублей на срок от 3 месяцев до 2 лет, из параметров стоит отметить ежемесячные выплаты или капитализация;

- Алеф банк – тут недавно появился продукт «Верность традициям» с возможностью размещения от 100 тыс. до 5 млн. руб. на 183 или 363 дня, ставка составит 5,7% или 5,35% годовых соответственно. Разрешено пополнение, ежемесячно будет действовать капитализация;

- В СДМ банке есть депозит «Доход» с условием вложения от 3000 рублей на 31-196 дней со ставкой до 5,75% в год. Вкладчик может вносить дополнительные суммы.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Что будет, если снять больше, чем это предусмотрено условиями

Очень часто случается такая ситуация, когда вы вложили крупную сумму на депозит, а через какое-то время она срочно понадобилась вам на личные нужды. В таком случае нужно внимательно прочесть договор, и обратить внимание на следующие пункты:

- Предусмотрены ли у вас расходные операции в принципе,

- Если да, то в каком размере их можно сделать,

- По какой процентной ставке начисляют доход в том случае, если снять больше.

Именно последний пункт очень важен. Часто бывает так, что если вы снимаете большую сумму, чем это предусмотрено договором, то это будет считаться досрочным закрытием вклада, и доход вам будут выплачивать по ставке «До востребования», т.е. не более 0,1% в год.

Чтобы не потерять свою прибыль, нужно ответственно относиться к условиям договора, и обязательно сохранять на счету неснижаемый минимальный остаток по вкладу.

Рубрика вопрос-ответ:

Не знаю как в других банках, но в Россельхозбанке условия таковы: если закрываешь депозит (расторгаешь договор) и забираешь со счета все деньги, то теряешь проценты полностью, а если оставляешь на счете неснижаемый остаток, т.е. без расторжения договора, то можешь забрать все деньги с начисленными процентами.

Елена, в каждом банке и по каждому вкладу действуют совершенно разные условия. Поэтому нужно смотреть условия договора, что там написано, и на сайте банка

Здравствуйте, если я буду закрывать депозит вообще, я могу получить ту первоначальную сумму обратно, то есть неснижаемый остаток обратно

Ерлан, при закрытии вклада в России вы всегда получаете первоначально вложенную сумму гарантированно. А вот по поводу процентов — все зависит от условий вашего договора

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.