Обязательный единый налоговый платеж с 2023 года: как изменится уплата налогов

С 2023 года полностью поменяется порядок уплаты большинства обязательных платежей — введут единый налоговый счет. Изменения коснутся практически всех. Предлагаем разобраться с тем, как уже в следующем году нам придется платить налоги.

- Что такое единый налоговый счет

- Что такое совокупная обязанность и как ее определить

- Что входит в состав единого налогового платежа и как его внести

- Что такое сальдо единого налогового счета

- Как платить налоги с единого налогового счета

- Кратко о главном

- Эксперимент и обязательные правила

Законом от 14.07.2022 № 263-ФЗ в НК РФ внесены поправки, которые вводят единый налоговый счет для организаций и предпринимателей. Они вступят в силу с 1 января 2023 года.

Сейчас новая система работает в качестве эксперимента, участие в котором принимают добровольцы. Но со следующего года она станет обязательной для всех — выбрать традиционный порядок уплаты налогов будет нельзя. Правда, от текущего эксперимента правила значительно отличаются.

Что такое единый налоговый счет

Компании больше не будут перечислять каждый платеж по самостоятельным реквизитам. Все деньги, которые должны пойти в счет уплаты налогов, страховых взносов, сборов, штрафов, пеней, нужно будет перечислять на единый налоговый счет (ЕНС). Такой счет Федеральное казначейство заведет к 1 января на каждую компанию.

На едином налоговом счете будет учитываться:

- совокупная обязанность плательщика;

- денежные средства для ее погашения (единый налоговый платеж).

Если объяснять упрощенно, уплата налогов с 2023 года будет похожа на пополнение баланса мобильного телефона: вносится сумма, которая потом списывается оператором в счет платы за услуги. В нашем случае вместо услуг — налоги и прочие платежи, а вместо оператора связи — ФНС.

Что такое совокупная обязанность и как ее определить

Совокупная обязанность — это все обязательства компании перед бюджетом. То есть сумма, которую нужно уплатить. В нее входят: налоги и авансовые платежи по ним, сборы, кроме отдельных, взносы на страхование, исключая взносы на травматизм, пени, штрафы, проценты, а также суммы, подлежащие возврату в бюджет.

ФНС будет самостоятельно определять совокупную обязанность налогоплательщика и списывать средства с ЕНС в счет ее уплаты. Считается совокупная обязанность так: недоимки + текущие обязательные платежи. Налогоплательщику тоже важно знать ее размер, чтобы перечислять достаточную сумму и не допускать появления на счете отрицательного сальдо.

Информацию для расчета совокупной обязанности инспекция будет получать:

- из документов, в которых фигурируют суммы исчисленного платежа — деклараций, расчетов, уведомлений, поданных компанией;

- из уведомлений и сообщений о суммах исчисленных налогов, которые формирует сама ИФНС в отношении отдельных платежей;

- из решений налоговых органов об отсрочке или рассрочке платежа;

- из решений о привлечении компании к ответственности или об отказе от этого;

- из прочих документов, в том числе судебных актов и решений госорганов.

Есть суммы, которые не входят в состав совокупной обязанности и не уплачиваются с единого счета. Например, просроченная задолженность и НДФЛ за иностранцев, работающих по патенту. Полный список приведен в п. 2 ст. 1 263-ФЗ.

Чтобы налогоплательщики понимали состав своей совокупной обязанности, ФНС планирует предоставлять онлайн-доступ к деталям расчета налогов.

Что входит в состав единого налогового платежа и как его внести

Пополнять налоговый счет плательщик будет одним платежом, без указания конкретного налога. То есть единым налоговым платежом. Кроме средств, переведенных компанией на единый счет, ЕНП будут признаваться и иные суммы:

- взысканные с налогоплательщика;

- поступившие в связи с принятием решения о возмещении (предоставлении вычета);

- поступившие в результате зачета от иного лица;

- отозванные по заявлению или из-за отсутствия на ЕНС средств текущие платежи, которые ранее были зачтены в счет исполнения обязанности;

- проценты, начисленные за излишне взысканные суммы и в других предусмотренных случаях;

- возвращенные излишне уплаченные суммы НДФЛ с доходов патентных иностранцев, НПД, ряда сборов.

Формируя ЕНП, следует убедиться, что его сумма покрывает совокупную обязанность. Иначе на налоговом счете образуется недоимка. Компания вправе перечислить ЕНС в большей сумме, чем предстоит уплатить в ближайшее время.

Четких сроков для внесения единого налогового платежа нет. Однако очевидно, что перечислить деньги на счет нужно до наступления даты списания очередной суммы с ЕНС.

Внести ЕНП можно безналичным переводом через банк, наличными через банк, МФЦ, почту и пр. или отразить операции по перечислению в бюджет на вашем лицевом счете. За налогоплательщика пополнить его ЕНС также может третье лицо.

Что такое сальдо единого налогового счета

Сальдо — это разница между суммой ЕНП и совокупной обязанностью компании. Сальдо ЕНС может быть:

- положительным — после погашения всех обязательств, существующих на сегодняшний день, на ЕНС останутся деньги;

- нулевым — все средства, собранные на едином счете, распределены, при этом все обязательства выполнены;

- отрицательным — денег на счете для покрытия совокупной обязанности недостаточно, то есть образовалась задолженность.

Информацию о состоянии ЕНС можно запросить в инспекции. По запросу она сообщит о сальдо и детализирует отрицательный баланс, составит справку о принадлежности сумм на ЕНС к определенным платежа и выдаст справку об исполнении обязанности по уплате налогов и сборов.

Отрицательное сальдо: пени и взыскание задолженности

Если сальдо отрицательное, нужно пополнить ЕНС, иначе пойдут пени. Они будут начисляться на общую задолженность с даты возникновения на ЕНС недоимки до даты погашения совокупной обязанности. Пени будут списаны с единого счета, когда на нем появятся деньги — платить их отдельно не нужно.

По сути, отрицательное сальдо означает, что перед бюджетом образовалась задолженность. Сначала на эту сумму ИФНС выставит требование. Если оно оплачено не будет, налоговый орган примет решение о взыскании долга. Его вместе с поручением о списании денег с расчетного счета разместят в специальном реестре.

В этом же реестре будут публиковать данные о блокировке счетов и взыскании задолженности за счет имущества.

Положительное сальдо: зачет и возврат

Если на налоговом счете образовалось положительное сальдо, компания вправе подать заявление и вернуть деньги на расчетный счет или зачесть (п. 36 ст. 1 263-ФЗ).

Зачесть средства можно на:

- уплату конкретного налога, сбора или взноса;

- уплату за другое лицо;

- погашение неучтенной в составе совокупной обязанности задолженности, по которой истек срок взыскания;

- на исполнение определенных решений налоговых органов, если они есть.

В зачет можно направить всю сумму положительного сальдо.

Формируйте платежные поручения по ЕНП, отправляйте уведомления с суммами платежей и сверяйте расчеты с ФНС в Экстерне

Как платить налоги с единого налогового счета

Деньги с единого налогового счета инспекция будет распределять самостоятельно на основании поданных налогоплательщиком отчетов, уведомлений и распоряжений на перевод. Подробнее — далее.

Список платежей через единый счет

Большинство предусмотренных законом платежей можно будет внести единым переводом. Перечислим те, которые в состав ЕНП не входят:

- НДФЛ с выплат иностранным работникам на патентах;

- госпошлины, по которым суд не выдал исполнительный документ;

- взносы на травматизм — их платят в порядке, определенном в законе № 125-ФЗ.

Есть платежи, которые можно будет провести прямым перечислением, то есть в прежнем порядке, но при желании — погасить с ЕНС. Это налог на профессиональный доход (НПД), а также два сбора — за пользование объектами животного мира и водных биологических ресурсов. Суммы этих платежей, причитающиеся к уплате, не будут включаться в совокупную обязанность компании.

Сроки уплаты налогов и сдачи отчетов

С 1 января будем платить налоги не только с единого счета, но и в единый срок — до 28 числа того месяца, в котором он платился до изменений. Например, сейчас последний день уплаты налога при УСН для организаций — 31 марта, для ИП — 30 апреля следующего года. По новым правилам эти даты перенесут: для организаций — на 28 марта, для ИП — на 28 апреля.

Налоговые агенты будут платить НДФЛ тоже до 28 числа, но не за полный месяц, а за период с 23 числа прошлого по 22 число текущего месяца. Отдельные правила ввели:

- для декабря — налог, исчисленный за период с 23 по 31 декабря, нужно будет уплатить до конца года (это не касается декабря 2022 года);

- для января — налог за период с 1 по 22 января перечисляется до 28 января включительно.

Отчетность также нужно будет подавать в единый срок — до 25 числа. Например, отчитаться по налогу на прибыль за год нужно будет не до 28, а до 25 марта следующего года.

Поскольку день подачи отчетности предшествует дню уплаты налога, ФНС успеет корректно посчитать текущую совокупную обязанность компании. Уведомление об исчисленной сумме в таких случаях можно не подавать.

Но что, если по платежу не предусмотрен отчет или заплатить налог требуется раньше сдачи? Тогда нужно направить в инспекцию уведомление об исчисленных суммах налогов, страховых взносов, сборов. Срок тот же — до 25 числа того месяца, в котором платеж должен быть произведен.

В 2023 году вместо уведомления можно будет направлять в ИФНС распоряжение на перевод денежных средств. Из него должно быть понятно, какую сумму нужно перечислить и в счет какого платежа.

Очередность зачета единого налогового платежа

Распределять средства с единого счета инспекция будет на основании совокупной обязанности. Например, 25 марта компания подала декларацию по упрощенной налоговой системе за прошлый год. Сумма к доплате из декларации включается в совокупную обязанность, а 28 марта списывается с ЕНС в счет уплаты налога при УСН.

Списывать деньги инспекция будет в определенной последовательности: сначала недоимки, затем текущие налоги (авансы, сборы, взносы), далее в указанной последовательности пени, проценты, штрафы.

Более подробно о списании с ЕНС мы рассказали в статье про эксперимент по уплате налогов единым платежом. Правила, которые будут действовать с 2023 года, в этой части не изменятся.

Кратко о главном

Подытожим, что же важно помнить о новом порядке уплаты налогов с 2023 года:

- Все обязательные платежи за редким исключением нужно будет платить с ЕНС. Это лицевой счет компании в Казначействе. Для его открытия никуда обращаться не нужно — все будет сделано автоматически.

- К 1 января 2023 года Казначейство сформирует сальдо ЕНС. Будут учтены переплаты и задолженности компании. Начальное сальдо рассчитывается по общим правилам, но есть нюансы. Например, на ЕНС не попадет переплата по налогу на прибыль в региональный бюджет — ее зачтут в счет будущих аналогичных платежей. Заранее перечисленные суммы налогов, срок по которым наступит только в 2023 году, пойдут на ЕНС.

- Нужно следить, чтобы сальдо было положительным или нулевым. Отрицательное сальдо повлечет начисление пеней и обращение взыскания на расчетный счет или имущество должника.

- Перечислять деньги на налоговый счет удобно единым платежом — сразу на все налоги, срок по которым подходит. Не придется формировать множество платежек с разными реквизитами.

- Отчеты нужно будет подавать до 25 числа, а платить налоги — до 28 числа соответствующего месяца.

- Когда подходит срок уплаты, следует убедиться, что остатка на ЕНС хватит на перечисление ближайших платежей. Если сумма сальдо больше совокупной обязанности, ничего страшного. При желании излишек можно вернуть или зачесть.

- Есть платежи, которые не могут быть погашены с ЕНС. Их придется оплачивать по-старому. Например, это взносы в ФСС «на травматизм».

Все важное под контролем

Контролируйте сроки отчётности и платежей в Экстерне

Эксперимент и обязательные правила

В статье мы упоминали эксперимент, который сейчас проводит ФНС. Его принцип тот же — перечисление денег в бюджет без детализации по виду платежа. Однако не стоит путать эксперимент и грядущий новый порядок — они различаются нюансами. Их много — от добровольности участия до разных сроков уплаты налогов.

Результаты эксперимента помогут сделать выводы о тонких моментах применения единого налогового счета и проблемах, которые могут возникнуть на практике. Возможно, какие-то правила изменят — время на это пока есть.

Чем отличается исчисленный и удержанный налог

Индивидуальные предприниматели и организации обязаны выплачивать разные налоги. Они классифицируются на исчисленные и удержанные. Это два самых разных вида. Поэтому многих интересует, что это сумма налога исчисленная и удержанная.

Сумма исчисленного налога – это величина, которую работодатель перед выплатой заработной платы вычитает из неё налог, он в будущем будет удержан из совокупного дохода и направляется в госказну. Другими словами, исчисляемый налог следует оплачивать с зарплаты индивидуального предпринимателя либо сотрудника структуры.

Удержанный налог представляет собой величину, которую работодатель удержал с полученного подчинённым дохода в качестве налогового агента. На сегодняшний день между суммой налога исчисленной и удержанной 6 НДФЛ не проводят большой разницы. Исчисление налога осуществляется при получении ежемесячной зарплаты, а удержание выполняется при получении оплаты за выполненную работу. Примечательно, что величины каждого налога не обязательно совпадают.

Сумма налога исчисленная и удержанная 2 НДФЛ начисляется при формировании налоговой базе в отдельности по всем сотрудникам. На основе полученной суммы рассчитывается величина налога, которая будет удержана. Когда будут сделаны исчисления, бухгалтерия организации произведёт перечисления заработной платы и НДФЛ.

Удержание подоходного налога

В последние годы в налоговом законодательстве сделаны изменения в отношении перечислений денежных средств в госказну. В то же время исчисления и удержания остались прежними. Изменения затронули только сроки начисления в бюджет. В результате выплаты осуществляются до того, как будет выдана заработная плата. В расчёт принимаются праздники и выходные. Срок с учётом отпускных – не позже последнего числа месяца. Обычно госкомпании рассчитываются с сотрудниками дважды в месяц:

У многих возникает вопрос – должен ли удерживаться налог с аванса? Ответ – нет, с него налоги не взимается. Они платятся только с полного дохода граждан.

Ситуации, в которых налог не удерживается

В некоторых случаях удержать налог не представляется возможным. Например, когда магазин устраивает розыгрыш призов, в качестве которых выступает собственная продукция. Это может быть смартфон. В этом случае денежные средства никому не выплачиваются, поэтому и налог взиматься не может. В соответствии с действующим законодательством, торговая площадка обязана сообщить о выигрыше как победителю, как и Федеральной налоговой службе. Выполнить это следует до первого месяца весны, который следует после проведения розыгрыша.

Штрафные санкции за отсутствие перечисления

Общеизвестно, что налоги следует выплачивать. Это распространяется на всех, помимо имеющих льготы граждан. Если говорить об отсутствии перечисления либо удержания налога, то в этом случае нужно заплатить штраф. Ситуация, в которой индивидуальный предприниматель либо организация не платят налоги в бюджет, не допустима. В этом случае возможно наложение административной ответственности. На размер штрафа влияет величина не удержанного и не перечисленного налога. Чаще всего придётся дополнительно уплатить его пятую часть.

Какова может быть разница между исчисленным и удержанным налогами

Обычно данные показатели одинаковые, однако так бывает не всегда. Величина удержанного платежа иногда отличается от исчисленного. Например, во время зимнего отпуска (начался в декабре, а закончился в январе) начисляется налог. Однако исчисленный налог распространяется на декабрьскую часть, а удержанный – на всю сумму.

В некоторых случаях величина перечисленного налога не превышает удержанный по той причине, что остаток недоперечисленной величины «зависнет» в регистре накопления. Если же перечисленный сбор будет больше, тогда в регистре накопления величина перечисленного платежа будет указываться со знаком «минус».

С каких доходов выплачивается налог

На все зарплаты начисляется налог. Однако существуют финансовые поступления, которые освобождены от налогообложения. К ним относятся:

Во время отпуска для расчёта налога используется средняя заработная плата. Наибольшая величина определяется, когда сотрудник подпадает одновременно под несколько статей. Минимум, который придётся заплатить, – это 13%. Заработная плата выдаётся с вычетом НДФЛ. При наличии долгов по кредитам, алиментам и т.п., они удерживаются, однако зарплата выдаётся с учётом данных вычетов.

Подводя итог, можно отметить, что сумма налога исчисленная и удержанная 3НДФЛ обычно сходится, а ярких отличий между ними нет. Каждый из сборов взимается из зарплаты сотрудников госорганизации, они являются обязательными к погашению. В случае невыплаты накладываются штрафные санкции. Предпочтительно не уклоняться от выплат, в противном случае придётся дополнительно заплатить штраф.

Расчет НДФЛ (подоходного налога): порядок и формула

Расчет НДФЛ должен быть произведен безошибочно, только это позволит избежать штрафных санкций и претензий со стороны контролирующих органов. Разберем в нашей статье, как рассчитывается подоходный налог, а также приведем формулу расчета НДФЛ и пример расчета НДФЛ.

Как рассчитать НДФЛ: общий порядок

Чтобы правильно рассчитать НДФЛ, нужно использовать положения ст. 225 НК РФ.

Расчет подоходного налога происходит в несколько этапов:

- В начале для расчета НДФЛ за налоговый период определяются все доходы, подлежащие обложению подоходным налогом (п. 3 ст. 225 НК РФ).

- Для каждого вида дохода уточняется ставка налога согласно ст. 224 НК РФ.

- Исчисляется налоговая база по НДФЛ за налоговый период. При этом нужно помнить, что для расчета НДФЛ при применении нескольких налоговых ставок исчисление налоговой базы производится отдельно по каждому виду доходов. Также налоговая база по доходам от долевого участия высчитывается отдельно от налоговой базы по всем остальным доходам, к которым применима ставка 13%, с учетом требований ст. 275 НК РФ.

- Производится непосредственный расчет НДФЛ по формуле, приведенной ниже. При этом сумма налога округляется до полных рублей, т. е. сумма меньше 50 коп. не учитывается, а равная или свыше 50 коп. округляется в большую сторону до целого рубля (п. 6 ст. 52 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы начислили НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как высчитать НДФЛ: формула

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом:

Сумма НДФЛ = Налоговая база × Налоговая ставка.

Обратите внимание, что налоговая база может быть уменьшена на сумму налоговых вычетов (стандартных, социальных, имущественных и т. д.).

С вычетами вас детально познакомят материалы нашей рубрики «Вычеты (НДФЛ)».

А также перед расчетом налога следует убедиться, что полученный доход не попал в льготный список (освобожденных от НДФЛ выплат).

Перечень таких сумм можно найти здесь.

Чтобы посчитать НДФЛ к уплате в бюджет РФ, достаточно сложить все суммы налога, исчисленные отдельно по каждой налоговой базе (п. 5 ст. 225 НК РФ).

Расчет НДФЛ: пример

Рассмотрим, как рассчитать налог на доходы физических лиц, на примере.

Сумма заработной платы бухгалтера Свиридовой И. Г. в ООО «Инком» составила 58 000 руб. Ей предоставляется стандартный вычет на единственного ребенка 5 лет на основании заявления. ООО «Инком», как налоговый агент, должно рассчитать НДФЛ к уплате и перечислить сумму налога в бюджет не позднее дня, следующего за днем выдачи заработной платы.

- За очередной месяц подлежит обложению НДФЛ заработная плата Свиридовой И. Г.

- Заработная плата облагается НДФЛ по ставке 13%.

- Налоговая база составляет: 58 000 – 1 400 = 56 600 руб.

- Сумма НДФЛ: 56 600 × 13% = 7 358 руб.

Как отразить зарплату и налог в 6-НДФЛ разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Справиться с расчетом быстрее вам поможет наш калькулятор НДФЛ.

О нюансах расчета НДФЛ по разным видам доходов расскажут материалы нашего сайта:

Итоги

При получении в налоговом периоде облагаемых НДФЛ доходов необходимо: уточнить по этому виду дохода налоговую ставку, рассчитать налоговую базу (с учетом вычетов) и исчислить сумму налога (налоговую базу перемножить со ставкой налога).

При получении нескольких видов доходов, облагаемых по разным ставкам НДФЛ, исчисление налоговой базы производится отдельно по каждому виду доходов.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как начисляются налоги?

«Начисление» и «расчет» налога — это разные вещи. Физические лица не заметят этой разницы, но для организаций это отличие терминов имеет большое значение. Рассчитать налог — это значит, вычислить сумму налога исходя из ставки и налоговой базы. Начислить налог — это значит, отразить рассчитанную сумму в управленческом учете организации.

Для начисления налога нужно знать ответы на следующие вопросы:

- какой налог нужно заплатить;

- как рассчитать налоговую базу;

- какая ставка налога.

Часто организациям необходимо снизить налоговую нагрузку, тогда они прибегают к законным методам снижения налоговой базы. Например, для организаций с ОСНО нужно увеличить свои расходы, чтобы заплатить меньший налог. Для других режимов налогообложения существуют другие законные способы налоговой оптимизации. Часто этот серьезный вопрос требует привлечения специалиста. А в статье мы расскажем об основных видах налога для физических и юридических лиц.

Основные налоги физических лиц

Физические лица — это население нашей страны, обычные граждане. Каждый житель России обязан платить необходимые налоги. Чтобы разобраться в налогообложении, нужно провести немало времени над Налоговым Кодексом РФ. Однако мы сделали для вас выжимку самой важной информации.

Общая формула для расчета выглядит следующим образом:

Налог = Налоговая база * Ставка налога(%)

Налоговая база зависит от вида налога. Граждане Российской Федерации обязаны выплачивать следующие виды налогов:

- Подоходный налог, или налог на доходы физических лиц (НДФЛ). Это федеральный налог, то есть средства идут напрямую в бюджет РФ. Налоговая ставка составляет 13%. Этот налог начисляется на любые доходы физических лиц, полученные за календарный год. Он может начисляться как в денежной, так и натуральной форме. Уменьшить налогооблагаемую базу можно с помощью социальных и имущественных вычетов. За работников подоходный налог выплачивает организация в качестве налогового агента. Поэтому для большинства граждан выплата налога происходит без их участия.

- Имущественные налоги. Эту группу образуют три налога: на имущество, земельный и транспортный. Средства от налогов поступают в местный бюджет, а их начислением занимается локальный налоговой орган. В настоящее время в отношении имущественных налогов установлен единый срок уплаты – 1 декабря.

Налог на имущество. Плательщиками становятся собственники объектов недвижимости. Налогооблагаемая база — это инвентаризационная стоимость имущества. Ставка налога устанавливается нормативными органами местного самоуправления в зависимости от суммарной стоимости объектов и может колебаться от 0,1% до 2%.

Земельный налог. Плательщиками являются собственники земельных участков. Налогооблагаемая база — это кадастровая стоимость земли. Ставка земельного налога может составлять 0,01%, а может 1,5% – в зависимости от вида участка.

Транспортный налог. Плательщиками являются физические лица, владеющие транспортным средством. Деньги в бюджет выплачиваются с момента постановки автомобиля на учет. Чаще всего налоговой базой является мощность автомобиля, измеряемая в лошадиных силах. Органы местного самоуправления устанавливают ставку этого налога индивидуально для своего региона.

- Акциз. Согласно статье 181 Налогового Кодекса РФ, этот косвенный налог выплачивается физическими лицами в случае перевоза через границу подакцизных товаров.

- Водный. Этот налог касается тех физических лиц, кто имеет лицензию на бурение артезианской скважины и использует ее по назначению.

- Сборы за охоту и рыбалку. Согласно статье 333 Налогового Кодекса РФ со всей добычи полагается заплатить налог. Начисление осуществляется со дня получения разрешения на охоту и рыбалку.

- Государственные пошлины. Глава 23.5 Налогового Кодекса говорит о том, что пошлина — это неналоговый доход. Однако, когда физическим лицам необходимо провести какие-то операции через уполномоченные органы, то оплачивается пошлина. Например, оформление заграничного паспорта или подача искового заявления в суд облагается госпошлиной.

Уплачивать налоги необходимо в определенный срок. Если гражданин пропускает время оплаты, то задолженность переходит в статус просроченной, и начинают начисляться пени. Вся ответственность за неуплату налогов лежит на налогоплательщике.

Часто случается, что уведомления о начисленных налогах не приходят. Поэтому периодически физическим лицам нужно самостоятельно проверять налоговые начисления. Это можно сделать двумя способами:

- посетить налоговую и уточнить у инспекторов, есть ли налоги к уплате;

- зайти в личный кабинет налогоплательщика на сайте федеральной налоговой службы (ФНС). Чтобы получить логин и пароль для личного кабинета вам нужно посетить налоговую инспекцию или иметь уже подтвержденную регистрацию на сайте Госуслуг.

Есть масса способов оплатить налоги: интернет-банк, электронные деньги, платежный терминал, касса банка, личный кабинет налогоплательщика. Вы выбираете самый удобный для вас.

Основные налоги юридических лиц

Налоги, которые подлежат уплате организациями, напрямую зависят от режима налогообложения. От условий исчисления доходов и расходов происходит отличие в налоговых ставках и видах налогов. Однако есть ряд платежей, которые осуществляются любой организацией, независимо от режима:

- НДФЛ. Организация в качестве налогового агента делает платежи за сотрудника в размере 13% его доходов. Если сотрудник не является резидентом РФ, то ставка составляет 30%. Эти нормы установлены в статье 224 Налогового Кодекса РФ.

- Страховые взносы. Отчисления по взносам на обязательное пенсионное страхование (ОПС) составляют 22%, на обязательное медицинское страхование (ОМС) — 5,1%, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ФСС) — 2,9%.

- Имущественные налоги (на имущество, на землю, на транспорт). Ставка налога на имущество для юридических лиц составляет 2,2%, ставка налога на землю (от 0,1 до 1,5%) определяется региональными властями и зависит от типа участка земли, ставка транспортного налога зависит от мощности транспортного средства.

- Госпошлина. Если организация вносит изменения в учредительные документы, например, меняет юридический или фактический адрес или состав собственников, то за обращение в госорганы необходимо оплатить государственную пошлину.

- Прочие налоги, например, водный налог или отчисления за воздействие на окружающую среду.

Таким образом, организация платит налоги за имущество, которым владеет. Если в собственности находится недвижимость, транспорт или земля, то фирма обязуется делать взносы по имущественным налогам. Также компания перечисляет НДФЛ и страховые взносы за своих сотрудников.

Налог на доходы физических лиц удерживается с заработной платы сотрудника, а страховые взносы удержать нельзя. Они выплачиваются полностью за счет организации. Прочие налоговые платежи зависят от режима налогообложения компании.

Налоги при разных режимах налогообложения

Согласно главе 6 Налогового Кодекса РФ всего существует 5 режимов налогообложения:

- ОСНО — общий режим налогообложения;

- УСН — упрощенная система налогообложения;

- ЕНВД — единый налог на вмененный доход;

- ЕСХН — единый сельскохозяйственный налог;

- Патент — патентная система налогообложения (доступна только индивидуальным предпринимателям).

Для общей системы налогообложения, помимо общих налогов, к уплате положены следующие платежи: НДС в размере 0%, 10%, 20%; налог на прибыль в размере 20%.

При упрощенной системы налогообложения не начисляются НДС, налог на прибыль и налог на доходы физ.лиц (для ИП). Вместо этого по УСН существует налог на доход. По этой системе предусмотрено два варианта определения объекта налогообложения:

- УСН (доходы). Налог в размере не более 6% начисляется на доходы организации. Точная ставка зависит от региона.

- УСН (доходы — расходы). Налог в размере от 5% до 15% начисляется на доходы, уменьшенные на величину расходов.

Единый налог на вмененный доход и сельскохозяйственный налог также, как УСН, освобождает фирму от уплаты множества налогов. Налоговой базой здесь является не прибыль, а размер дохода. Ставка налога определяется региональными властями.

Таким образом, больше всего налогов платят организации, работающие по общему режиму налогообложения. Чтобы перейти на другой режим, необходимо соблюдение ряда критериев по численности персонала, стоимости основных средств, наличия филиалов и подразделений.

Коротко о главном

Налоги являются крупным источником дохода нашей страны. Производить налоговые выплаты обязаны как физические лица, так и организации. Налоговая нагрузка физических лиц зависит в основном от имущества, которым они владеют.

Если в собственности находится земля, недвижимость или транспорт, то гражданин обязан заплатить имущественные налоги до 1 декабря каждого года. Имущественные налоги начисляют местные органы, но уведомление о начислении приходит не всем налогоплательщикам. Поэтому свои долги перед государством необходимо отслеживать самостоятельно.

Для юридических лиц ситуация немного другая. Перечень налогов, которые подлежат к начислению и уплате, зависит от системы налогообложения, по которой работает фирма. Больше всего налогов платится по общему режиму налогообложения, но каждый режим имеет свои тонкости и особенности, которые может учесть только специалист по этому профилю.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Исчисленный и удержанный НДФЛ: в чем различие?

С исчисленным и удержанным НДФЛ сталкиваются индивидуальные предприниматели и организации, нанимающие на работу сотрудников. Согласно пункту 1 статьи 226 НК РФ, им в обязанность включено исчисление и удержание подоходного налога из зарплаты работников с последующим перечислением этих сумм в бюджет страны. Внесем ясность: в чем разница НДФЛ исчисленного и удержанного.

Что значит исчисленный

Налоговый агент, коим выступает работодатель, перед тем, как выдать сотруднику заработную плату, должен высчитать сумму НДФЛ, которая затем будет удержана из общей заработной платы и направлена в бюджет государства.

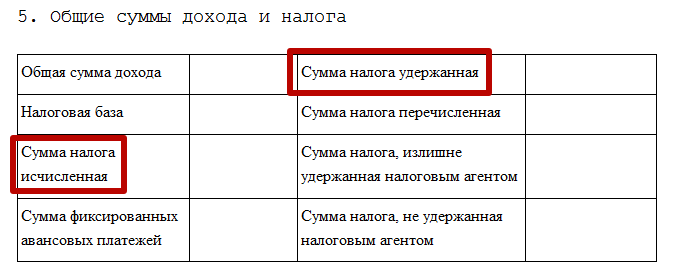

Исчисленный НДФЛ – это и есть та самая вычисленная сумма. Ее нужно отразить в справке формы 2-НДФЛ. Прописывают эту позицию в графе «Сумма налога исчисленная».

Что значит удержанный

Исчисленный подоходный налог изымают из той денежной суммы, которую на руки получит сотрудник компании или же лицо, работающее на ИП. Таким образом, удержанный НДФЛ остается у работодателя, перед тем как последний переведет его в бюджет государства.

Упомянутую сумму также отражают в справке 2-НДФЛ. Ей отведена графа «Сумма налога удержанная».

Вот интересующий нас фрагмент из справки 2-НДФЛ:

НДФЛ исчисленный и удержанный: в чем разница

По новым правилам НК РФ между двумя описанными понятиями различие практически стерлось. Так, исчисление делают во время фактического получения зарплаты и т. п., а удержание происходит только после того, как сотруднику будет выплачен его заработок. Однако это не значит, что суммы исчисленного и удержанного НДФЛ всегда будут равны. Далее поговорим и об этом.

Что значит перечисленный

Когда деньги со счета компании переходят в бюджет, их можно отнести к категории перечисленного НДФЛ. В форме 2-НДФЛ их тоже отражают. Размер средств указывают в графе «Сумма налога перечисленная» (см. рисунок выше).

Расчеты

ПРИМЕР 1

Возьмем для примера ситуацию, когда сотрудник за август 2016 года вместе зарплатой должен получить 60 000 рублей. Никакие вычеты ему не положены. Из его заработка исчислен и удержан НДФЛ, но в бюджет работодатель направил только половину этой суммы, так как не смог удержать налог со всего дохода.

Это значит, что НДФЛ исчисленный и удержанный должен составить 7800 рублей:

60 000 руб. ×13% = 7800 руб.

Но реально перечисленный подоходный налог будет составлять 3900 рублей:

30 000 руб. ×13% = 3900 руб.

Таким образом, сотрудник получит на руки 56 100 рублей, а в бюджет поступит не вся сумма налога. Значит, работодатель не в полной мере исполнил свои налоговые обязательства.

ПРИМЕР 2

В конце года должна быть заполнена справка 2-НДФЛ, а размер заработка сотруднику за последний месяц года начислен, но деньги еще не выданы. Как в этом случае отразить НДФЛ?

Доход за декабрь должен быть показан в форме 2-НДФЛ как начисленный за этот месяц. Исчисленный налог также в ней следует показать. Сумму налога за последний месяц года отражают как не удержанную. А после того, как зарплатная задолженность будет погашена, сумма НДФЛ удержана и передана в бюджет, в ИФНС нужно направить уточненную справку 2-НДФЛ.

Как видно, бухгалтер должен четко отслеживать, в чем разница НДФЛ исчисленного и удержанного.

Когда налог не удерживают

В некоторых случаях удержать НДФЛ просто невозможно. К примеру, магазин разыгрывает среди своих покупателей призы, в роли которых выступает продукция. Так как денежные суммы при этом не выплачивают, удержание НДФЛ не представляется возможным.

Пункт 5 статьи 226 НК РФ гласит, что в этом случае руководство магазина должно предоставить информацию об этом в ИФНС и самому победителю – физическому лицу. Сделать это нужно не позднее 1 марта года, следующего за проведением розыгрыша.

Наказание за не удержание и не перечисление

Согласно статье 123 НК РФ, если у компании или ИП была возможность удержать и перечислить в госбюджет НДФЛ, но этого по каким-либо причинам не произошло, на налогового агента накладывают штрафные санкции. Их размер зависит от суммы не удержанного или не перечисленного налога: 20 процентов от нее.

Следите, чтобы налицо были объективные причины невозможности взять налог. Тогда не будет заботить вопрос о суммах НДФЛ исчисленного и удержанного, и в чем разница между ними, и почему она возникла.

Что такое сумма исчисленного налога

Президент РФ подписал Федеральный закон от 14.07.2022 № 263-ФЗ (далее – Закон № 263-ФЗ), которым предусматривается, что с 01.01.2023 уплачивать почти все налоги, сборы, страховые взносы все организации и физлица (в т. ч. ИП) должны будут единым налоговым платежом (ЕНП). Налоговая инспекция сама распределит поступившие средства в счет исполнения обязанности.

Уплачивать налог на профессиональный доход (НПД), сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов можно будет как единым налоговым платежом, так и отдельно. Отдельно от ЕНП уплачиваются (пп. «а» п. 17 ст. 1 Закона № 263-ФЗ):

- государственная пошлина, в отношении уплаты которой судом не выдан исполнительный документ (государственная пошлина, в отношении которой суд выдал исполнительный документ, уплачивается в качестве ЕНП);

- НДФЛ, уплачиваемый иностранным работником, осуществляющим трудовую деятельность по найму на основании патента (ст. 227.1 НК РФ).

Сейчас организации, предприниматели могут применять ЕНП добровольно.

Единый налоговый платеж и единый налоговый счет

ЕНП – это денежные средства, которые налогоплательщики, плательщики сбора, страховых взносов, налоговые агенты перечисляют в бюджет на единый налоговый счет для исполнения налоговой обязанности, а также (п. 2 ст. 1 Закона № 263-ФЗ):

- денежные средства, взысканные налоговой инспекцией;

- зачисленные в результате возмещения (предоставления вычета) суммы налога;

- поступления от иного лица в связи с зачетом суммы денежных средств в соответствии со ст. 78 НК РФ;

- денежные средства, зачисленные в результате отмены (полностью или частично) зачета денежных средств в счет исполнения предстоящей обязанности по уплате налога (сбора, страхового взноса);

- проценты, начисленные налоговой инспекцией, за излишне взысканные денежные средства;

- излишне уплаченные налогоплательщиком суммы НДФЛ (фиксированный авансовый платеж иностранца), НПД и сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов и зачисленные на счет по заявлению об их возврате.

На едином налоговом счете, который с 01.01.2023 будет открыт для каждой организации и физлица, помимо ЕНП учитывается также совокупная обязанность: общая сумма налогов, авансовых платежей, сборов, страховых взносов, пеней, штрафов, процентов, которую обязана уплатить организация или физлицо и сумма налога, подлежащая возврату в бюджет. В совокупную налоговую обязанность не включаются (пп. «а» п. 1 ст. 1 Закона № 263-ФЗ):

- НДФЛ, уплачиваемый иностранным работником, осуществляющим трудовую деятельность по найму на основании патента;

- государственная пошлина, в отношении уплаты которой судом не выдан исполнительный документ.

В результате на едином налоговом счете формируется сальдо, которое может быть:

- положительным (ЕНП больше совокупной обязанности). При формировании положительного сальдо не учитываются суммы денежных средств, зачтенные в счет исполнения обязанности по заявлению;

- отрицательным (ЕНП меньше совокупной обязанности);

- нулевым (ЕНП равен совокупной обязанности).

По запросу организации или физлица налоговая инспекция обязана предоставить справку (пп. «а» п. 7 ст. 1 Закона № 263-ФЗ):

- о сальдо единого налогового счета на текущую дату (в течение 5 рабочих дней);

- о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа (в течение 5 рабочих дней);

- об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов (в течение 10 рабочих дней).

Как считается совокупная обязанность?

Совокупная обязанность формируется на основании (пп. «а» п. 1 и п. 2 ст. 1 Закона № 263-ФЗ):

- налоговых деклараций (в т.ч. уточненных); об исчисленных суммах налогов, сборов, авансовых платежей, страховых взносов, представленных в налоговый орган;

- налоговых уведомлений;

- сообщений об исчисленных налоговым органом суммах налогов;

- решений налоговой инспекции (в т. ч. о предоставлении отсрочки, рассрочки по уплате налогов, сборов, страховых взносов, о привлечении к ответственности за совершение налоговых правонарушений, об отказе в привлечении к ответственности);

- судебного акта или решения вышестоящего налогового органа, отменяющего (изменяющего) судебный акт или решение налогового органа, на основании которого на едином налоговом счете была сформирована обязанность;

- исполнительных документов о взыскании государственной пошлины;

- расчетов суммы налога (перерасчета ранее исчисленных сумм), которые произведены налоговой инспекцией для налогоплательщиков на АУСН или НПД;

- сведений о выданных разрешениях на добычу объектов животного мира и (или) разрешений на добычу (вылов) водных биологических ресурсов;

- решения о признании задолженности безнадежной к взысканию и ее списании;

- уведомлений о постановке на учет в качестве плательщика торгового сбора, информации о выявлении торгового объекта;

- иных документов, предусматривающих возникновение, изменение, прекращение обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов.

При расчете совокупной обязанности не учитываются:

- суммы налогов, сборов, страховых взносов, подлежащих уменьшению на основании налоговых деклараций (расчетов), в т.ч. уточненных, если со дня уплаты прошло более 3 лет (кроме случаев перерасчета налоговой инспекцией обязанности и восстановления судом трехлетнего срока, если пропуск был по уважительной причине);

- налоги, государственная пошлина (в отношении уплаты которой судом выдан исполнительный документ), иные сборы, страховые взносы, пени, штрафы, проценты, по которым истек срок взыскания (до вступления в силу судебного акта о восстановлении пропущенного срока либо судебного акта о взыскании таких сумм);

- суммы налогов, сборов, страховых взносов, пеней, штрафов, процентов, указанных в решении налоговой инспекции, если суд (или вышестоящий налоговый орган) приостановил действие (исполнение) решения;

- уплаченные не в качестве ЕНП суммы НПД, сбора за пользование объектами животного мира и сбора за пользование объектами водных биологических ресурсов.

В связи с введением единого налогового платежа с 2023 года изменятся сроки уплаты налогов, страховых взносов, а также сроки представления отчетности. Для удобства решено перенести сроки уплаты на единую дату – 28-e число, а отчетность на 25-e число (ст. 2 Закона № 263-ФЗ). Подробнее о новых сроках уплаты налогов и представления отчетности см. здесь.

Как происходит уплата налогов?

Организации и физлица перечисляют денежные средства (ЕНП) на единый налоговый счет. В платежном поручении достаточно указать сумму и ИНН. Перечислить ЕНП можно как при наступлении срока уплаты налогов, сборов, страховых взносов, так и заранее. Заплатить может иное лицо, но оно не может требовать возврата уплаченных сумм (п. 9 ст. 1 Закона № 263-ФЗ). Налоговая инспекция самостоятельно зачтет единый налоговый платеж в следующем порядке:

- недоимка (начиная с наиболее ранней);

- налоги, авансовые платежи, сборы, страховые взносы (с момента возникновения обязанности по их уплате);

- пени;

- проценты;

- штрафы.

В случае если денежных средств ЕНП не достаточно для исполнения обязанности по платежам с совпадающими сроками уплаты, зачитывать будут пропорционально.

Обязанность по уплате налога считается исполненной (частично исполненной):

- со дня перечисления денежных средств в качестве ЕНП или со дня признания денежных средств в качестве ЕНП;

- со дня, на который приходится срок уплаты налога, зачтенного по заявлению в счет предстоящей обязанности по его уплате;

- со дня учета на едином налоговом счете совокупной обязанности, если есть положительное сальдо;

- со дня зачета сумм денежных средств, формирующих положительное сальдо единого налогового счета;

- со дня перечисления денежных средств не в качестве ЕНП в счет исполнения обязанности по уплате НПД и сборов за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- со дня удержания налоговым агентом сумм налога.

Уведомление об исчисленных налогах

В случае если налоги, авансовые платежи, сборы, страховые взносы требуется уплачивать до представления декларации или расчета (либо представление декларации (расчета) не требуется), налогоплательщики, плательщики сборов, страховых взносов, налоговые агенты должны представить в налоговую инспекцию уведомление об исчисленных суммах. Физлиц, которые уплачивают налоги согласно полученным из налоговой инспекции уведомлениям, это не касается (пп. «и» п. 17 ст. 1 Закона № 263-ФЗ).

Уведомление об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов необходимо представить в налоговую инспекцию по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты. Уведомление можно подать в электронном виде по ТКС с применением УКЭП либо через личный кабинет налогоплательщика.

Есть свои особенности для организаций и предпринимателей, которые являются налоговыми агентами по НДФЛ. В уведомлении они указывают суммы НДФЛ, исчисленные и удержанные за период с 23-го числа месяца, предшествующего месяцу, в котором подано уведомление, по 22-е число текущего месяца. В отношении сумм НДФЛ, исчисленных и удержанных за период с 23 декабря по 31 декабря уведомление представляется не позднее последнего рабочего дня года.

Форму и форматы уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов должна утвердить ФНС России.

Обращаем ваше внимание, что в 2023 году уведомления об исчисленных суммах налогов, сборов, авансовых платежей, страховых взносов можно представлять в налоговую инспекцию в виде распоряжений на перевод денежных средств в бюджет. Это возможно, если ранее указанные уведомления в налоговые органы не представлялись (ч. 12 и ч. 14 ст. 4 Закона № 263-ФЗ). Из распоряжения на перевод денежных средств должно быть ясно (ч. 16 ст. 4 Закона № 263-ФЗ):

- в какой бюджет перечисляются денежные средства;

- каковы срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности.

Что делать с переплатой?

Положительное сальдо единого налогового счета (переплата) можно зачесть (п. 36 ст. 1 Закона № 263-ФЗ):

- в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов;

- в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса);

- в счет исполнения решений налоговых органов (в т.ч. решения о привлечении к ответственности, решения вышестоящего налогового органа, отменяющего (изменяющего) решение налогового органа) либо погашения задолженности по налогам, сборам государственной пошлины (в отношении уплаты которой судом выдан исполнительный документ), по которым истек срок взыскания до вступления в силу судебного акта.

Форму и формат заявления о распоряжении путем зачета должна утвердить ФНС России. Зачет переплаты налоговая инспекция проводит не позднее дня, следующего за днем поступления заявления.

После 01.01.2023 не будет рассматриваться заявление о зачете излишне уплаченного (подлежащего возмещению) налога, сбора, страховых взносов, пеней, штрафов, если оно подано до 31.12.2022 (включительно) и налоговая инспекция до 31.12.2022 (включительно) не приняла решение о зачете (п. 2 ч. 8 ст. 4 Закона № 263-ФЗ).

Также по заявлению налогоплательщика положительное сальдо единого налогового счета (переплату) можно вернуть. Поручение о возврате налоговая инспекция должна направить в Федеральное казначейство не позднее следующего дня после (п. 36 ст. 1 Закона № 263-ФЗ):

- получения заявления (но не ранее принятия решений о возмещении суммы НДС, акцизов, решения о предоставлении имущественного, инвестиционного налогового вычета);

- или признания единым налоговым платежом излишне уплаченных сумм НДФЛ (фиксированный авансовый платеж иностранца), НПД и сборов за пользование объектами животного мира и за пользование объектами водных биологических ресурсов после получения заявления о возврате;

- или принятия налоговой инспекцией решения о возмещении суммы НДС или акциза в заявительном порядке.

Форму и формат заявления о распоряжении путем возврата должна утвердить ФНС России. Сейчас решение о зачете или о возврате излишне взысканного налога принимается в течение 10 рабочих дней (п. 4 и п.8 ст. 78 НК РФ).

Налоговая инспекция не будет рассматривать после 01.01.2023 заявления о возврате излишне уплаченного (взысканного, подлежащего возмещению) налога, сбора, страховых взносов, пеней, штрафов, если они поданы до 31.12.2022 (включительно) и налоговая инспекция до 31.12.2022 (включительно) не приняла решение о возврате денежных средств (п. 1 ч. 8 ст. 4 Закона № 263-ФЗ).

Переходные положения

- Начальное сальдо

На 01.01.2023 для каждой организации и физлица налоговая инспекция сформирует начальное сальдо единого налогового счета. Будут учтены существующие на 31.12.2022 (ч. 1 ст. 4 Закона № 263-ФЗ):

- суммы излишне перечисленных и не зачтенных денежных средств (излишне уплаченные, излишне взысканные налоговые платежи, ЕНП), кроме (ч. 3 ст. 4 Закона № 263-ФЗ):

- НПД, государственной пошлины, в отношении уплаты которой не выдан исполнительный документ, сборов за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, авансовых платежей иностранца по НДФЛ;

- налогов, авансовых платежей, сборов, страховых взносов, пеней, штрафов, процентов (согласно НК РФ), если со дня их уплаты прошло более 3 лет;

- недоимок по налогам, государственной пошлине, в отношении уплаты которой налоговому органу выдан исполнительный документ, иным сборам, страховым взносам, задолженности по пеням, штрафам, процентам (согласно НК РФ), по которым по состоянию на 31.12.2022 истек срок их взыскания;

- недоимок по налогам, сборам, страховым взносам, задолженности по пеням, штрафам, процентам (согласно НК РФ), указанных в решении налоговой инспекции, исполнение которого приостановлено судом на 31.12.2022.

Излишне уплаченный в региональный бюджет налог на прибыль не будет учитываться при расчете начального сальдо. Эти суммы признаются зачтенными (без заявления налогоплательщика) в счет предстоящей уплаты налога на прибыль. Однако если без учета этих сумм сальдо единого налогового счета отрицательное, то излишне уплаченный (на 31.12.2022) в бюджет субъекта РФ налог на прибыль зачтут в счет погашения налоговой обязанности. Остаток будет зачтен в счет предстоящей уплаты налога на прибыль в региональный бюджет (ч. 5 ст. 4 Закона № 263-ФЗ).

Кроме того, при расчете начального сальдо совокупная налоговая обязанность будет увеличена на сумму уплаченных (на 31.12.2022) налогов, авансовых платежей, страховых взносов, срок представления налоговых деклараций (расчетов) по которым (или срок направления налоговой инспекцией сообщений об исчисленных налогах) наступает после 01.01.2023. Совокупную налоговую обязанность уменьшат на ту же сумму (ч. 6 ст. 4 Закона № 263-ФЗ):

- при представлении в 2023 году соответствующих налоговых деклараций (расчетов) или направлении налоговой инспекцией сообщения об исчисленной сумме налога;

- либо по истечении 10 дней со дня истечения установленного срока представления таких налоговых деклараций (расчетов), если они не представлены в срок.

Если декларации (расчеты) (в т.ч. уточненные, по налогам, сборам, страховым взносам, срок уплаты которых истек до 31.12.2022) представлены после 01.01.2023, суммы учитываются при формировании сальдо единого налогового счета вместе с пени. При этом необходимо учитывать следующее (ч. 7 ст. 4 Закона № 263-ФЗ):

- если подача деклараций (расчетов) привела к увеличению налоговой обязанности (со сроком уплаты до 31.12.2022) и на 01.01.2023 есть отрицательное сальдо единого налогового счета, то пени рассчитываются на неуплаченную на дату подачи деклараций (расчетов) сумму за период с установленного срока уплаты налога, сбора, страхового взноса до 01.01.2023;

- если подача деклараций (расчетов) привела к увеличению налоговой обязанности (со сроком уплаты до 31.12.2022) и на 01.01.2023 есть положительное или нулевое сальдо единого налогового счета, пени рассчитываются на сумму к уплате (доплате) за минусом:

- положительного сальдо (на дату представления деклараций, расчетов);

- налога на прибыль, излишне уплаченного в региональный бюджет, зачтенного в счет будущих платежей.

Пени рассчитываются за период с установленного срока уплаты налога, сбора, страхового взноса, обязанность по которым не исполнена полностью в срок, и до 01.01.2023. Вычитаемые суммы используются только один раз;

- если в связи с подачей декларации (в т.ч. уточненной) по налогу на прибыль сумма налога, подлежащая уплате до 31.12.2022 в региональный бюджет, увеличилась, то пени с 01.01.2023 рассчитываются на сумму к уплате (доплате) за минусом излишне уплаченного в региональный бюджет налога на прибыль, который зачтен в счет будущих платежей. Такой порядок применяется, если на дату подачи декларации есть зачтенный налог на прибыль;

- если представленные декларации (расчеты) привели к уменьшению налоговой обязанности, сумма пеней, подлежащая уменьшению, рассчитывается на сумму задолженности к уменьшению, начиная со срока уплаты налога, сбора, страхового взноса до 01.01.2023.

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:ИПН, ОПВ, ВОСМС. Чем «исчисленная» сумма отличается от «подлежащей к перечислению»?

Заполняя ФНО 200.00 в 2021 году, многие налогоплательщики обратили внимание, что в приложениях формы произведено разделение данных по одним и тем же налогам с ФОТ на 2 категории «исчисленные» и «подлежащие к перечислению».

В приложении 200.05 сведения по ОПВ отражаются в следующих графах:

- Исчисленные в отчетном периоде – графа К «Сумма обязательных пенсионных взносов, исчисленных с начисленных доходов»;

- Подлежащие к перечислению в отчетном периоде – графа U «Сумма обязательных пенсионных взносов, подлежащих перечислению».

Аналогичные графы предусмотрены также и для ВОСМС и ИПН.

- Построчное заполнение формы 200.00 в 2021 году;

- Форма 200.00. Бланк и правила составления формы за 2021 год

Чем отличаются данные графы и в каких случаях «исчисленные» суммы налогов и взносов с ФОТ не равняются «подлежащим к перечислению»?

Первое на что необходимо обратить внимание – все налоги, сведения по которым разделяются в форме на «исчисленные» и «подлежащие к перечислению» — это налоги и взносы с ФОТ, которые уплачиваются за счет физического лица (удерживаются из его дохода).

Для СН в форме также предусмотрено отражение данных с разделением на «исчисленные» и «подлежащие к перечислению».

Однако, такое разделение связано с необходимостью отражения СН до исключения СО и с учетом исключения СО.

В процессе расчета и выплаты налогов и взносов с ФОТ выделяются следующие этапы:

- 1 этап — Исчисление — процесс определения сумм налогов и взносов, который происходит при начислении дохода;

- 2 этап — Удержание (определение величины «к перечислению») — процесс определения сумм налогов и взносов к перечислению, который происходит при выплате начисленного дохода;

- 3 этап — Уплата (перечисление) — процесс непосредственного перечисления налогов и взносов (сроки зависят от выплаты дохода).

В НПА, которые регулируют порядок расчета и перечисления налогов и взносов с ФОТ, можно увидеть, что процессы «исчисления» и «удержания» различаются и к ним применяются различные требования касательно периодичности.

1. Исчисление ИПН по доходам, подлежащим налогообложению у источника выплаты, производится налоговым агентом при начислении дохода, подлежащего налогообложению.

2. Удержание ИПН производится налоговым агентом не позднее дня выплаты дохода, подлежащего налогообложению у источника выплаты.

Таким образом, исчисленные в отчетном периоде налоги и взносы с ФОТ могут не равняться величине удержанных (в случае если доход не выплачен, выплачен не полностью).

Если обратиться к нормативно-правовым актам, которые регулируют сроки перечисления ОПВ, ВОСМС и ИПН, мы увидим взаимосвязь между выплатой дохода и сроками перечисления налога или платежа (между этапами удержания и уплаты).

Так, ОПВ, ВОСМС и ИПН – это налоги и взносы с ФОТ, сроки перечисления которых определяются не периодом начисления дохода лицу (не на этапе исчисления), а периодом произведенной выплаты такого дохода (на этапе удержания).

ОПВ перечисляются – не позднее 25 числа месяца, следующего за месяцем выплаты доходов:

- Если, заработная плата за июнь месяц выплачивается 30 июня, срок перечисления ОПВ – до 25 июля;

- Если, заработная плата за июнь месяц выплачивается 10 июля, срок перечисления ОПВ – до 25 августа;

- Если, заработная плата за июнь месяц выплачивается «частично» в июне и июле, срок перечисления ОПВ – до 25 июля и 25 августа.

Документ показан не полностью. Для дальнейшего просмотра необходимо иметь активную подписку на сайте. Авторизуйтесь или оформите подписку.