Курсовая разница в 1С, как рассчитать в Декларации по КПН (ф.100)

Курсовая разница представляет собой разницу, которая возникает при переводе определенного количества единиц одной валюты в другую. При этом используются разные обменные курсы. Определяется курсовая разница в соответствии с Международным стандартом финансовой отчетности 21 и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Необходимость конвертации активов зачастую возникает у компаний, которые занимаются покупкой импортных товаров и продажей товаров за рубеж, в связи с расчетами в иностранной валюте. Конвертация выполняется по курсу центрального банка РК в момент полного закрытия обязательств или на момент составления, сдачи бухгалтерской отчетности.

Для клиентов компании Первый Бит действует бесплатная линия консультаций по работе в программе 1С. Звоните и заключайте договора 1С:ИТС в Первом Бите.

Что такое курсовая разница

Как уже было указано выше, оценка выполняется по текущему курсу Нацбанка, поэтому его значения имеют ежедневые колебания. При этом формируется разница, так как на момент продажи/ покупки курс может отличаться от имеющегося на дату поступления или списания средств.

Курсовая разница может быть, как в большую, так и в меньшую сторону. И данные в бухгалтерский учет организации будут вноситься с учетом отклонения.

Бухгалтерский учет курсовой разницы

Положительная курсовая разница может принести выгоду при условии наличия задолженности контрагентов перед предприятием в валютном эквиваленте. Это связано с тем, что при пересчете в национальной валюте дебиторская задолженность возрастает относительно первоначальной суммы. Соответственно, отрицательный результат курсовой разницы приносит относительный убыток.

Противоположная ситуация сложится при наличии кредиторской валютной задолженности. За счет положительной курсовой разницы увеличиваются кредитные обязательства, что приводит к увеличению расходов. В свою очередь отрицательные показатели курсовых различий сокращают объем выплаты кредитных обязательств и учитываются как прочий доход.

В соответствии с МСФО (IAS) 21 «Влияние изменений обменных курсов валют» (далее по тексту – МСФО (IAS) 21) курсовая разница – это разница, возникающая при пересчете определенного количества единиц в одной валюте в другую валюту с использованием разных обменных курсов.

Т.е. курсовая разница в бухгалтерском учете возникает, например, при разности курсов Национального Банка РК на дату поступления товаров, работ, услуг и на дату оплаты (постоплаты).

Вместе с тем, согласно МСФО (IAS) 21 монетарные статьи – это единицы имеющейся в наличии валюты, а также активы и обязательства к получению или выплате, выраженные фиксированным или определяемым количеством валютных единиц.

Неотъемлемой характеристикой монетарной статьи является право получить (или обязанность предоставить) фиксированное или определяемое количество валютных единиц.

Приказом министра финансов Республики Казахстан от 23 мая 2007 года № 185 «Об утверждении Типового плана счетов бухгалтерского учета» предусмотрены следующие счета для учета курсовых разниц:

Таким образом, курсовые разницы возникают только по монетарным статьям через счета 6250/7430 как доходы/расходы по курсовой разнице.

6250 – «Доходы от курсовой разницы», где отражаются операции, связанные с получением доходов от курсовой разницы, возникающей в результате отражения в отчетах одинакового количества единиц иностранной валюты, выраженной в валюте отчетности с использованием разных обменных курсов валют;

7430 – «Расходы по курсовой разнице», где учитываются расходы по курсовой разнице, возникающей при погашении монетарных статей или при представлении в отчетности монетарных статей организации по курсам, отличным от тех, по которым они были первоначально признаны в текущем периоде или представлены в предшествующих финансовых отчетах, за исключением расходов по курсовой разнице в зарубежную деятельность.

В соответствии с пунктом 4 статьи 192 Налогового кодекса РК учет курсовой разницы, в том числе определение суммы курсовой разницы, в целях налогообложения осуществляется в соответствии с МСФО и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности

Согласно МСФО (IAS) 21 курсовые разницы, возникающие при расчетах по монетарным статьям или при пересчете монетарных статей по курсам, отличающимся от курсов, по которым они были пересчитаны при первоначальном признании в течение периода или в предыдущей финансовой отчетности, признаются в составе прибыли или убытка.

Соответственно, в отчете о прибылях и убытках доходы/расходы по курсовой разнице можно отразить в прочих доходах/расходах, а в отчете о движении денежных средств – влияние обменных курсов. Дополнительно по данному вопросу рекомендуем обратиться к своей учетной политике.

Суммовая разница (доходы и расходы) возникает в результате обмена одной валюты на другую (национальной валюты на валюту другой страны и наоборот).

Т.к. суммовая разница возникает в результате разности курса Национального Банка РК и курса конвертации банка второго уровня при обмене (конвертации).

Доходы и расходы от суммовой разницы отражаются через счета 6280/7470 как прочие доходы/прочие расходы.

В соответствии с подпунктом 25) пункта 1 статьи 226 Налогового кодекса РК в совокупный годовой доход включаются все виды доходов налогоплательщика, в том числе другие доходы, не указанные в подпунктах 1) — 24) пункта 1 статьи 226 Налогового кодекса РК.

По действие данного пункта подпадают доходы по суммовой разнице, которые отражаются в строке 100.00.004 формы 100.00.

В соответствии с пунктом 1 статьи 242 Налогового кодекса РК расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода с учетом положений, установленных настоящей статьей и статьями 243 — 263 Налогового кодекса РК, за исключением расходов, не подлежащих вычету в соответствии с настоящим Кодексом.

Расходы по суммовой разнице отражаются в строке 100.00.020 формы 100.00.

Таким образом, в отличие от курсовой разницы, доходы и расходы по суммовой разнице отражаются раздельно (не сворачиваются).

В финансовой отчетности суммовые разницы отражаются аналогично курсовым разницам.

Как отразить курсовую разницу в Декларации по КПН (ФНО 100.00)

В Налоговом кодексе (ст. 226) указано, что в случае, если положительная курсовая разница превышает отрицательную, величина отклонения относится к совокупному годовому доходу. В обратной ситуации, когда отрицательная курсовая разница превышает положительную, величина такого превышения относится на вычеты по корпоративному подоходному налогу.

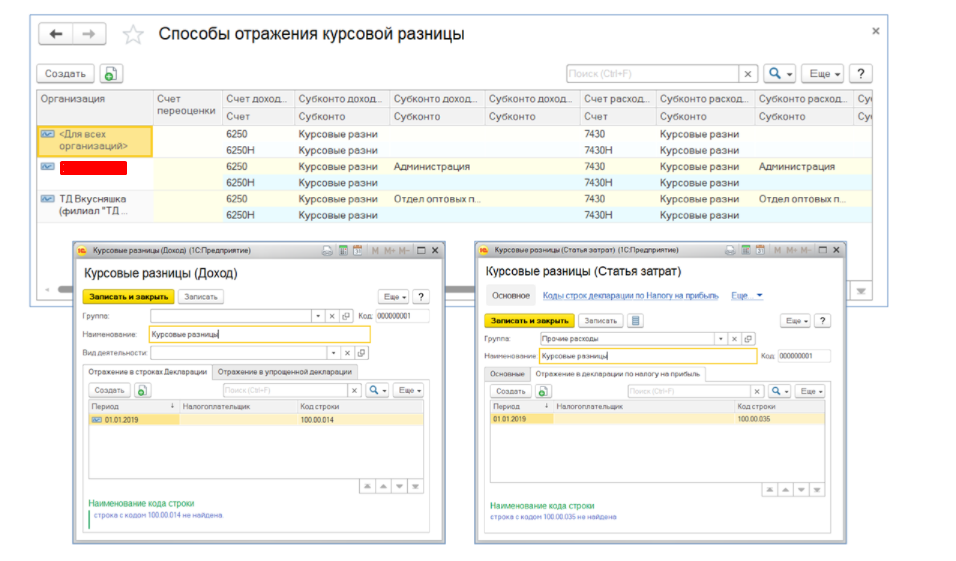

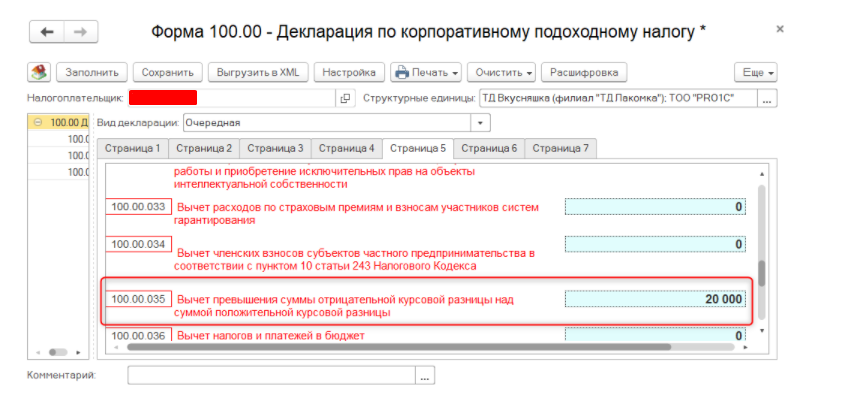

В ФНО 100.00 (Декларации по корпоративному подоходному налогу) информация о доходах или вычетах по курсовой разнице отражается, соответственно, в следующих строках:

- 00.014 «Прочие доходы»;

- 00.035 «Вычет превышения суммы отрицательной курсовой разницы над суммой положительной курсовой разницы».

Далее будет рассмотрена работа с курсовыми разницами в конфигурации «1С:Бухгалтерия 8 для Казахстана», ред. 3.0.

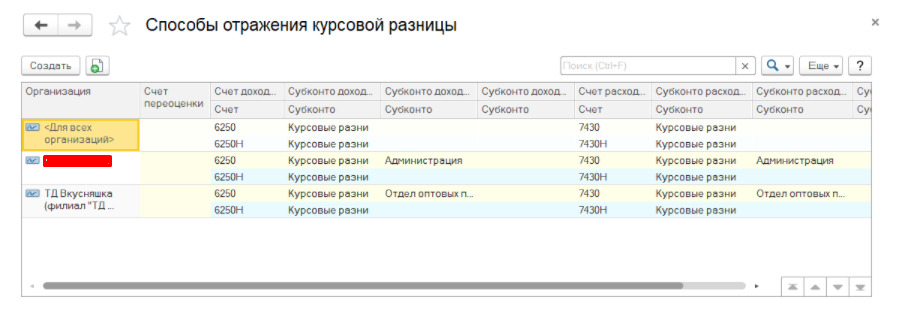

Информация о счетах налогового и бухгалтерского учета, их аналитики, которые используются для отражения расходов и доходов по курсовой разнице, в том числе и в Декларации по корпоративному подоходному налогу, хранятся в регистре сведений «Способы отражения курсовой разницы».

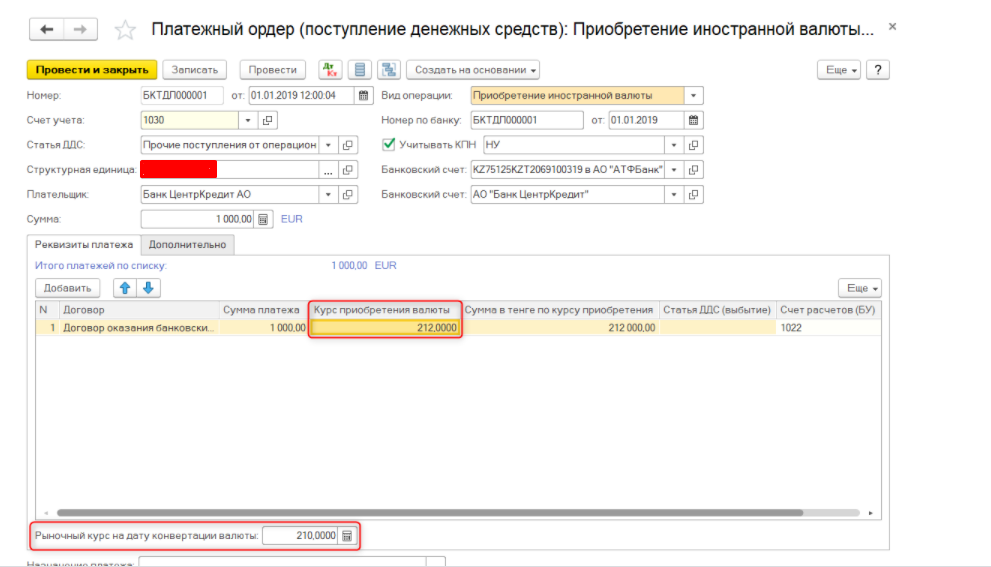

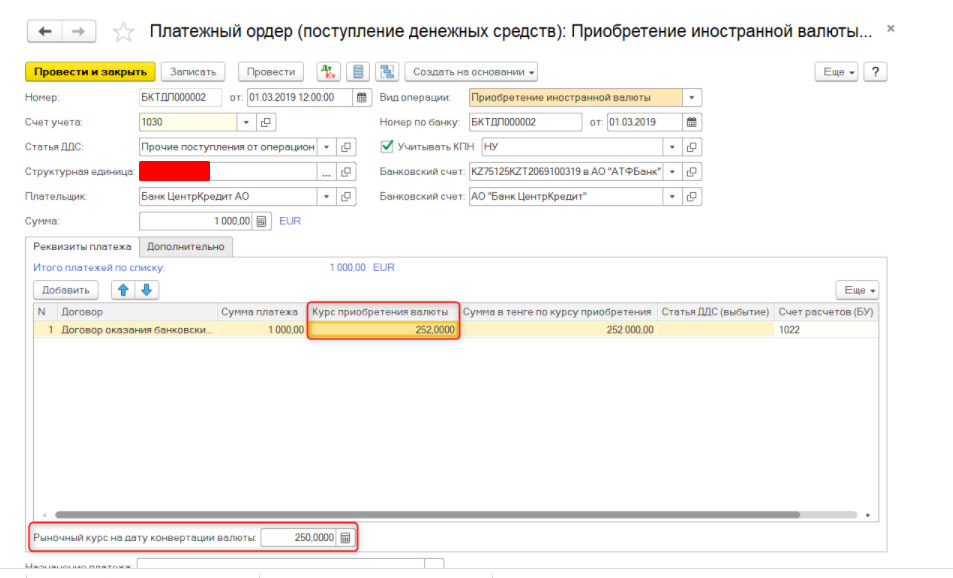

В примере отражения положительной курсовой разницы будут использоваться условные значения курса валют. На счету организации размещено 1 тыс. евро. Их приобрели в январе 2020 года по курсу 212 тенге. Рыночный курс на дату приобретения составил 210 тенге. Операция приобретения оформляется с помощью документа «Платежный ордер». Вид операции – «Приобретение иностранной валюты».

В марте было докуплено еще 1 тыс. евро по курсу 252 тенге. Рыночный курс на дату приобретения составил 250 тенге.

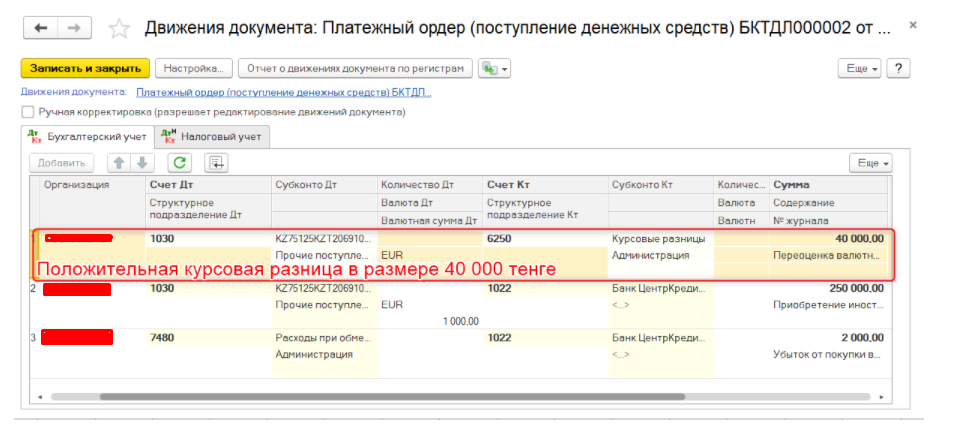

Остаток валюты на счете (при проведении второй транзакции покупки) переоценивается. Образуется положительная курсовая разница – 40 тыс. тенге. Рассчитывается как (1 000*(250-210)).

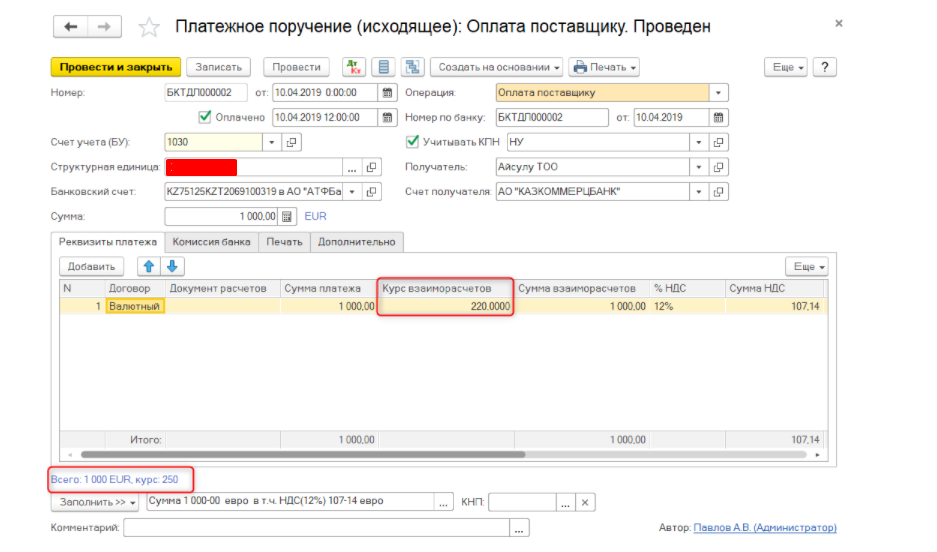

Теперь рассмотрим пример отрицательной курсовой разницы. Произведена оплата поставщику в размере 1 тыс. евро в апреле. Операция отражается с помощью исходящего «Платежного поручения». Вид транзакции – «Оплата поставщику». На момент оплаты курс составил 220 тенге за 1 евро.

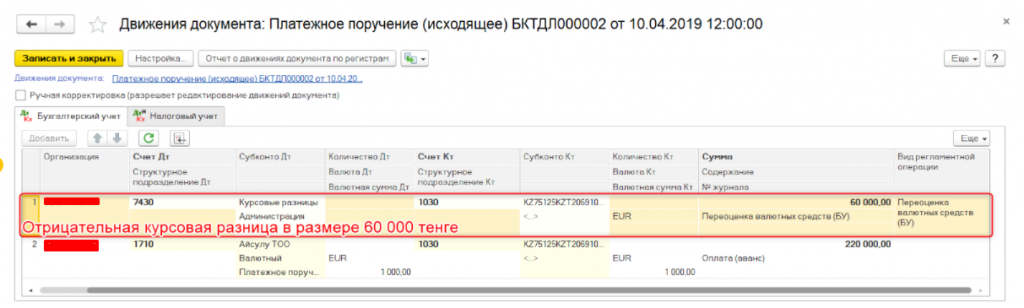

При его проведении остаток средств переоценивается по новому курсу. Образуется отрицательная курсовая разница – 60 тыс. тенге. Это связано с тем, что курс оказался ниже курса последней переоценки. Рассчитывается как 2000*(250-220)).

Общая сумма курсовых разниц в отчетном периоде составила:

- положительная курсовая разница – 40 тыс. тенге;

- отрицательная курсовая разница – 60 тыс. тенге.

Величина отрицательной курсовой разницы превышает положительную курсовую разницу на 20 тыс. тенге.

Это превышение оценивается как расходы по курсовой разнице и относится на вычет по корпоративному подоходному налогу. В тех случаях, когда положительная курсовая разница превышает отрицательную, превышение отражается в составе совокупного годового дохода.

Расчет курсовых разниц в конфигурации «1С:Бухгалтерия 8 для Казахстана», ред. 3.0

Правильность расчетов зависит от настроек параметров:

-

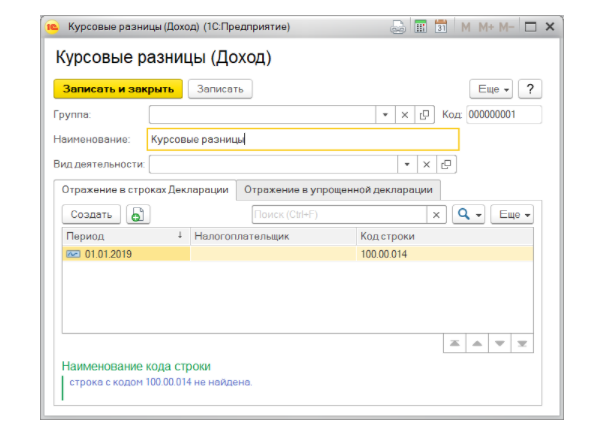

В справочнике «Доходы для статьи Курсовые разницы» должен быть указан актуальный код строки Декларации, по корпоративному подоходному налогу.

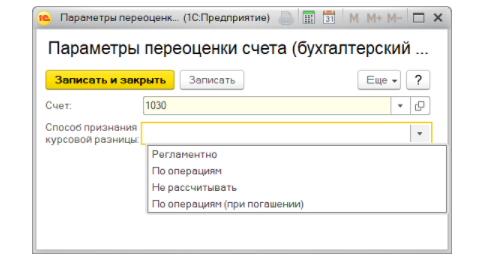

Также должна быть проведена настройка с помощью регистра сведений «Счета с особым порядком переоценки», с предусмотренным выбором способа признания:

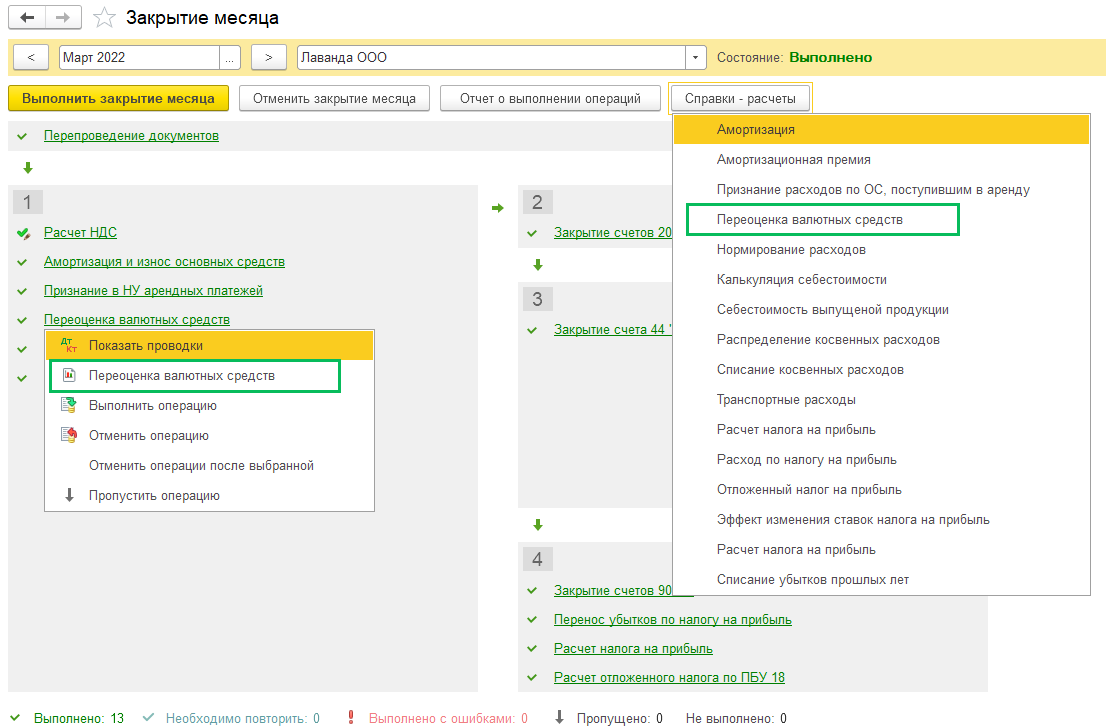

- Регламентно: пересчет валютного остатка производится на отчетную дату. Курсовая разница рассчитывается с помощью документа «Закрытие месяца».

- По операциям – этот способ предполагает пересчет всей суммы остатка валюты на дату операции. Расчет выполняется при проведении валютных транзакций в документах.

- Не рассчитывать – в этом случае курсовая разница не рассчитывается. Способ используется при «ручном расчете» или же авансовых платежах, связанных с импортом товаров.

- По операциям (при погашении): предполагает проведение переоценки валютных средств при погашении остатка по счету (Кредит оборот активных счетов или Дебет оборот пассивных счетов) на сумму транзакции, в пределах остатка.

Из вышеизложенного можно сделать вывод, что расчет курсовых разниц проводится в документах при списании валютного остатка по счету или с помощью документа «Закрытие месяца» на отчетную дату. Это зависит от выбранного способа признания.

Обратите внимание, в регистре сведений «Счета с особым порядком переоценки» могут отсутствовать настройки для счета. В таком случае переоценка средств в валюте производится при каждой операции с валютными счетами, по умолчанию.

Для способа «По операциям (при погашении)» при расчете курсовых разниц используется формула — Курсовая разница = (Сумма переоценки * Переоцениваемый курс) – (Сумма переоценки * Курс на дату операции).

Переоцениваемый курс рассчитывается путем деления тенговой суммы остатка на счете на валютную сумму остатка на счете.

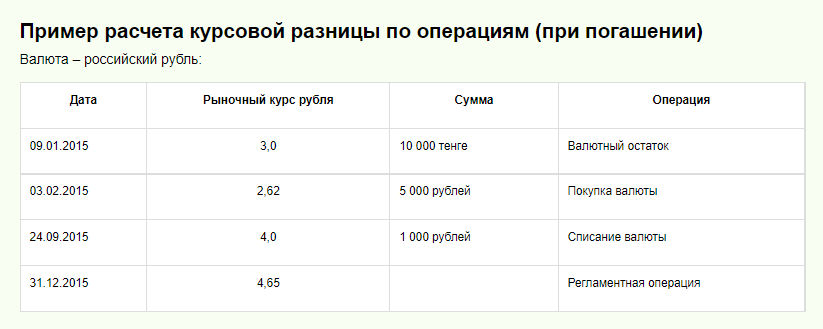

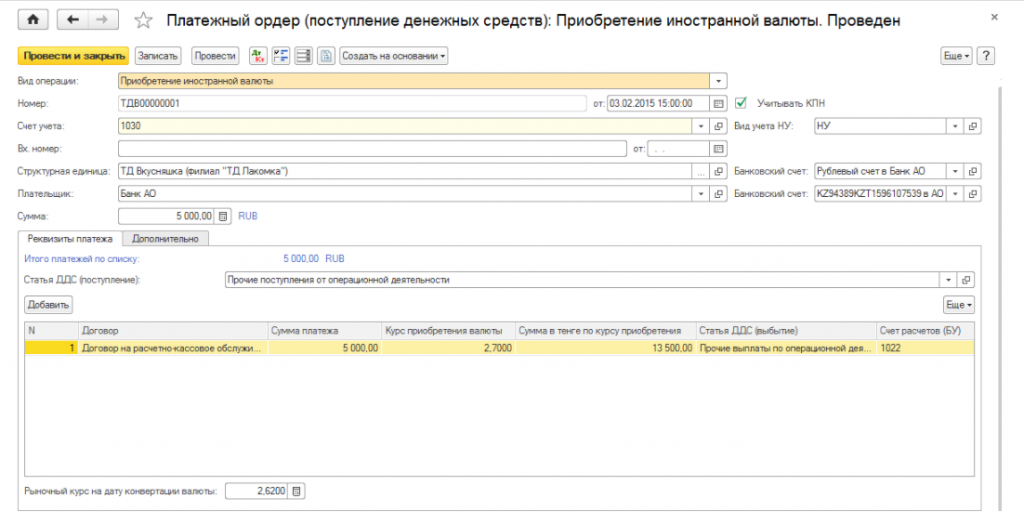

03.02.2015 года приобретается 5 000 рублей по курсу 2,62 тенге, курс продажи валюты банком составляет 2,7 тенге.

В документе Платежный ордер (поступление денежных средств) сформируются проводки по зачислению иностранной валюты и отражению убытка от покупки валюты в размере 400 тенге (суммовая разница).

В данном случае курсовая разница не рассчитывается, так как расчет будет происходить только по операциям списания валюты и документом Закрытие месяца.

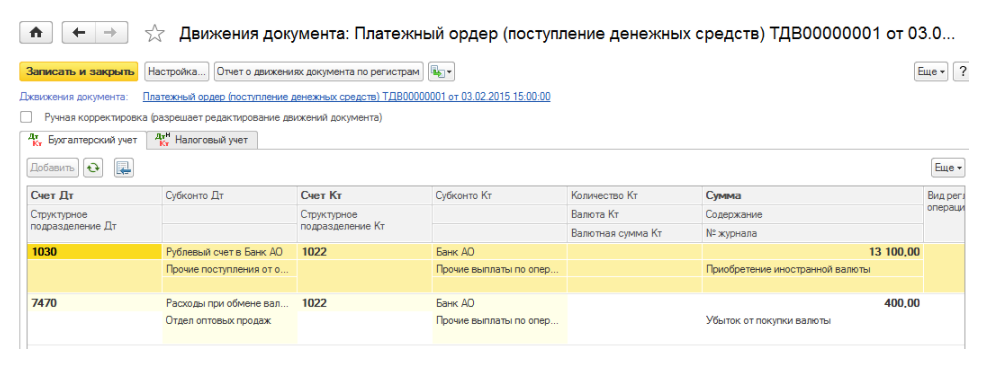

24.09.2015 года производится оплата поставщику 1 000 рублей. Курс рубля 4,00 тенге.

При списании иностранной валюты, в документе Платежное поручение (исходящее) формируются проводки по оплате задолженности поставщику и курсовой разнице.

Так как способ расчета курсовой разницы По операциям (при погашении) предполагает расчет исходя из размера списания валютных средств, курсовая разница признается в размере 2 460 тенге.

Переоцениваемый курс = Тенговая сумма остатка на счете / Валютная сумма остатка на счете

Переоцениваемый курс = 23 100 / 15 000 = 1,54.

Курсовая разница = (Сумма переоценки * Переоцениваемый курс) – (Сумма переоценки * Курс на дату операции)

Курсовая разница = (1 000 * 1,54) – (1 000 * 4,00) = 2 460.

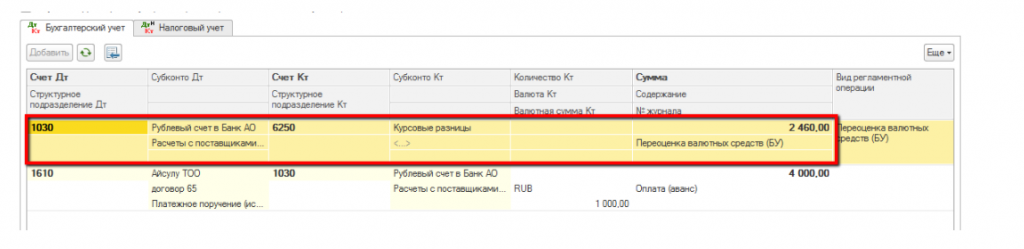

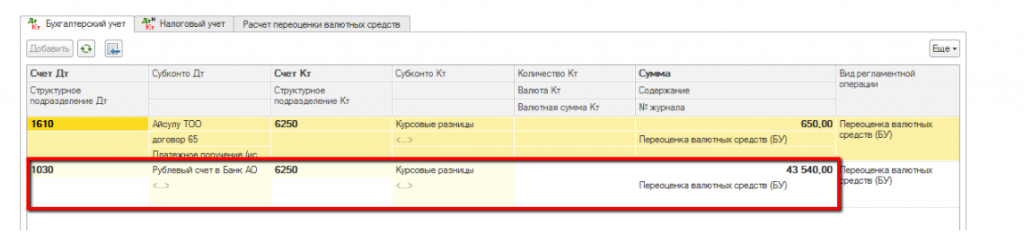

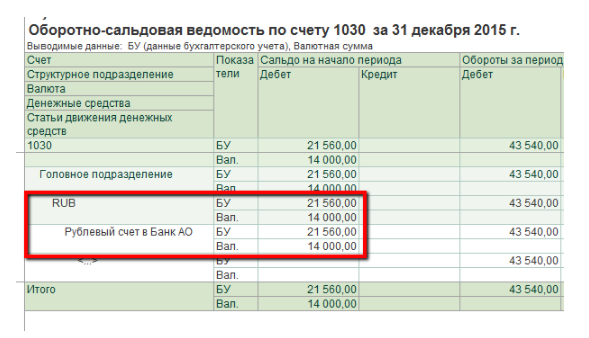

На конец года 31.12.2015 года выполняется регламентная операция по переоценке валютных средств, курс рубля на момент проведения операции составляет 4,65 тенге.

Документ Закрытие месяца формирует проводки на сумму переоценки валютного остатка.

Итого документом Закрытие месяца признается доход от курсовой разницы в размере 43 540 тенге (14 000 * 4,65 – 21 560)

Если у вас остались вопросы по курсовой разнице в 1С, звоните менеджерам Первого Бита.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

ПБУ 18/02: разбираемся в применении

Многие отказались от применения ПБУ 18/02, однако это не отменяет необходимости учитывать возникающие разницы между бухгалтерским и налоговым учетом. Чтобы наши читатели без опасений применяли ПБУ 18/02, разберем ключевые понятия, часто возникающие ошибки и покажем, как их найти с помощью программы «1С:Бухгалтерия 8».

Нет времени читать? Шпаргалка по содержанию статьи:

- Как включить применение ПБУ 18�2 в «1С»

- Что такое «постоянные разницы» (ПР) в налоге на прибыль

- Что такое «временные разницы» (ВР) в налоге на прибыль

- Условные доходы или расходы по налогу на прибыль (УН)

- Учет разниц в оценке активов и обязательств

- Выручка от реализации для целей налогового учета

О ПБУ 18/02

Основное предназначение Положения по бухгалтерскому учету 18/02 – учет расхождения между бухгалтерской прибылью (убытком) и прибылью, исчисленной в соответствии с требованиями гл. 25 НК РФ (утверждено Приказом Минфина от 19.11.2002 № 114н).

ПБУ 18/02 введено с 2003 г. Есть организации, которые вправе применять данное положение по желанию: субъекты малого предпринимательства, некоммерческие организации, организации, получившие статус участников проекта «Сколково». В связи с этим многие отказались от применения ПБУ 18/02, однако это не отменяет необходимости учитывать возникающие разницы между бухгалтерским учетом (БУ) и налоговым учетом (НУ). Необходимо понимать, возникли ли эти разницы в результате объективных обстоятельств либо в результате ошибки.

Поэтому мы рекомендуем все-таки не бояться и применять ПБУ 18/02.

Чтобы включить применение ПБУ 18/02 в учетной программе, в регистре «Учетная политика» нужно установить соответствующий флаг. Данную настройку рекомендуются выполнить с начала налогового периода (рис. 1).

Ключевые понятия:

ПР – постоянные разницы

ВР – временные разницы

ПНА – постоянные налоговые активы

ПНО – постоянные налоговые обязательства

ОНА – отложенные налоговые активы

ОНО – отложенные налоговые обязательства

Текущий НП – текущий налог на прибыль

Условный расход по НП

Условный доход по НП

Постоянные разницы

Постоянные разницы (ПР) – это доходы (расходы), которые влияют на формирование бухгалтерской прибыли (убытка), но не учитываются при определении налоговой базы по налогу на прибыль (НП) как отчетного, так и последующих отчетных периодов. Сюда относятся всевозможные добровольные отчисления в различные фонды, пожертвования, подарки.

Также это доходы (расходы), которые учитываются при определении налоговой базы по НП отчетного периода, но не признаются для целей бухучета доходами (расходами), как отчетного, так и последующих отчетных периодов.

В рамках трансфертного ценообразования налогоплательщик доначисляет какие-то доходы или расходы до рыночных цен. Его контрагент является взаимозависимым лицом, причем в бухучете все остается без всяких корректировок на основании первичных документов.

Помимо этого, ПР – это расходы, которые учитываются при формировании финансового результата в БУ в полном объеме, а для целей НУ нормируются: расходы на рекламу, представительские расходы, расходы на добровольное медицинское страхование.

В том отчетном периоде, когда возникают постоянные разницы, формируются постоянные налоговые активы (ПНА) и постоянные налоговые обязательства (ПНО).

ПНО и ПНА исчисляются как произведение постоянных разниц и ставки налога на прибыль, действующей на отчетную дату.

ПНО – это сумма налога, которая приводит к увеличению платежей по налогу на прибыль в отчетном периоде. Проводка, позволяющая начислить ПНО: Д 99.02.3 К 68.04.2.

Обратной проводкой начисляется ПНА: Д 68.04.2 К 99.02.3. Это сумма налога, уменьшающая налог на прибыль.

Временные разницы

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

Условные доходы и расходы

Условный расход (условный доход) по налогу на прибыль (УН) – это сумма, рассчитанная как произведение финансового результата по данным БУ и ставки налога на прибыль. Фактически, это налог на прибыль, исчисленный исходя из данных БУ.

Д 99.02.1 К 68.04.2 – начислен условный расход по налогу на прибыль.

Д 68.04.2 К 99.02.1 – начислен условный доход по налогу на прибыль.

Текущий налог на прибыль (Нпр) представляет из себя сумму условного дохода (расхода) по налогу на прибыль, скорректированную на суммы ПНО, ПНА, ОНО, ОНА:

Нпр = +/–УН + ПНО – ПНА +/– ОНА +/– ОНО

Согласно п. 22 ПБУ 18/02 организация имеет право определять величину текущего налога на прибыль одним из двух способов: либо на основе данных, сформированных в БУ, в соответствии с п. 20 и п. 21 ПБУ 18/02, либо на основе налоговой декларации по налогу на прибыль.

Но в любом случае, независимо применятся ли ПБУ 18/02, должно соблюдаться правило:

Сумма текущего налога на прибыль должна быть равна сумме налога на прибыль, рассчитанного по данным налогового учета.

Непосредственно в отчете о финансовых результатах и в налоговой декларации отражается одна и та же сумма текущего налога на прибыль.

Организация ООО «Феникс» применяет основную систему налогообложения, уплачивает ежеквартальные авансовые платежи по налогу на прибыль, применяет ПБУ 18/02. Доходы в первом полугодии 2016 г. – 2 500 000 руб., и расходы – 1 000 000 руб. по обычным видам деятельности. Помимо этого, ООО «Феникс» во II квартале 2016 г. получило причитающиеся дивиденды от иностранной компании в сумме 2 000 000 руб. Налог на прибыль с дивидендов исчислен по ставке 13%.

В программе сформируем Декларацию по налогу на прибыль. Мы увидим, что суммы налога на прибыль, исчисленные по ставкам, отличающихся от ставки 20%, отражаются в листе 04. При этом в стр. 010 Налоговая база – 2 000 000 руб., ставка налога 13%, по стр. 040 отражена сумма налога на прибыль 260 000 руб.

Доходы и расходы от обычных видов деятельности указываются в листе 02. Поскольку доход от дивидендов отражен во внереализационных доходах, то мы исключаем эти дивиденды из прибыли по стр. 070, чтобы избежать двойного налогообложения. Таким образом очищенная от дивидендов налоговая база умножается на ставку 20%, и исчисляется налог в размере 300 000 руб.

В БУ программа покажет исчисленный налог в размере 700 000 руб.

В то время как исходя из декларации по налогу на прибыль по стр. 040 листа 04 у нас 260 000 руб., и по стр. 180 листа 02 – 300 000 руб.

Получается расхождение между данными БУ и НУ, чего быть не должно. Где же ошибка?

Дело в том, что программа «1С» пока что не умеет исчислять налог на прибыль по разным ставкам, и в БУ программа исчисляет налог с дивидендов по ставке 20%. Поэтому нужно делать корректирующие проводки для того чтобы выровнять БУ и НУ.

Рекомендуем корректировать в БУ исчисление УН, ПНО, ПНА, ОНО, ОНА, если вы имеете доход, который облагается по ставке отличных от ставок, указанных в п. 1 ст. 284 НК РФ.

Учет разниц в оценке активов и обязательств

Для того чтобы отражать в БУ и отчетности ПНО, ПНА, ОНО, ОНА, рассчитать текущий налога на прибыль в соответствии с нормами ПБУ 18/02, необходимо определить величину ПР и ВР. Мы знаем, что ПР и ВР могут возникать при признании доходов и расходов, но это не всегда так.

Не всегда причина образования разниц возникает непосредственно при признании доходов и расходов (например, если возникает разница в оценке первоначальной стоимости объектов ОС или НМА – «потенциальные» ПР и ВР, т. к. амортизация может уже начисляться в следующем отчетном периоде)

Поэтому в «1С:Бухгалтерии 8» организован учет:

- ПР и ВР в трактовке ПБУ 18/02

- «потенциальные» ПР и ВР, которые когда-нибудь приведут к исчислению ПНО, ПНА, ОНО, ОНА.

Все разницы между БУ и НУ в «1С:Бухгалтерии 8» называются разницами в оценке активов и обязательств.

Что такое виды активов и обязательств в ПБУ 18/02 вы не найдете, но в терминах программы каждому виду актива или обязательства соответствует один или несколько счетов, в проводках, по которым отражаются ВР в оценке активов и обязательств. Причем есть такие виды активов и обязательств, по которым суммовая оценка определяется по нескольким счетам, например, ОС, НМА.

Каким образом регистрируется разница в оценке стоимости активов и обязательств?

Мы знаем, что у нас есть регистр бухгалтерии («проводка»). Если мы не применяем НУ, то в этом регистре у нас задействован только Дт, Кт и сумма. Если мы применяем НУ, то добавляются сумма НУ Дт, сумма НУ Кт. И если мы используем ПБУ 18/02, то у нас добавляется 4 ресурса: сумма ПР и ВР по Дт и Кт, где мы отображаем разницы в оценке стоимости активов и обязательств.

Причем для НУ не всегда может выполняться правило двойной записи, поскольку не на всех счетах поддерживается НУ. И суммовые показатели могут определяться как автоматически при проведении документов, так и могут указываться в операциях, введенные вручную.

Выручка от реализации для целей НУ

Напомним об особенностях учета для выручки от реализации для целей НУ.

Выручка от реализации для целей налогообложения учитывается без НДС и акцизов. Поэтому в НУ не отражаются суммы налогов, пошлин, акцизов, учтенных в БУ на счетах 90.03, 90.04, 90.05.

В БУ доход отражается с учетом НДС, а НДС учитывается на отдельных счетах. Но в свернутом виде все равно выручка указывается в нетто-оценке. А в НУ она сразу очищается от НДС и указывается в нетто-оценке без пошлин, акцизов и НДС. Поэтому визуально разница есть, но на деле ее не возникает.

Доходы по кредиту счета 90.01 учитываются в нетто-оценке.

Обратите внимание, что не возникает постоянных и временных разниц!

Чтобы проанализировать данные по ПР и ВР, во всех стандартных отчетах есть настройки, где можно включить соответствующие флаги и проанализировать ПР, ВР, скомбинировать различны показатели, чтобы просмотреть данные БУ, НУ.

Для суммовых показателей проводок должно соблюдаться следующее правило:

БУ = НУ + ПР + ВР

То есть оценка стоимости актива или обязательства в БУ должна равняться оценке стоимости актива или обязательства в НУ с учетом постоянных и временных разниц.

Где БУ и НУ – оценка стоимости актива или обязательства в БУ и НУ.

ПР и ВР – сумма постоянных и временных разниц в стоимости актива или обязательства.

Проконтролировать выполнение правила БУ = НУ + ПР + ВР можно с помощью стандартных отчетов, если установить флаг для показателя «Контроль».

Для тех счетов, где поддерживается НУ, должно соблюдаться ключевое правило соотношения сумм проводки: БУ = НУ + ПР + ВР, особенно для операций, введенных вручную!

Также стоит не забывать, что в оборотах счетов 68.04 и 99.09 может быть погрешность за счет округления налогов, но не более чем на 3-4 руб. за год.

Рекомендуем проверять обороты счета 68.04 в корреспонденции со счетом 99.09.

В программе есть обработка, которая позволит быстро отыскать ошибки, связанные с ведением учета по налогу на прибыль – «Анализ состояния налогового учета по НП». При формировании отчета за определенный период программа сразу укажет, если не будет выполняется правило БУ = НУ + ПР + ВР.

Непосредственно из этого отчета можно попасть в диаграмму «Доходы» или «Расходы» и увидеть, где произошло несовпадение. Из диаграммы есть возможность перейти непосредственно к первичным документам. Таким образом, можно всегда проанализировать учет и найти ошибку.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

А теперь суммовые разницы…

Минфин РФ продолжает работу по внесению изменений в документы, регулирующие бухгалтерский учет. Объясняется это необходимостью совершенствования нормативно-правовой базы, уменьшения расхождений между бухгалтерским и налоговым учетом. Теперь дошла очередь и до суммовых разниц. Минфин выпустил три приказа: № 154н[1], 155н[2] и 156н[3], вступающие в силу с бухгалтерской отчетности за 2007 год.

Как было?

Согласно п. 2 ст. 317 ГК РФ в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

До выхода перечисленных приказов понятие суммовых разниц присутствовало как в налоговом, так и в бухгалтерском учете, но различалось при этом по смыслу. Согласно абз. 4 ст. 316 НК РФ при налогообложении суммовые разницы возникают у организаций, определяющих налоговую базу по налогу на прибыль методом начисления, если цена реализуемого товара (работ, услуг), имущественных прав выражена в условных единицах. В этом случае необходимо сумму выручки от реализации пересчитать в рубли по курсу, установленному ЦБ РФ на дату реализации. Так как на момент оплаты покупателем имеет место иной курс, возникающая разница включается во внереализационные доходы (расходы) (п. 11.1 ст. 250 и пп. 5.1 п. 1 ст. 265 НК РФ).

В бухгалтерском учете под суммовой разницей понималась разница между рублевой оценкой фактически поступившего в качестве выручки актива, выраженного в иностранной валюте (условных денежных единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету, и рублевой оценкой этого актива, исчисленной по официальному или иному согласованному курсу на дату признания выручки в бухгалтерском учете. Данная разница возникала, когда оплата производилась в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

Пример 1.

Организация «А» 20 ноября 2006 г. реализовала организации «Б» товар. Его договорная стоимость равна 11 800 евро (в том числе НДС – 1 800 евро) и подлежит оплате в рублях. Оплата произведена 18 декабря 2006 г. Курс евро, установленный ЦБ РФ на 20.11.2006 – 34,1216 руб., на 18.12.2006 – 34,6526 руб.

Учет у покупателя. В соответствии с п. 5 ПБУ 5/01[4] товары, в силу того, что они относятся к материально-производственным запасам, принимаются к бухгалтерскому учету по фактической себестоимости. В данном случае она определяется по курсу евро на дату принятия к учету и не может быть изменена в дальнейшем (п. 12 ПБУ 5/01). Задолженность перед продавцом товара пересчитывается в рубли на дату ее погашения и увеличится по сравнению с рассчитанной на дату принятия товара к учету в связи с ростом курса евро (п. 6.6 ПБУ 10/99[5] в прежней редакции). То есть возникает отрицательная суммовая разница по расчетам с поставщиком, которую в данной ситуации удобнее учитывать на счете 16 «Отклонение в стоимости материальных ценностей» согласно Плану счетов[6] (в некоторых случаях возможно применение счета 91 «Прочие доходы и расходы»), и сторнируется (списывается, если разница положительная) в корреспонденции со счетом учета себестоимости продаж в сумме, относящейся к стоимости товаров, реализованных покупателям. Получается, что момент учета суммовой разницы по правилам бухгалтерского учета отличается от принятого в налоговом учете, что приводит к возникновению налогооблагаемой временной разницы и отложенного налогового обязательства (п. 12, 15 ПБУ 18/02[7]).

Курсовые разницы в 2022 году: бухгалтерский и налоговый учет

Экспортеры и импортеры постоянно имеют дело с иностранной валютой — рассчитываются в ней или привязывают к ее курсу стоимость контрактов. Однако по российским законам все операции в учете должны отражаться в рублях. Поэтому валютные активы и обязательства пересчитываются в рубли по официальному курсу Банка России. В итоге возникает курсовая разница, которую нужно отражать в учете.

- Что такое курсовая разница

- Как рассчитать курсовую разницу

- Бухгалтерский учет курсовой разницы

- Налоговый учет курсовой разницы

Что такое курсовая разница

Любая хозяйственная операция занимает время. Оно проходит между поставкой товара и его оплатой, между поступлением валютной выручки на счет и ее продажей. За этот срок курс неизбежно изменится, ведь Банк России устанавливает его каждый день.

Из-за колебания курса стоимость валютных средств в рублевом выражении меняется — это и есть курсовая разница. Другими словами, это отклонение рублевой оценки валютного актива или обязательства на текущий день от предыдущей оценки.

Курсовая разница может быть положительной и отрицательной. Положительная разница (доход) возникает в двух случаях:

- у компании есть валюта или выраженные в ней ценности, и с момента последней оценки курс этой валюты вырос;

- имеются валютные обязательства, например, задолженность перед поставщиками или кредит, и с момента предыдущей оценки курс валюты стал ниже.

Отрицательная разница (убыток) также возникает в двух случаях:

- у компании есть валютные активы, а курс валюты по отношению к рублю снижается;

- имеются выраженные в валюте обязательства, и курс валюты растет.

Как рассчитать курсовую разницу

В Таблице мы привели наиболее распространенные ситуации, когда возникает отклонение стоимости валюты.

Стоимость товара отражается в учете в рублях по курсу ЦБ на дату перехода права собственности на этот товар, то есть на дату поставки, если иное не предусмотрено договором.

КР рассчитывается как разность между рублевой оценкой товара по курсу на день оплаты и рублевой оценкой по курсу на день перехода права собственности

Доход пересчитывается в рубли по курсу ЦБ на дату перехода права собственности (если иное не предусмотрено договором — на дату передачи).

КР рассчитывается как разность между рублевой оценкой по курсу на дату оплаты по сравнению оценкой на день перехода права собственности

(Курс ЦБ — Курс банка) × Сумма валюты

В бухгалтерском учете такая разница не считается курсовой, она признается доходом / убытком от продажи иностранной валюты

Пример. ООО «Рассвет» ведет учет методом начисления. На валютный счет компании 22.03.2022 поступила выручка в сумме 10 000 $. Курс Банка России на этот день — 104,6819 ₽ за доллар. Рублевая оценка выручки равна 1 046 819 ₽.

На следующий день бухгалтер ООО направил в банк распоряжение о конвертации всей суммы в рубли. При этом делается переоценка и учитывается курсовая разница.

Официальный курс доллара США на 23.03.2022 — 104,0741 ₽. Рублевая оценка валюты изменилась — теперь это 1 040 741 ₽.

Курсовая разница равна: 1 040 741 — 1 046 819 = – 6 078 ₽. Величина отрицательная, то есть из-за колебания курса возник убыток.

Далее банк продаст валюту, причем, скорее всего, не по курсу ЦБ РФ, а по более низкому. Допустим, в тот же день банк продал всю сумму по курсу 101 ₽ за доллар. Возникает убыток: (101 — 104,0741) × 10 000 = – 30 741 ₽. В налоговом учете эта разница будет считаться курсовой. А вот в бухгалтерском учете она будет признана убытком от продажи валюты.

В примере было сказано о необходимости определить курсовую разницу в день продажи валютной выручки. Конечно же, это не единственная операция, при которой производится переоценка валютной стоимости по актуальному курсу. Дальше речь пойдет о том, на какие даты учитывать курсовую разницу и как это делать.

Бухгалтерский учет курсовой разницы

В бухгалтерском учете момент возникновения курсовой разницы и правила ее отражения оговорены в ПБУ 3/2006. В соответствии с пунктом 3, она формируется на день оплаты или отчетную дату данного периода. Базой для сравнения является рублевое выражение средств (обязательства) по курсу ЦБ:

- на дату их принятия к бухгалтерскому учету, если это произошло в том же отчетном периоде;

- на отчетную дату предыдущего периода.

Таким образом, валютный актив или обязательство после принятия к бухучету нужно переоценить на дату оплаты либо на последний день месяца.

Важно! Выданные и полученные авансы (предоплату) на указанные даты пересчитывать не нужно. Это следует из пункта 7 ПБУ 3/2006.

Пример. Организация 02.03.2022 получила импортное оборудование стоимостью 10 000 $. На следующий день она перечислила за него оплату. От другого иностранного контрагента 21.03.2022 поступило 5 000 $ за поставленный ранее товар. На следующий день вся валютная выручка была конвертирована в рубли.

Проводки для отражения этих операций в бухгалтерии представлены в таблице.

| Дата | Дт | Кт | Сумма | Суть учетной операции |

|---|---|---|---|---|

| 02.03 | 08 | 60 | 917 457 | Получено оборудование на сумму 10 000 $ (оплата по факту), произведена оценка в рублях по курсу ЦБ на 2 марта — 91,7457 ₽ |

| 03.03 | 60 | 52 | 1 032 487 | Произведена оплата оборудования в валюте, переоценка в рублях по курсу ЦБ на 3 марта — 103,2487 ₽ |

| 03.03 | 91.2 | 52 | 115 030 | Отражена отрицательная курсовая разница на день оплаты (103,2487 — 91,7457) × 10 000 |

| 21.03 | 52 | 62 | 519 762 | Поступила выручка от покупателя в сумме 5 000 $, она пересчитана на рубли по курсу ЦБ на 21 марта — 103,9524 ₽ |

| 22.03 | 57 | 52 | 523 409,5 | Валюта в сумме 5 000 $ списана для продажи, курс ЦБ на 22 марта — 104,6819 ₽ |

| 22.03 | 57 | 91.1 | 3 647,5 | Отражена положительная курсовая разница на 22 марта: (104,6819 — 103,9524) × 5 000 |

| 22.03 | 51 | 57 | 506 150 | Выручка зачислена на рублевый счет по курсу банка: 101,23 × 5 000 |

| 22.03 | 91.2 | 57 | 17 259,5 | Отражен убыток от продажи валюты по курсу ниже ЦБ (101,23 — 104,6819) × 5 000 |

Налоговый учет курсовой разницы

Курсовая разница в налоговом учете отражается в составе прочих (внереализационных) доходов и расходов. Но есть особенности при применении разных налоговых режимов, а также в зависимости от того, какой метод учета выбран — начисления или кассовый.

Учет курсовых разниц на ОСНО

Компаниям, которые ведут учет по методу начисления, нужно учитывать курсовую разницу по нормам п. 8 ст. 271 и п. 10 ст. 272 НК РФ. Доходы и расходы от колебания валютного курса учитываются на одну из дат, которая наступит раньше:

- дату перехода права собственности на валюту;

- дату исполнения обязательств (оплаты);

- последнее число текущего месяца.

В 2022 году начал действовать особый временный порядок учета положительной курсовой разницы по валютным требованиям и обязательствам. Включать ее в доходы нужно только на дату прекращения или исполнения этих требований (обязательств). Ежемесячно учитывать в доходах положительную курсовую разницу не нужно.

Правило закреплено в п. 7 и 7.1 ст. 271 НК РФ (Федеральный закон от 26.03.2022 № 67-ФЗ). Касается оно доходов в виде положительной курсовой разницы, образовавшиеся в 2022–2024 годах при дооценке и уценке требований и обязательств, в том числе по договору банковского вклада (депозита).

С 2023 года аналогичное правило будет действовать и для расходов в виде отрицательной курсовой разницы, образовавшейся в 2023–2024 годах при уценке и дооценке требований и обязательств.

Цель изменений — исключить влияние на налоговые обязательства расчетных величин, зависящих от колебания курса рубля.

Компании, которые ведут налоговый учет кассовым методом, отражают доходы и расходы на дату фактической оплаты. Поскольку нет «разрыва» между днями учета операции и оплаты, то при проведении сделок с контрагентами не возникает и дохода / убытка за счет колебания курса валюты.

Но существуют ситуации, при которых разница все же образуется:

- переоценка активов (обязательств) в валюте, которую проводят в последний день каждого месяца;

- покупка или продажа валюты по курсу, который отличается от официального (курсовое отклонение определяется на день операции).

Учет курсовых разниц при УСН

На УСН не нужно проводить переоценку активов, требований и обязательств, выраженных в валюте (п. 5 ст. 346.17 НК РФ). В этом случае курсовая разница не возникает. При этом доходы (расход) для целей УСН признаются по курсу ЦБ на дату получения (оплаты).

Если же компания на УСН продает или покупает валюту, то доход (расход) возникает из-за отклонения курса банка от курса ЦБ РФ. В налоговом учете действуют такие правила:

- положительное отклонение отражается на дату сделки в прочих доходах (ст. 346.15, п. 2 ч. 2 ст. 250 НК РФ);

- отрицательная курсовая разница в расходах не учитывается, поскольку она не поименована в закрытом перечне затрат из статьи 346.16 НК РФ.

Учет курсовых разниц на ПСН

ИП на патенте платит налог с условной величины, установленной законодательно — потенциального дохода. Для расчета налога на ПСН курсовая разница не учитывается. Однако это не значит, что ее можно игнорировать.

Курсовая разница относится ко внереализационным доходам или расходам, и ее нужно учитывать в рамках другой системы налогообложения: УСН, если ИП подавал уведомление о переходе на этот режим, или ОСНО, если ИП не переходил на упрощенку.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Курсовая и суммовая разница (И. Чарлина, О. Григорьева) (22 апреля 2015 года)

В соответствии с 4 статьи 57 Налогового кодекса РК если иное не предусмотрено Налоговым кодексом, учет курсовой разницы в целях налогообложения осуществляется в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности с применением рыночного курса обмена валюты.

Согласно МСФО (IAS) 21 «Влияние изменений обменных курсов валют» курсовая разница — разница, возникающая при переводе определенного количества единиц в одной валюте в другую валюту с использованием разных обменных курсов валют.

Операция в иностранной валюте — это операция, выраженная в иностранной валюте или предполагающая расчет в иностранной валюте, в том числе операции, которые предприятие проводит при:

- Показать изменения

(a) приобретении или продаже товаров или услуг, цены на которые установлены в иностранной валюте;

(b) займе или предоставлении средств, если подлежащие выплате или получению суммы установлены в иностранной валюте;

(c) ином поступлении или выбытии активов или принятии обязательств, номинированных в иностранной валюте.

Курсовые разницы возникают в период между датой совершения операции и датой расчета по этой операции или отчетной датой.

- Показать изменения

При первоначальном отражении в бухгалтерском учете операции в иностранной валюте признаются в тенге путем применения рыночного курса обмена валют на дату совершения операций, размещенному на официальном Интернет-ресурсе Национального банка РК.

Параграфом 23 МСФО 21 установлено, что на конец каждого отчетного периода:

- Показать изменения

(a) монетарные статьи в иностранной валюте переводятся по курсу закрытия;

- Показать изменения

(b) немонетарные статьи, которые оцениваются по исторической стоимости в иностранной валюте, переводятся по обменному курсу валют на дату операции;

- Показать изменения

(c) немонетарные статьи, которые оцениваются по справедливой стоимости в иностранной валюте, переводятся по обменному курсу на дату оценки справедливой стоимости.

- Показать изменения

Согласно МСФО (IAS) 21 «Влияние изменений обменных курсов валют» Монетарные статьи — единицы валюты в наличии, а также активы и обязательства к получению или выплате, выраженные фиксированным или определяемым количеством валютных единиц.

Примерами монетарных статей являются: пенсии и другие вознаграждения работникам, подлежащие выплате в виде денежных средств, резервы, подлежащие погашению денежными средствами, а также дивиденды, подлежащие выплате в виде денежных средств и признанные в качестве обязательства.

При этом параграфом 16 МСФО 21 определено, что существенной характеристикой немонетарной статьи является отсутствие права получить (или обязательства предоставить) фиксированное или измеримое количество валютных единиц. Примерами немонетарных статьей являются: суммы авансовых платежей за товары и услуги (например, предоплата по аренде), гудвил, нематериальные активы, запасы, основные средства и расчетные обязательства, расчет по которым должен быть произведен путем предоставления немонетарного актива.

- Показать изменения

В пункте 30 раздела «Курсовые разницы» МСФО 21 определяет, что если прибыль или убыток от немонетарной статьи признается непосредственно в составе собственного капитала, каждый валютный компонент такой прибыли или убытка также признается в составе собственного капитала.

- Показать изменения

Если прибыль или убыток от немонетарной статьи признается непосредственно в составе прибыли или убытка, каждый валютный компонент такой прибыли или убытка также признается в составе прибыли или убытка.

- Показать изменения

То есть курсовая разница возникает только при совершении операций в иностранной валюте и только по монетарным статьям.

- Показать изменения

Таким образом, если расчеты с хозяйствующими субъектами производятся в иностранной валюте, то полученная разница является курсовой.

- Показать изменения

За налоговый период выводится разница между положительной и отрицательной курсовой разницей. Превышение суммы положительной курсовой разницы над суммой отрицательной курсовой разницы подлежит включению в совокупный годовой доход в соответствии с пп.19 п. 1 ст. 85 Налогового кодекса РК.

- Показать изменения

Если сумма отрицательной курсовой разницы превышает сумму положительной курсовой разницы, то величина превышения согласно ст. 113 Налогового кодекса подлежит вычету при определении налогооблагаемого дохода.

- Показать изменения

Отражение курсовой разницы в бухгалтерском учете проводки:

Например: Отражение курсовой разницы по остаткам валюты на валютном счете

Допустим на расчетном счете на 31.01.2015 имеется 500 долларов США по курсу 180,3, мы переоцениваем данную валюту на отчетную дату 28.02.2015 года, и курс стал 182, образуется доход от курсовой разницы в размере 850 тенге (500* (182-180,3)), проводки будут следующие Дт 1030 Кт 6250 Доход от курсовой разницы

Когда курс наоборот падает, то образуется расход по курсовой разнице, и проводки будут следующие Дт 7430 Кт 1030

- Показать изменения

Пример 1. Сумма положительной курсовой разницы за налоговый период 2014 г, по операциям, совершенным в иностранной валюте, составила 800 000 тенге. За этот же период сумма отрицательной курсовой разницы составила 700 000 тенге.

- Показать изменения

В налоговом учете найдет отражение превышение положительной курсовой разницы над отрицательной в сумме 100 000 тенге (800 000 — 700 000) в составе совокупного годового дохода. Согласно Правилам составления налоговой отчетности (декларации) по корпоративному подоходному налогу (форма 100.00) (далее — Правила), которые утверждены приказом Заместителя Премьер-Министра Республики Казахстан — Министра финансов Республики Казахстан от 6 декабря 2013 года № 558 с изменениями и дополнениями в соответствии с приказом Заместителя Премьер-Министра РК — Министра финансов РК от 31.07.14 г. № 327 и на основании статьи 86 Налогового кодекса сумма дохода по курсовой разнице, превышающая сумму расходы по курсовой разнице буде включена в состав прочих налогооблагаемых доходов в строку 100.00.004 Декларации по КПН.

- Показать изменения

Пример 2. Сумма положительной курсовой разницы за налоговый период 2014 г. по операциям, совершенным в иностранной валюте, составила 400 000 тенге. За этот же период сумма отрицательной курсовой разницы составила 600 000 тенге. В налоговом учете найдет отражение превышение отрицательной курсовой разницы над положительной в сумме 200 000 тенге (600 000 — 400 000) в составе вычетов. Сумма 200 000 тенге отразится в строке в строке 100.00.020 Налоговой Декларации по КПН за 2014 год.

Суммовая разница

- Показать изменения

Кроме курсовой разницы существует суммовая разница — доходы и расходы, возникающие в результате обмена одной валюты на другую (национальной валюты на валюту другой страны и наоборот).

Когда компания приобретает или продает иностранную валюту, то операция отражается по курсу обслуживающего банка на дату конвертации валюты, при этом возникает разница при обмене валюты (так называемая суммовая разница), т. е. разница, которая возникает между рыночным курсом обмена валюты, установленным на дату конвертации НБ РК, и обменным курсом валют, установленным обслуживающим банком на дату конвертации.

Суммовая положительная или отрицательная разница не сворачивается при расчете подобно курсовым разницам и учитывается в составе прочих доходов или прочих расходов соответственно.

Доходы от суммовой разницы относятся к прочим доходам, которые налогоплательщик включает в строку 100.00.004 Налоговой Декларации по КПН за 2014 год.

Доходы и расходы, возникающие в результате обмена одной валюты на другую (национальной валюты на валюту другой страны и наоборот), следует отличать от доходов и расходов от курсовых разниц и отражать как прочие доходы и расходы от неосновной деятельности.

Суммовая разница признается доходом или расходом от неосновной деятельности и подлежит налогообложению в общеустановленном порядке.

- Показать изменения

Отражение суммовой разницы в бухгалтерском учете проводки:

Конвертация валюты отражается на транзитном счете 1020 «Денежные средства в пути», при этом возникает суммовая разница от обмена валюты.

Операция по покупке иностранной валюты отражается следующей корреспонденцией счетов:

1. Перечислены денежные средства с расчетного счета в тенге (по учетному курсу банка)

Дебет сч. 1020 «Денежные средства в пути» Кредит сч. 1030 по субсчету «Денежные средства на текущих банковских счетах в тенге»

2. Зачислена приобретенная валюта на расчетный счет в иностранной валюте (по курсу Национального банка РК)

Дебет сч. 1030 по субсчету «Денежные средства на текущих банковских счетах в валюте» Кредит сч. 1020 «Денежные средства в пути»

3. Списана суммовая разница на расходы периода

Дебет сч. 7470 «Прочие расходы» Кредит сч. 1020 «Денежные средства в пути»

При продаже иностранной валюты проводки аналогичны, только денежные средства списываются с расчетного счета в валюте на счет 1020 и после конвертации зачисляются на расчетный счет в тенге.

- Показать изменения

Пример 1. Компания приобретает иностранную валюту в размере 500 долл. США. Рыночный курс обмена валют на день покупки — 185 тенге за 1 долл. США, курс приобретения — 187 тенге. Суммовая разница составит 500 х (187 — 185) = 1 000 тенге.

- Показать изменения

Расход, связанный с приобретением валюты по курсу выше рыночного, 1 000 тенге подлежит вычету и найдет отражение в строке 100.00.020 «ПРОЧИЕ ВЫЧЕТЫ» Налоговой Декларации по КПН за 2014 год.

- Показать изменения

Пример 2. Компания приобретает иностранную валюту в размере 500 долл. США. Рыночный курс обмена валют на день покупки — 185 тенге за 1 долл. США, курс приобретения — 184 тенге. Суммовая разница составит 500 х (185 — 184) = 500 тенге.

- Показать изменения

Доход, связанный с приобретением валюты по курсу ниже рыночного, 500 тенге подлежит включению в совокупный годовой доход и найдет отражение в строке 100.00.004 Налоговой Декларации по КПН за 2014 год.

Учет курсовых разниц в НУ в 2022

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ).

Автоматизация в 1С с релиза 3.0.110.29 от 12.04.2022

Чтобы изменения вступили в силу с начала 2022, отмените Закрытие месяца с января 2022, перепроведите документы и выполните Закрытие месяца повторно.

Изменение касается только курсовых разниц по требованиям и обязательствам! По счетам 50, 52, 55, 57 — прежний порядок.

БЫЛО (до 2022)

Валюта на счетах и обязательства (требования) пересчитываются в БУ и НУ по курсу ЦБ РФ на дату (п. 7 ПБУ 3/2006, пп. 7 п. 4 ст. 271 НК РФ, пп. 6 п. 7 ст. 272 НК РФ):

- совершения операции (поставка, оплата),

- отчетную.

По требованиям (обязательствам) в иностранной валюте (за исключением авансов) курсовые разницы признаются в НУ только на дату оплаты:

- длядоходов (положительных разниц) — на период 2022-2024;

- для расходов (отрицательных разниц) — на период 2023-2024.

В БУ порядок учета курсовых разниц — прежний.

Переоценка только на дату погашения касается

- Требований (обязательств) — счета 62, 60, 76,

- Расчетов с подотчетными лицами — счет 71,

- Кредитов и займов — счета 67, 66.

Переоценка на дату операции и отчетную дату осталась для

- Сумм в иностранной валюте на счетах — 50, 52, 55, 57.

После обновления перепроведите все документы и повторно выполните Закрытие месяца с января 2022.

Положения пп. 7.1 п. 4 ст. 271 НК РФ и алгоритм расчета курсовых разниц в 1С подразумевает не уменьшение, признаваемых в НУ доходов в виде положительных разниц, а перенос во их времени до момента фактической оплаты требования (обязательства).

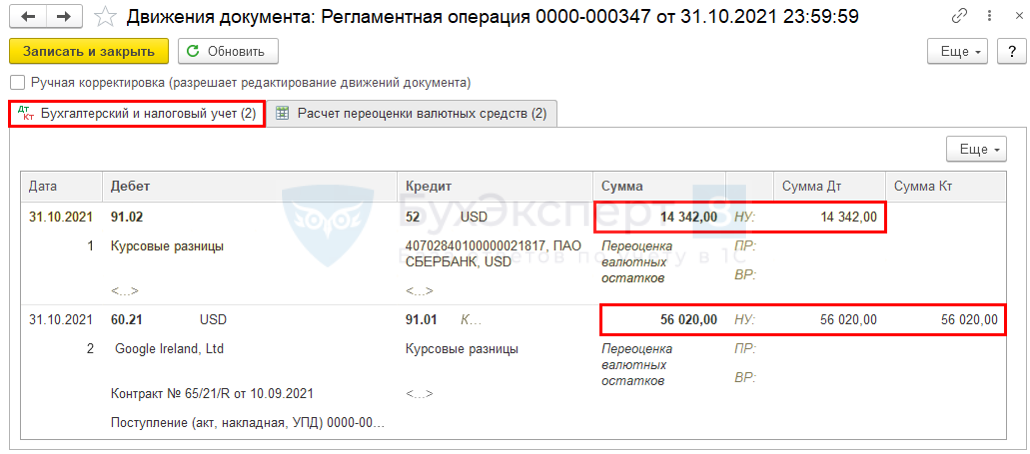

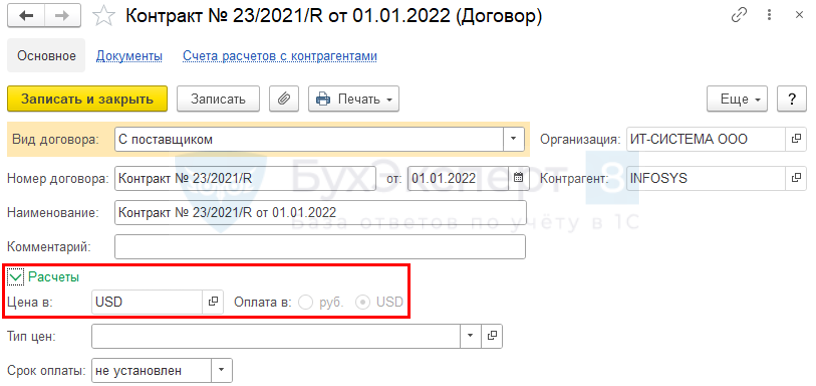

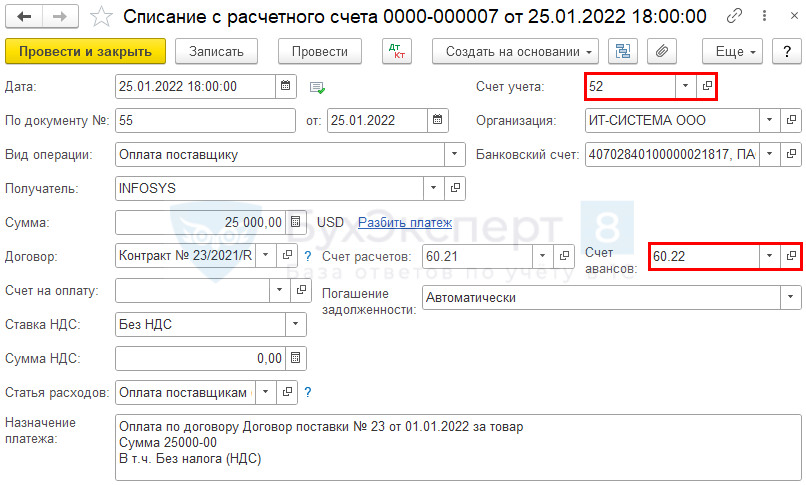

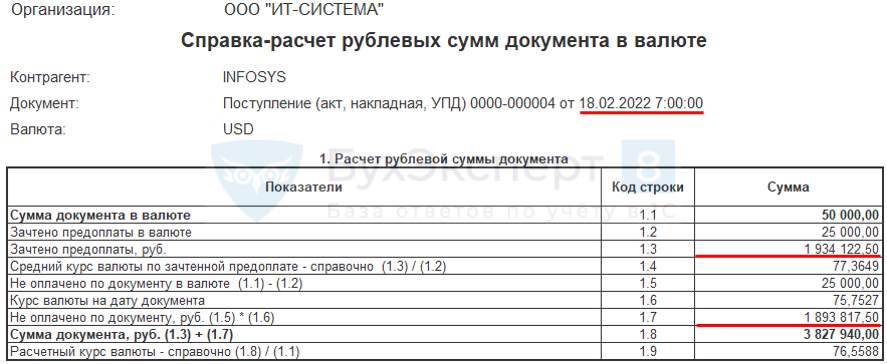

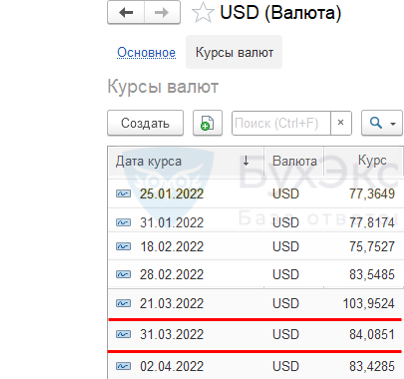

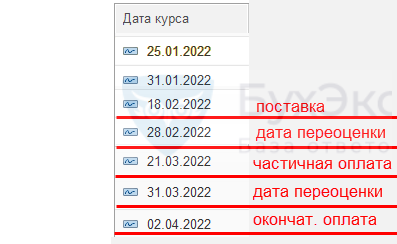

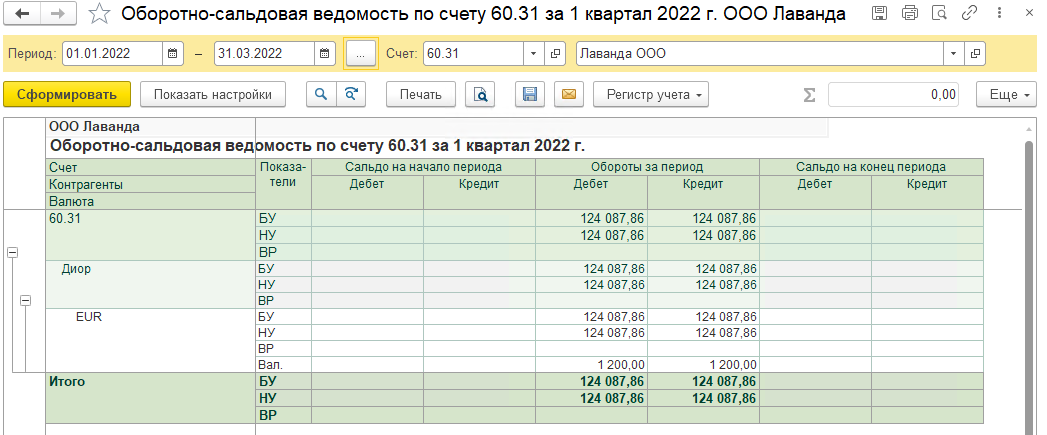

- 25 января оплачен аванс — 25 000 USD;

- 18 февраля товар доставлен на склад организации — 50 000 USD;

- 21 марта частичная оплата за товар — 5 000 USD;

- 4 апреля задолженность погашена — 20 000 USD.

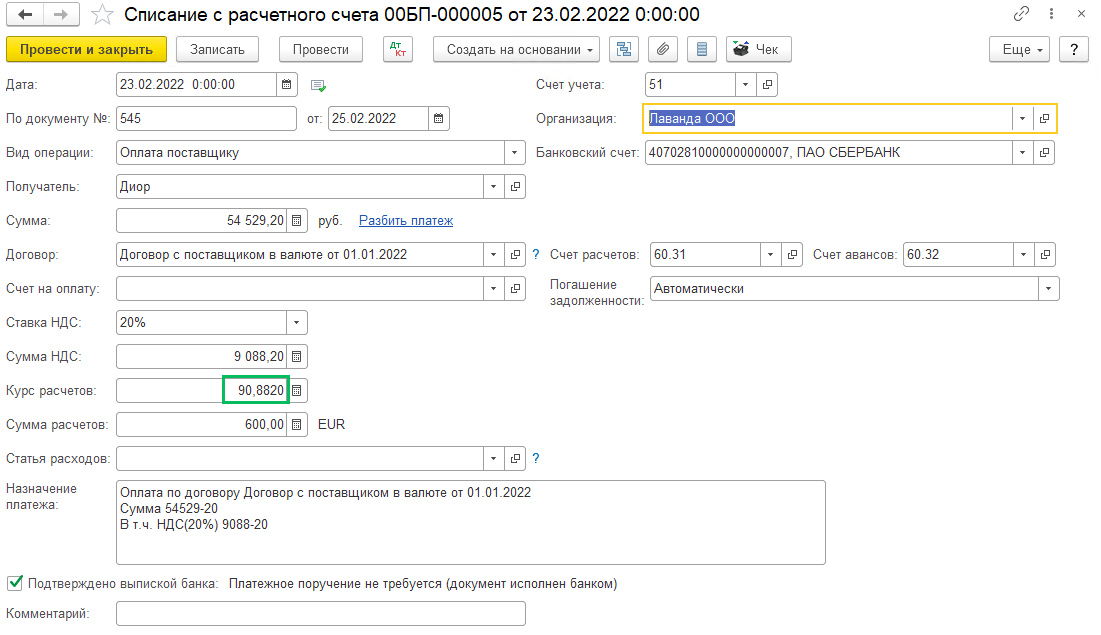

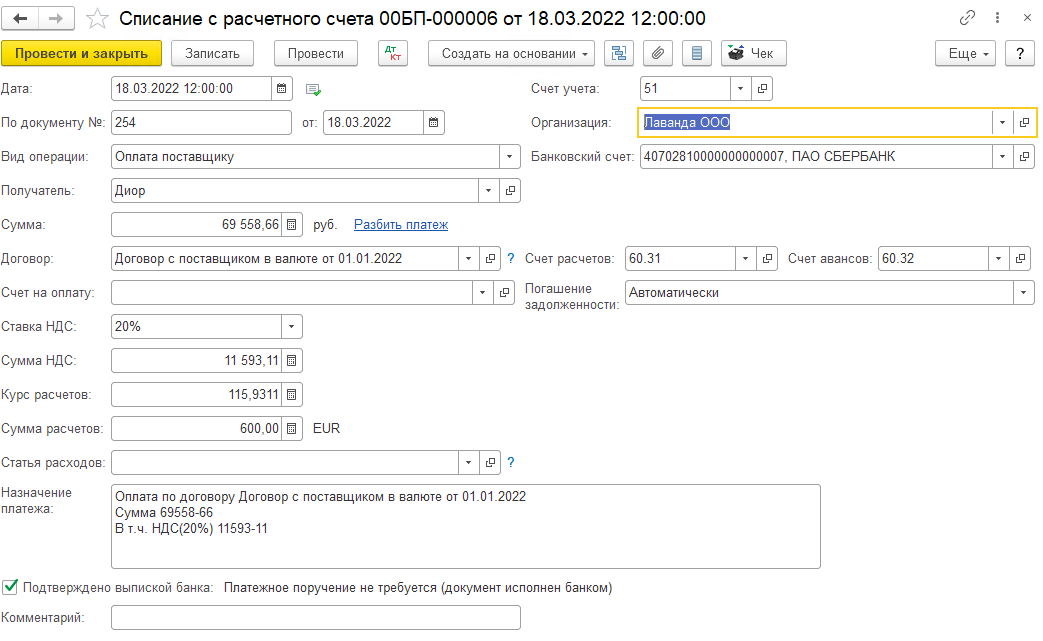

Настройка валютного договора

Перечисление аванса за товар

Банк и касса – Списание с расчетного счета – Оплата поставщику

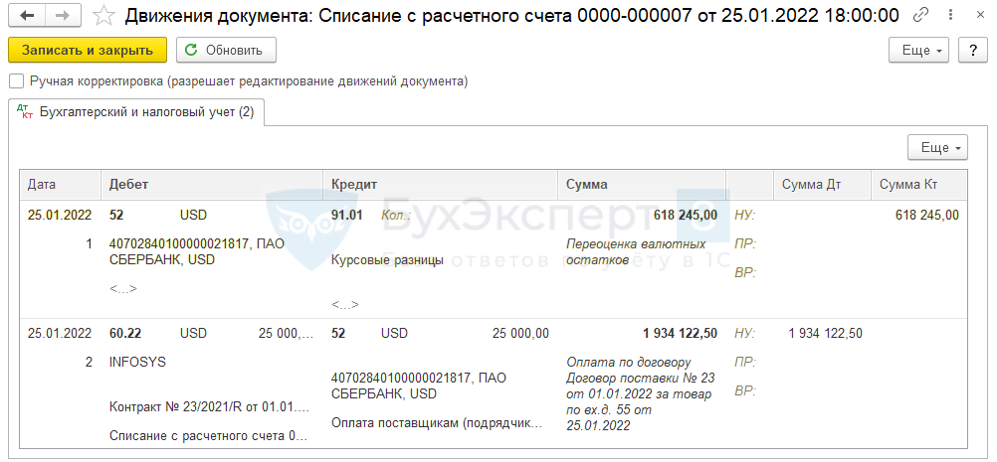

Проводки

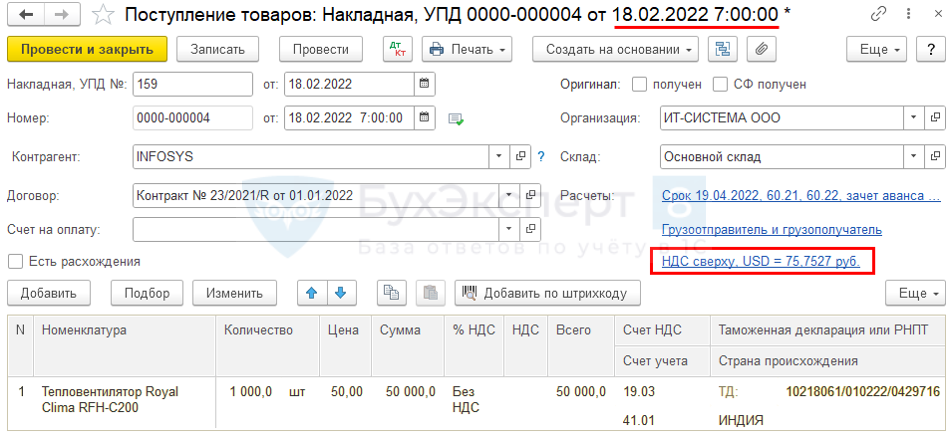

Учет полученного товара

Покупки – Поступление (акт, накладная, УПД) – Товары

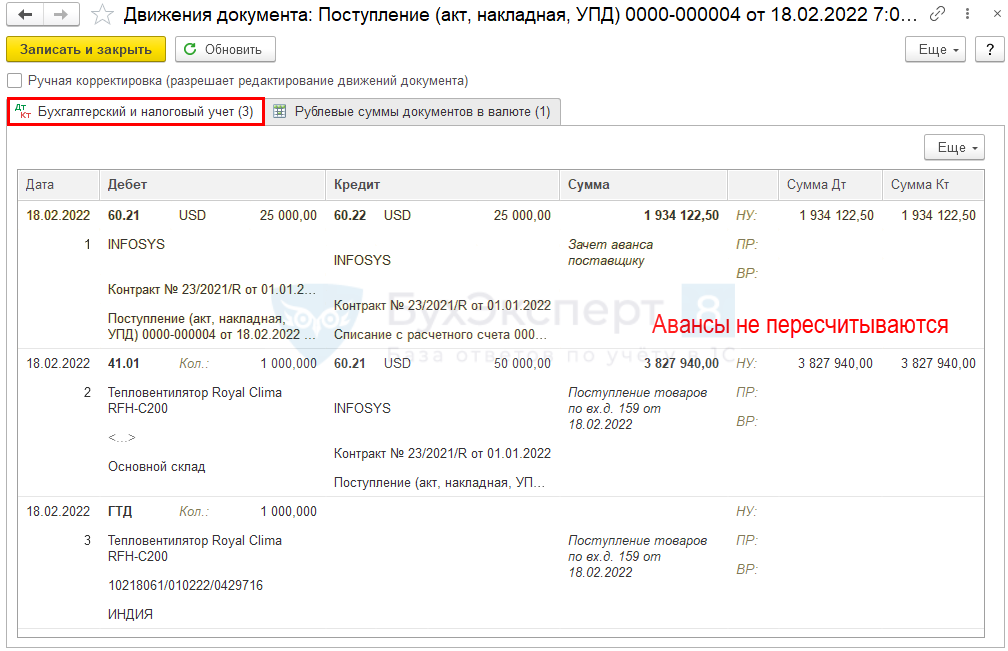

Проводки

Поступление (акт, накладная, УПД) — печать

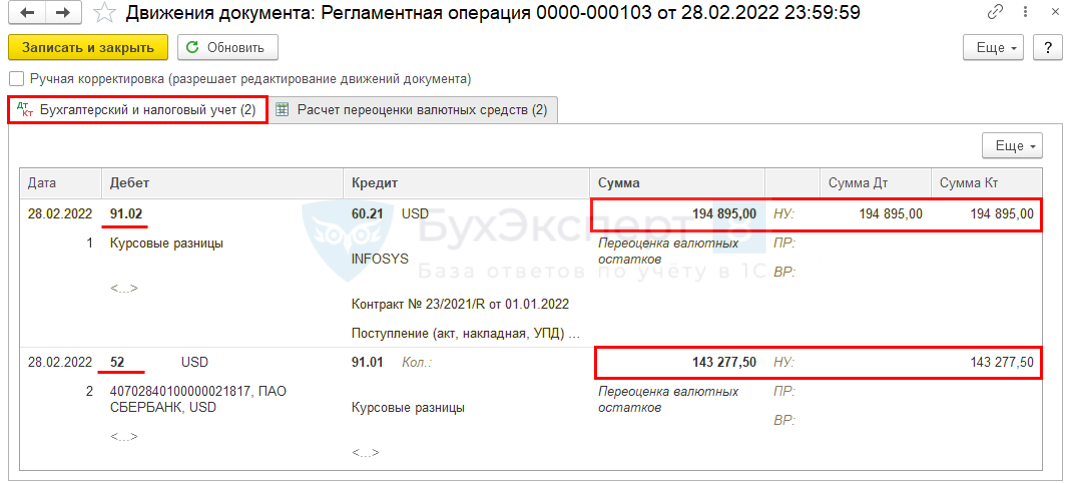

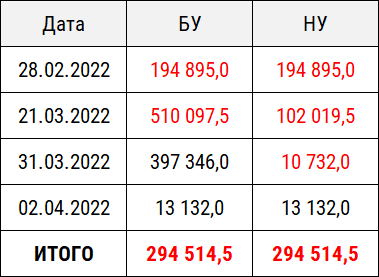

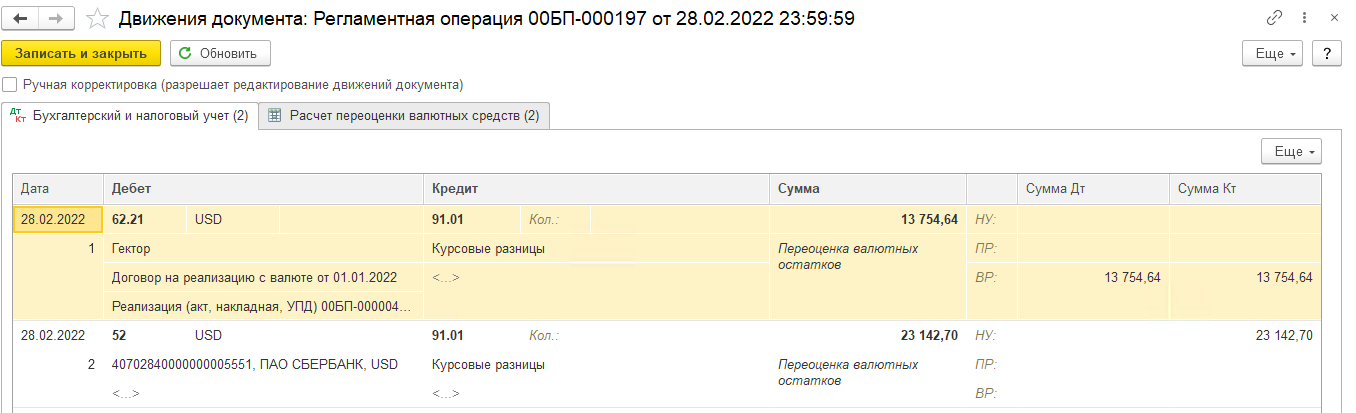

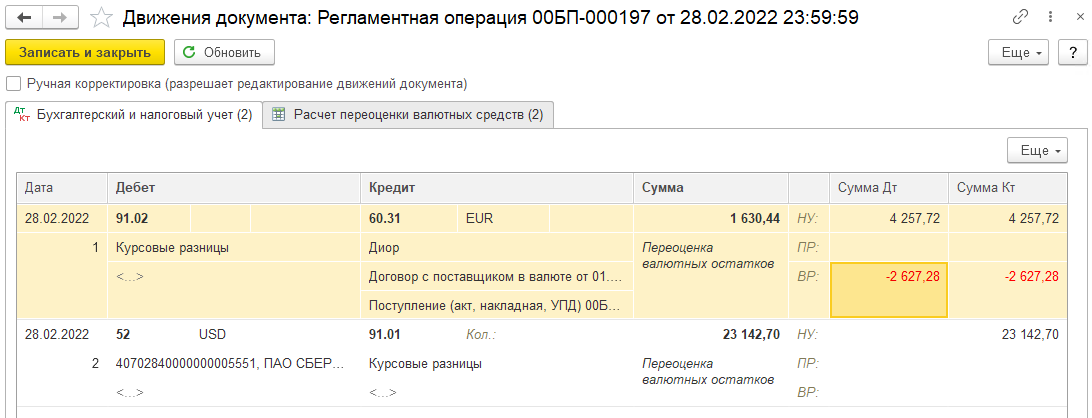

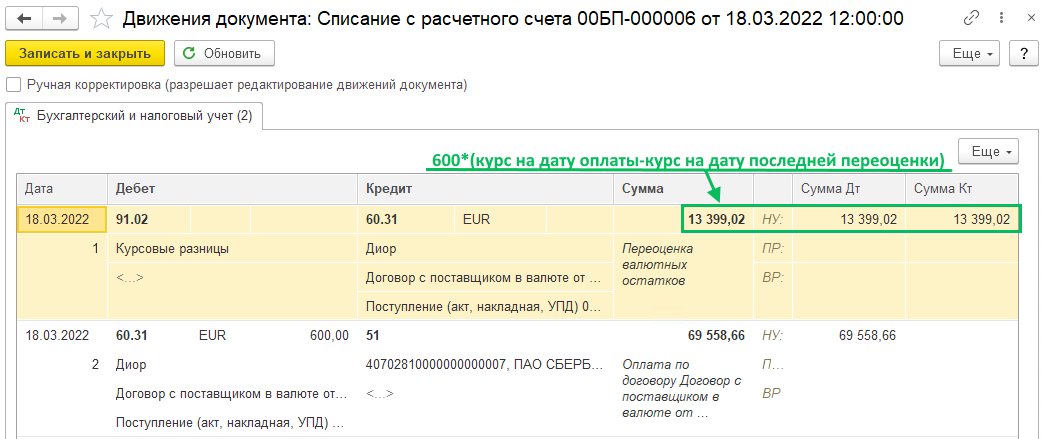

Переоценка валютных средств на 28.02.2022

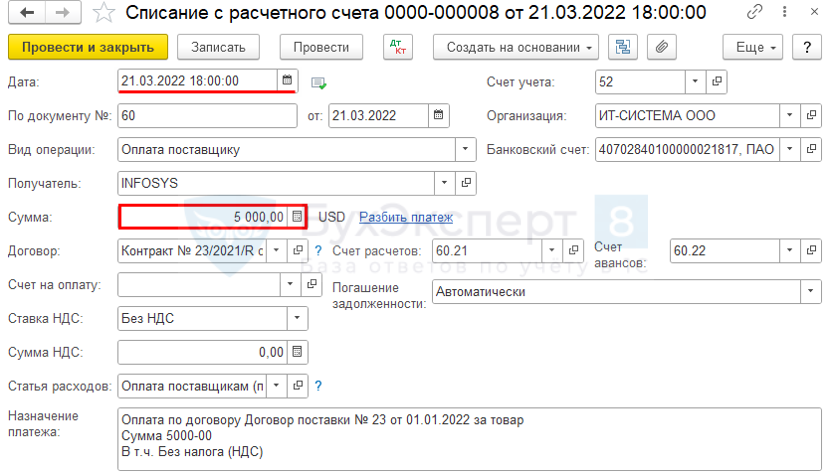

Частичная оплата товара

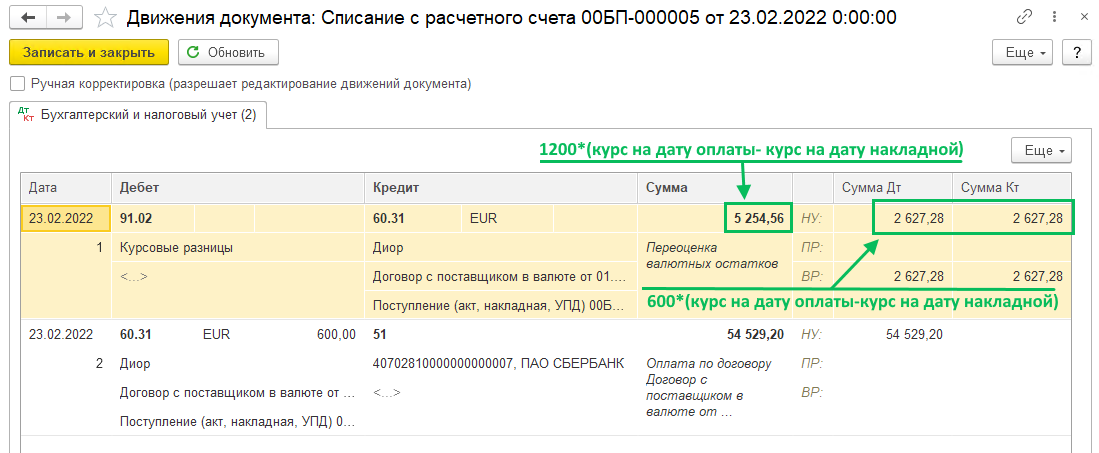

Банк и касса – Списание с расчетного счета – Оплата поставщику

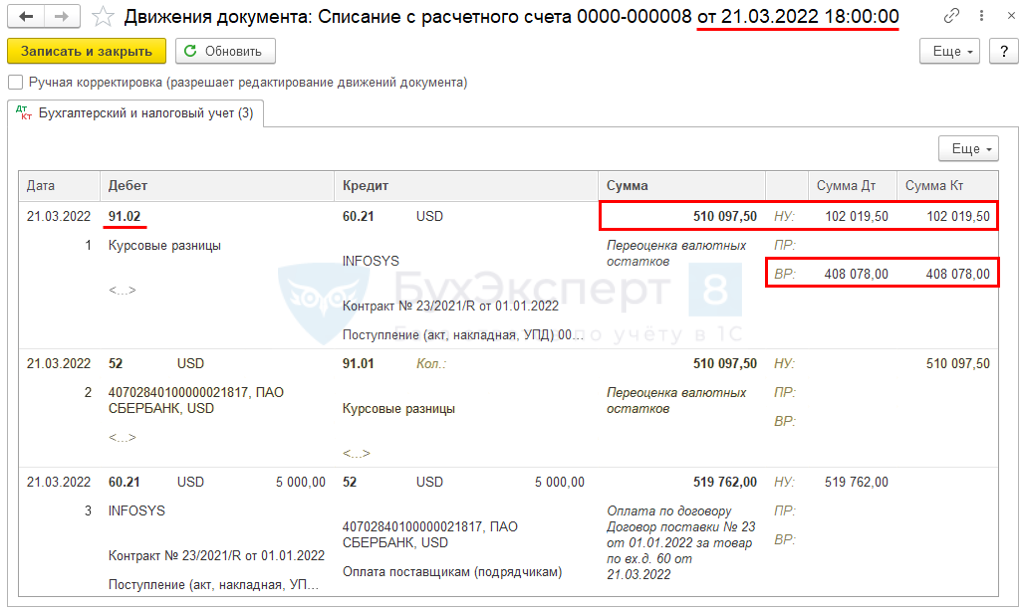

Проводки

Обязательство на 21.03.2022 — 25 000 USD

Оплата 21.03.2022 — 5 000 USD

БУ (103,9524 – 83,5485) х 25 000 = 510 097,50 руб.

НУ (103,9524 – 83,5485) х 5 000 = 102 019,5 руб.

ВР 510 097,5 – 102 019,5 = 408 078 руб.

Переоценка валютных средств на 31.03.2022

Обязательство на 31.03.2022 — 20 000 USD

БУ (84,0851 – 103,9524) х 20 000 = — 397 346 руб. (положительная разница)

ВР 397 346 руб.

НУ (84,0851- 83,5485) х 20 000 = 10 732 руб.

ВР – 10 732 руб. (отрицательная разница)

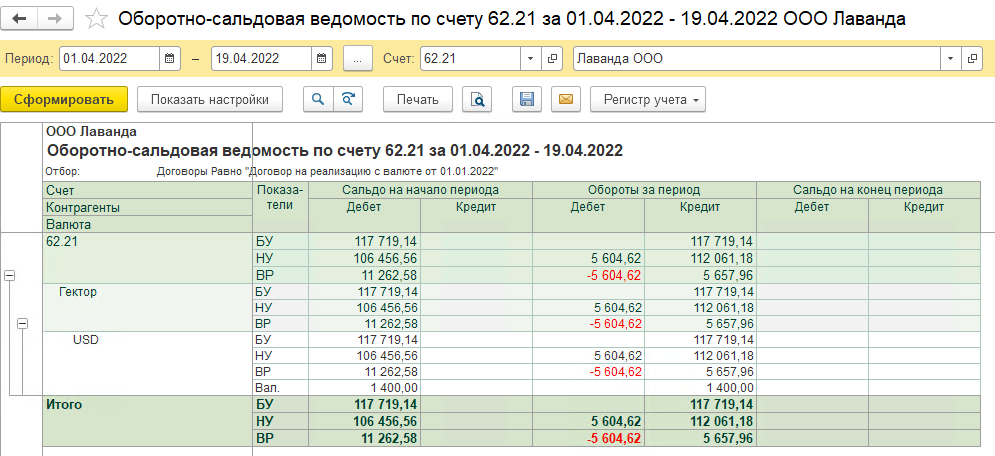

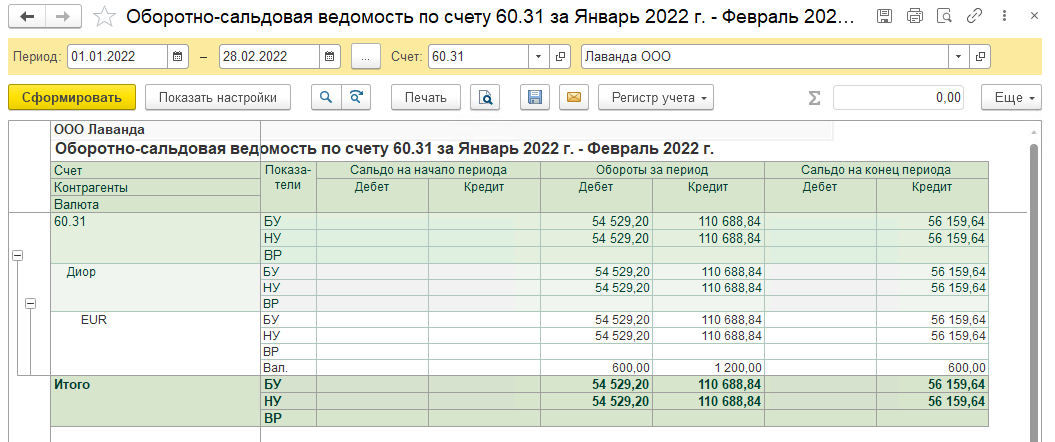

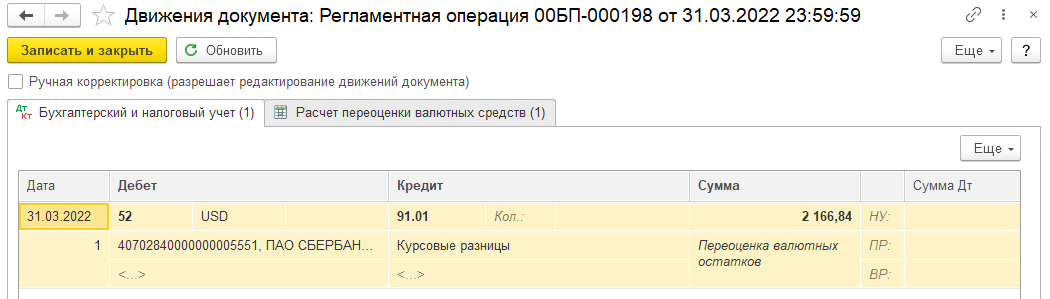

Оборотно-сальдовая ведомость по счету 60.21

За 1 квартал 2022

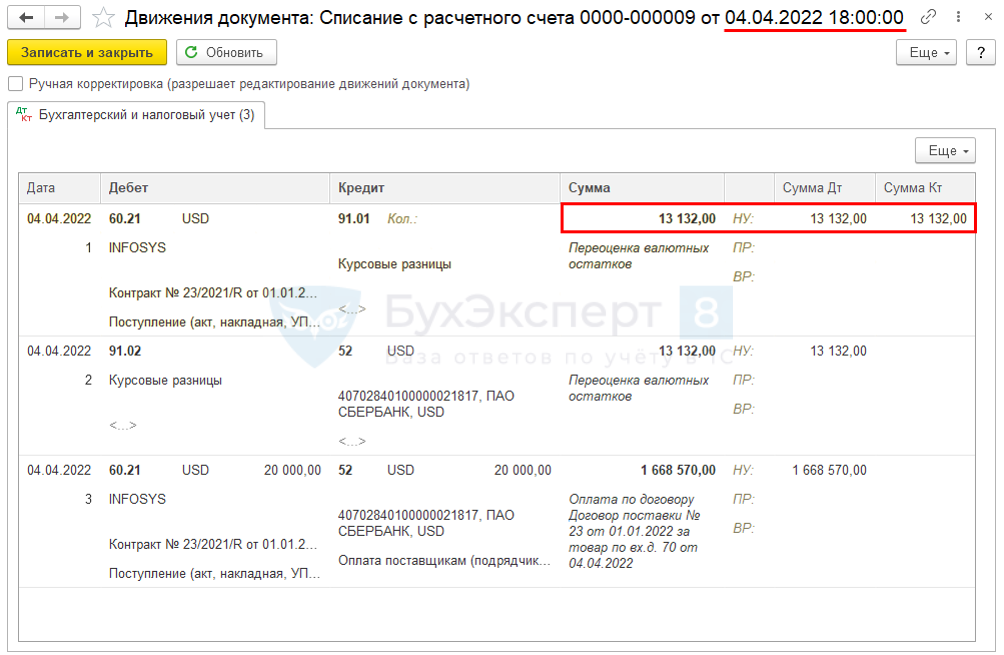

Окончательная оплата 04.04.2022

Расчет общей курсовой разницы по сделке

Изменения по 67-ФЗ касаются счетов 60, 62, 66, 67, 71, 76 в части учета в НУ положительной курсовой разницы. Касается ли изменение финансовых вложений на счете 58?

Изменения касаются всех требований (обязательств), в иностранной валюте, включая банковские вклады (депозиты). Сейчас в 1С автоматизировано положение пп. 7.1 п. 4 ст. 271 НК РФ в отношении требований и обязательств, учитываемых на счетах расчетов с контрагентами (60, 62, 66, 67, 71, 76).

По счету 58 автоматизации нет. Если есть необходимость учета положительных разниц по новым правилам, перенесите требование с 58-го счета на счет 76. Также можно исключить 58 счет из автоматической переоценки, указав его в справочнике Счета с особым порядком переоценки .

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Источник: Письмо Минфина от 15.04.2022 N 03-03-06/1/33418 Информация для: экспортеров.У вас нет доступа на просмотр Чтобы получить доступ: Оформите..У вас нет доступа на просмотр Чтобы получить доступ: Оформите.

(7 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Обсуждение (8)

Здравствуйет, подскажите, пожалуйста. Почему когда происходит частичная оплата 21.03 (в вашем примере) то в НУ происходит переоценка только 5000USD а не 25000USD, ведь там возникает отрицательная курсовая разница ?

Механизм учета курсовых разниц в 1С уже предусматривает изменения в п. 7 ст. 272 НК РФ (в отношении признания орицательных курсовых разниц по требованиям и обязательствам в иностранной валюте в 2023-2024гг.). Расчет корректируется в конце месяца регламентной операцией Переоценка валютных средств.

Не понятен расчет курсовой разницы на 10732 в НУ в расход — по моему мнению эта проводка лишняя.

Спасибо за обратную связь! Расчет курсовой разницы 31.03.2022 не лишний. Это как раз та самая корректировка курсовой разницы с момента поставки до 31.03.2022 между БУ и НУ. Расхождения начались в день частичной оплаты (21.03.2022):

БУ — 510 097,5, НУ — 102 019,5, хотя общая курсовая разница на 31.03.2022 должна быть признана в том же размере, что и в БУ — (510 097,5 — 397 346) = 112 751,5 руб. Поэтому в НУ начисляется недостающая отрицательная разница (102 019,5+10 732) = 112 751,5 руб.

При расчете в программе в НУ сравниваются курс валюты на 31.03.2022 и на дату последней переоценки обязательства в НУ (28.02.2022).

Спасибо за разъяснения, разобралась.

Приложение

Добрый день. Релиз 3.0.116.27. Сделали тестовый пример. Поступление в январе и 2 списания (1 в феврале, 2 в апреле) Второе списание полностью гасит задолженность, т е сделка закрыта. Переоценка валютных остатков в списаниях и переоценка валютных средств в закрытиях месяца идет ровно по БУ НУ, но в апреле (месяц закрытия сделки) переоценка валютных средств даёт сумму в БУ и ВР(!) на ту же сумму. Подскажите, как может оставаться ВР, когда сделка закрыта? Спасибо

Прилагаю скрин регистра. Сумма переоценки (НУ) = 0

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

В ЛК запросим уточнения по вопросу и дополнительные скрины.

По ПБУ 18/02 — затратный метод не автоматизирован.

С 2020 применяется балансовый без ПР и ВР, там такой проблемы с зависанием ВР нет

Чем отличается ПБУ 18 балансовым методом с ПР и ВР от балансового в 1С

Когда будете вопрос задавать в Личном кабинете, то приложите еще скрин Главное — Учетная политика — настройки по ПБУ 18.

С 2022 переходите на балансовый метод без ПР и ВР в 1С.

Здравствуйте! Прошу подсказать, нужно ли в 2022 году добавлять счет 62.22 в список счетов, переоцениваемых в особом порядке? Ведь это аванс, он вообще не должен переоцениваться. Спасибо

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2022 году, о которых нужно знать бухгалтеру

Самоучитель 1С:Бухгалтерия 8.3 для начинающих от БухЭксперт8

ФСБУ 25 в вопросах, ответах и на примерах в 1С

Обзор новостей по БУ и НУ за 12.08-18.08.2022

Как удалить связь между документами в 1С

Отчетность за 2 квартал 2022

Спасибо, семинар очень понравился, замечательный лектор, отлично проработан материал, узнала ОЧЕНЬ МНОГО нового!

Новые правила признания курсовых разниц БП 3.0

Согласно 67-ФЗ с 2022 года положительные курсовые разницы по требованиям и обязательствам признаются только в момент погашения задолженности, а с 2023 года и отрицательные разницы по требованиям и обязательствам будут признаваться только при погашении задолженности. Изменения будут действовать до 2024 года.

Этот механизм реализован в 1С Бухгалтерия предприятия 3.0 с релиза 3.0.110.24

Обращаем ваше внимание!

Правила признания курсовых разниц меняются только для требований и обязательств, то есть по счетам расчетов с контрагентами (счета 60, 62, 76), подотчетными лицами (счет 71), по кредитам и замам (счета 66, 67).

Правила не поменялись для счетов 50, 52, 55, 57.

Изменения вводятся в НУ, а следовательно, для тех пользователей, которые ведут учет с использованием ПБУ 18, будут возникать временные разницы. Это будет происходить по причине того, что в бухгалтерском учете будет по-прежнему переоцениваться весь остаток валютной суммы, а в налоговом учете уже не все (выше определено, что именно и когда будет переоцениваться).

Положительная курсовая разница, отражение с 2022 года в БП 3.0

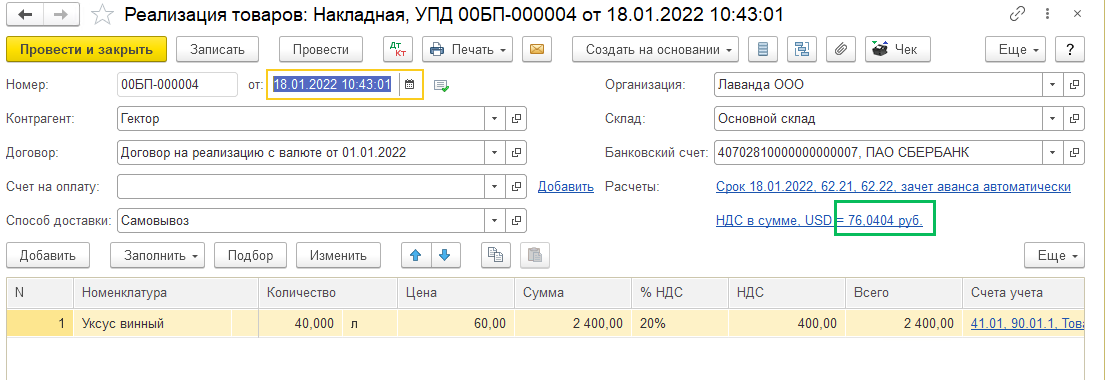

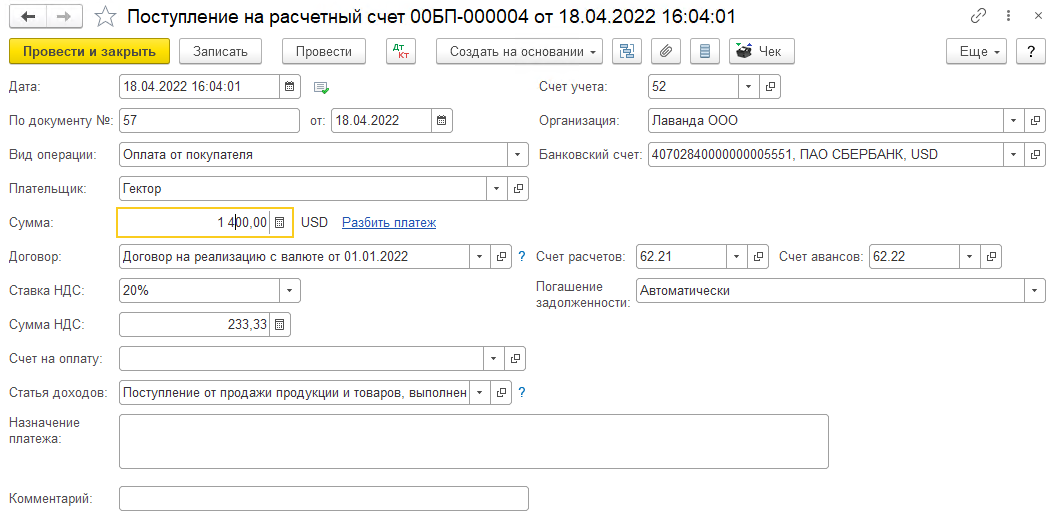

Была оформлена реализация товаров по договору в валюте документом Реализация товаров (Продажи – Реализация (акты, накладные, УПД) – Реализация – Товары)

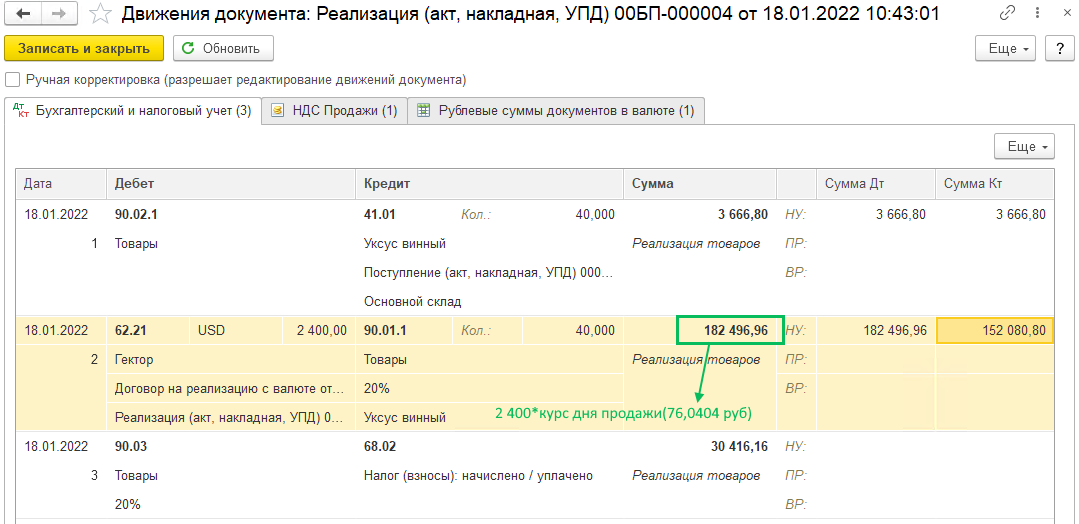

Проводки по документу:

Для проверки расчетов можете воспользоваться Справкой-расчетом рублевых сумм документа в валюте, которая доступна из печатных форм на основании документа реализации

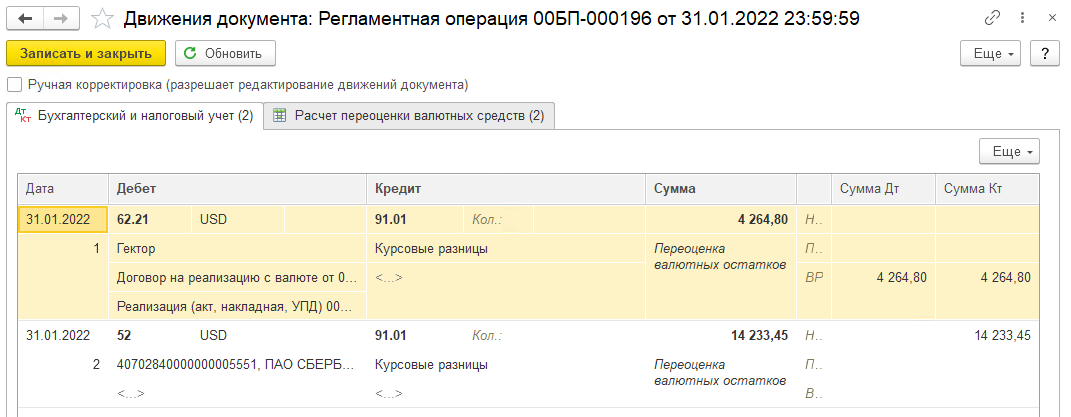

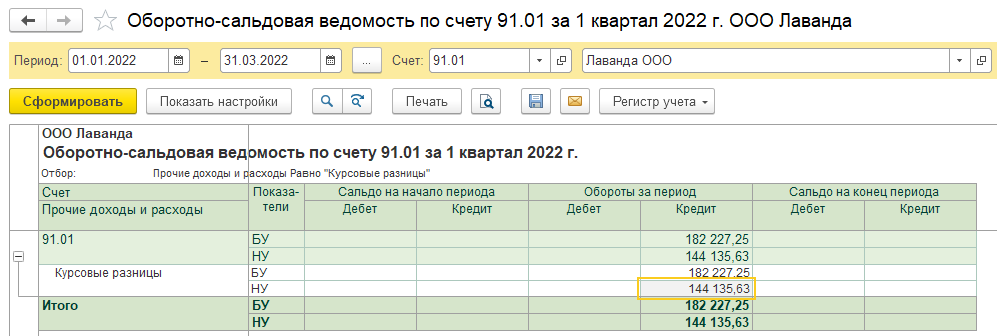

При закрытии месяца января программа регламентной операцией переоценивает валютные средства на счете 62.21, возникает ВР, так как в БУ сумма расчетов в валюте переоценилась, а в НУ нет, так как оплаты еще не было.

Как уже говорилось выше, валютные остатки, имеющиеся на 52 счете, переоцениваются как и ранее и в БУ, и в НУ, поэтому во второй проводке не возникло разниц, а пересчет отразился и в БУ, и в НУ

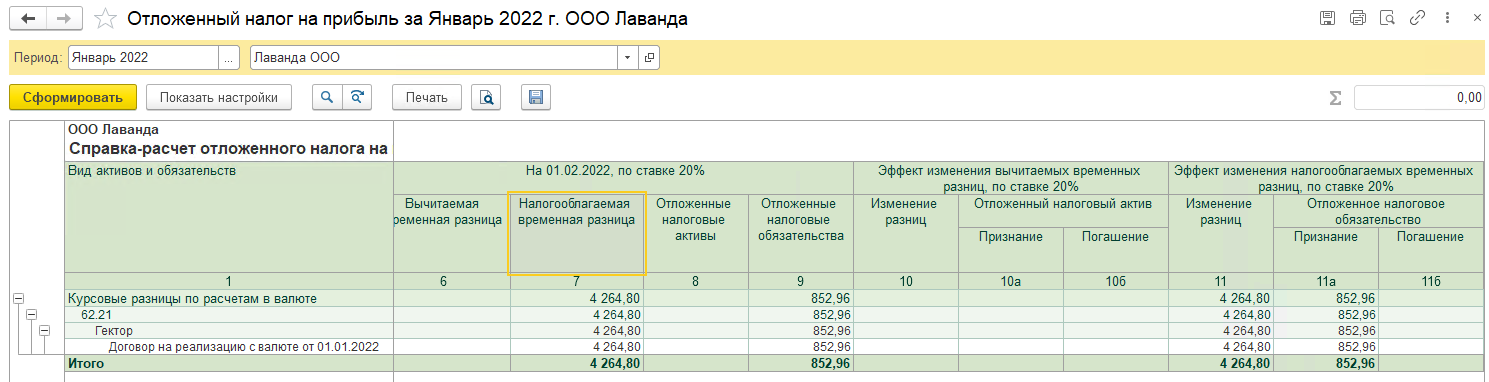

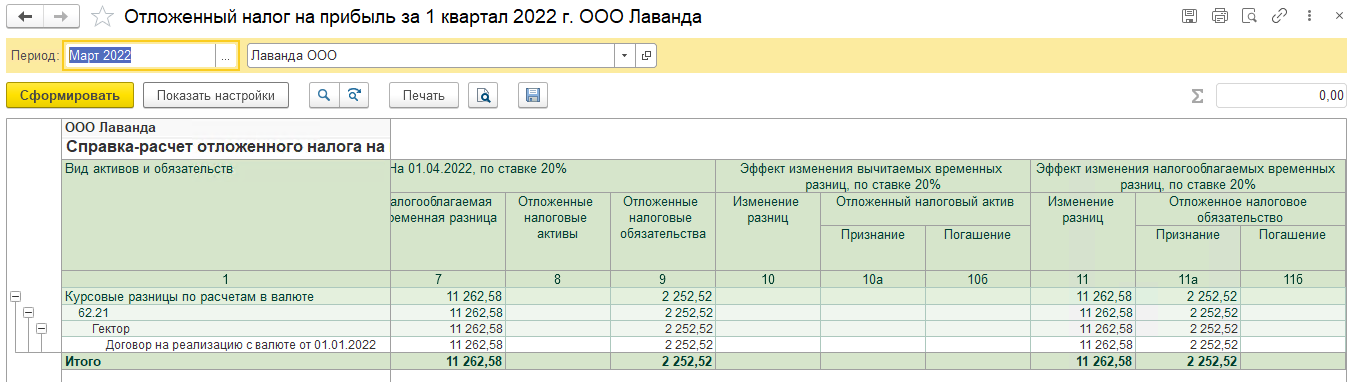

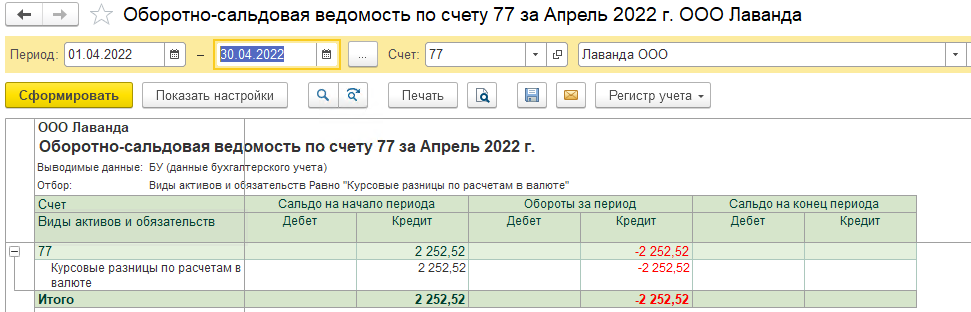

Так как возникла разница, то признается отложенное налоговое обязательства, увидеть которое можно в Справке-расчете отложенного налога на прибыль за январь

В феврале оплаты не было, но в регламентной операции в рамках закрытия месяца переоценилась задолженность покупателя в БУ (в НУ возникли ВР), и остаток на валютном счете переоценился в БУ и НУ.

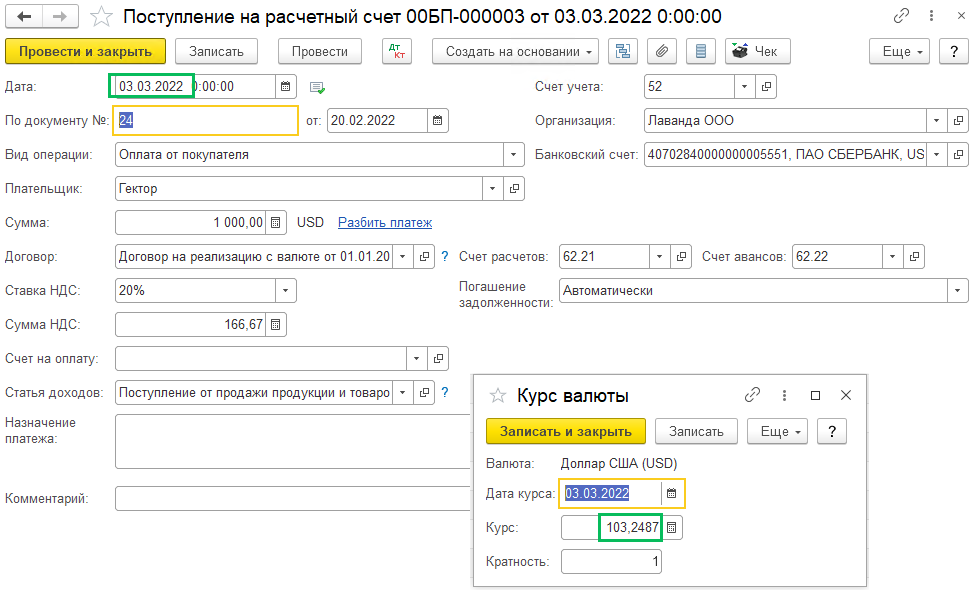

Поступила частичная оплата от покупателя, создан документ Поступление на расчетный счет (Банк и касса – Банковские выписки – Поступление) с видом Оплата от покупателя. Курс на эту дату выше, чем на дату отгрузки товаров.

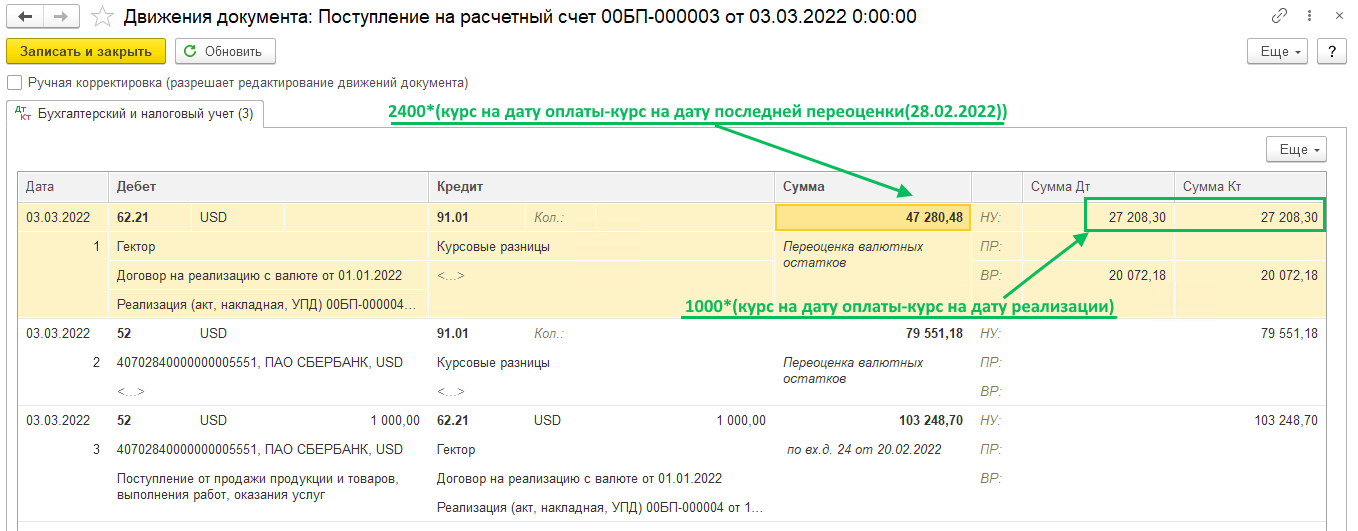

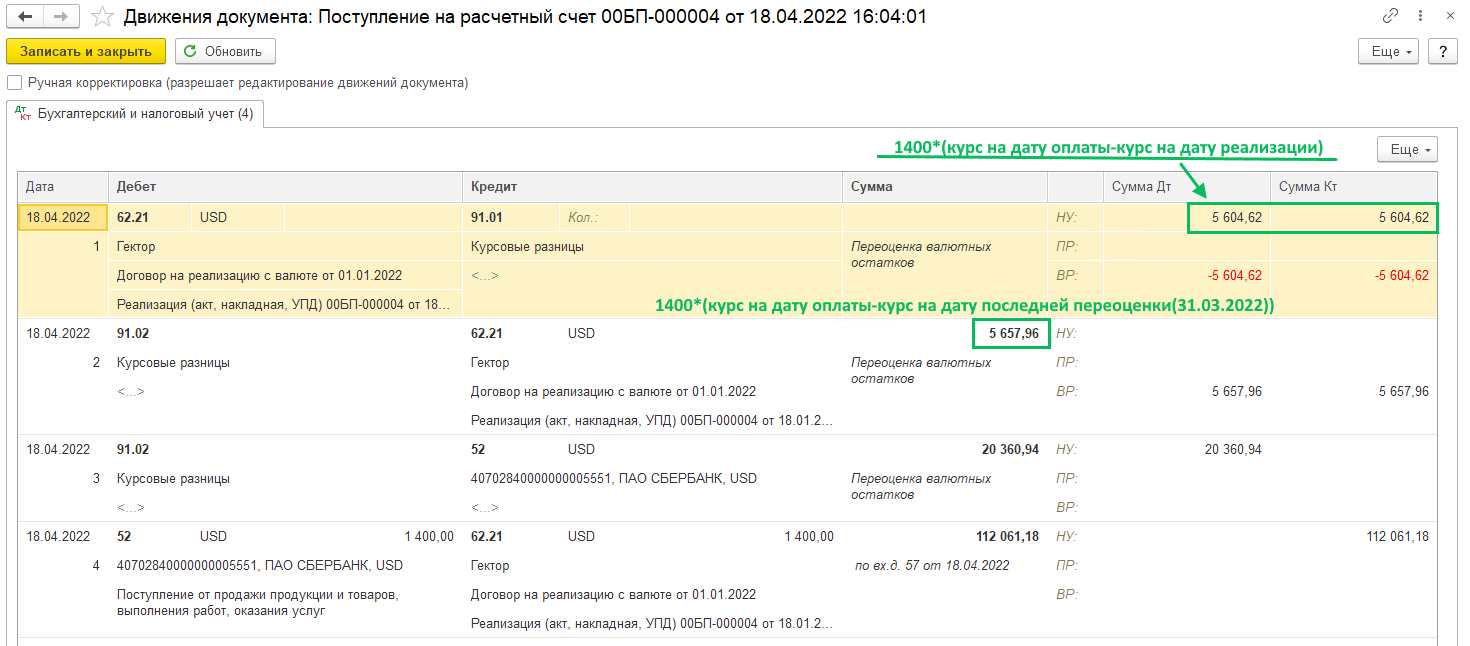

Формируются следующие проводки:

Первой проводкой отражена переоценка требования поставщика, в БУ в полной сумме, а в НУ только та часть, по которой поступила оплата.

Второй проводкой переоценился остаток валютной суммы на счете 52, суммы совпадают в БУ и НУ

Третья проводка показала поступление валюты от покупателя на валютный счет.

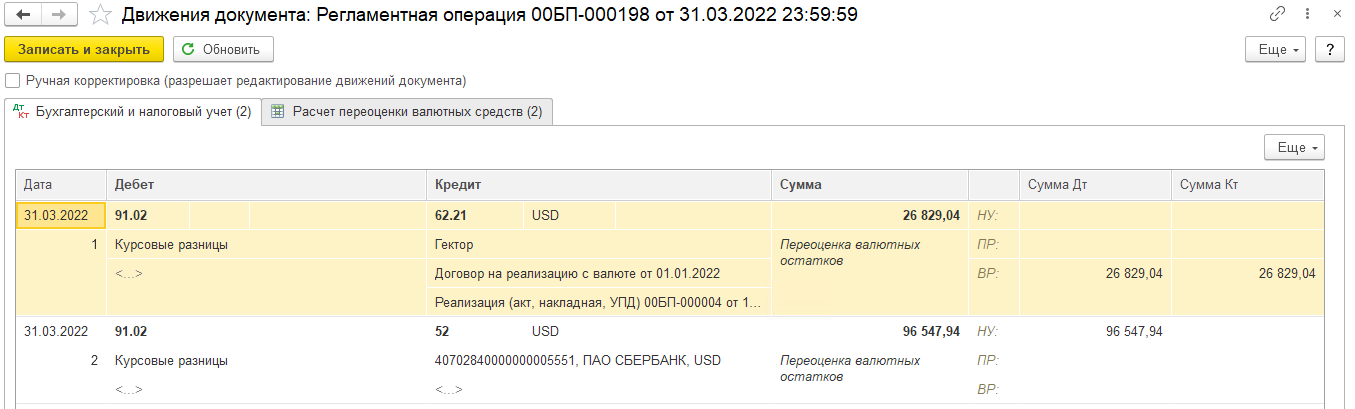

В конце месяца регламентной операцией переоцениваются валютные средства. Задолженность покупателя переоценивается только в БУ, а в НУ возникают временные разницы. Средства на валютном счете пересчитываются и разница отражается и в БУ, и в НУ.

Временные разницы приводят к признания отложенного налогового обязательства:

В конце квартала при формировании Декларации по налогу на прибыль в строку 100 Прил.1 к Листу 02 попадут только положительные курсовые разницы в НУ (обороты по Кредиту в НУ счета 91.01).

Таким образом, видим разницу между БУ и НУ, и получается, что теперь в базу по налогу на прибыль пойдут курсовые разницы только по действительно полученным средствам.

При окончательной оплате в проводках программа признает положительную курсовую разницу в НУ, а в БУ отрицательная курсовая разница

При формировании ОСВ по счету 62.21 сальдо на конец периода отсутствует по данному договору, разницы между БУ и НУ закрылись:

Также погашаются активы и обязательства по виду активов «Курсовые разницы по расчетам в валюте» (ОСВ по счету 77) после закрытия месяца, в котором произошла полная оплата. Сальдо на конец периода нулевое.

Отрицательная курсовая разница, отражение с 2022 года в БП 3.0

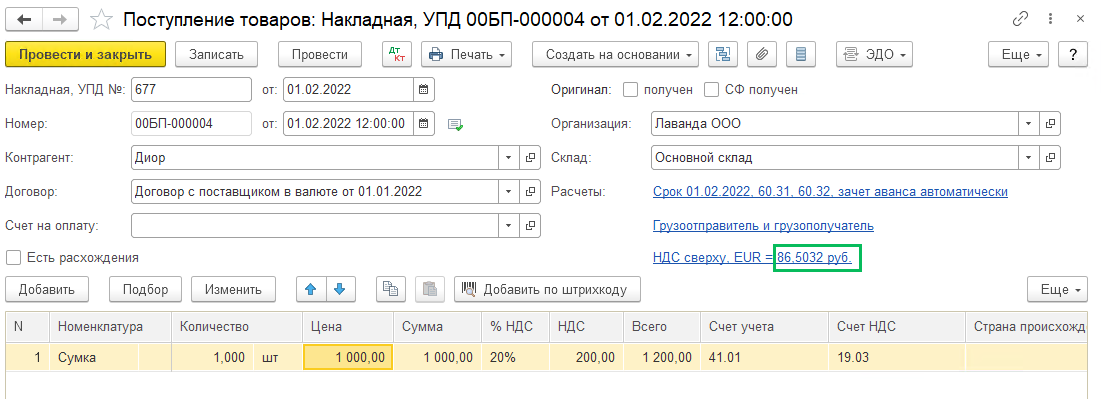

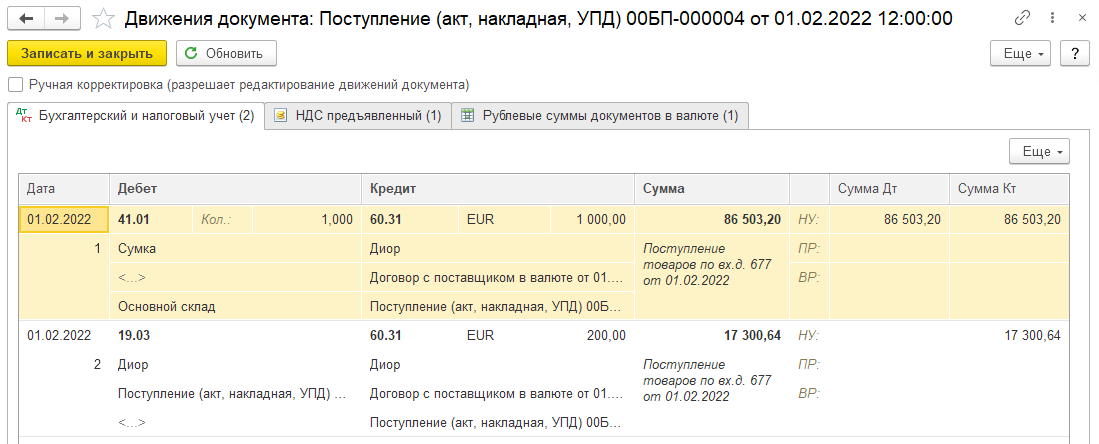

Наша компания приобрела товары/услуги по договору в валюте. Отражен в программе документ Поступление (раздел Покупки – Поступление (акты, накладные, УПД))

В проводках разницы между БУ и НУ не возникает:

Была произведена частичная оплата поставщику документом Списание с расчетного счета

Первая проводка по документу отражает возникшую отрицательную курсовую разницу. В БУ переоценилась общая сумма задолженности (15 000), в НУ переоценилась только погашенная задолженность. Хотя такое правило, согласно 67-ФЗ, будет действовать только с 2023 года, но в 1С уже сейчас предусмотрен механизм, чтобы в самих документах был один алгоритм, а в рамках закрытия месяца временная разница выровняется и данные БУ будут равны данным НУ. Это сделано с заделом на 2023 год, когда правила пересчета курсовых разниц распространиться также и на отрицательные курсовые разницы.

Вторая проводка по документу отражает списание денежных средств с расчетного счета

Переоценка валютных средств в закрытии месяца:

По итогу по счету 60.31 нет разницы между БУ и НУ (актуально на 2022 год)

В Декларацию по налогу на прибыль в строку 200 Прил.2 к листу 02 попадут отрицательные курсовые разницы (Обороты по Дебету счета 91.02 на конец квартала)

Проведена окончательная оплата контрагенту

Так как общая сумма задолженности равно сумме погашения задолженности, то ВР не возникает

При закрытии месяца переоценке подверглась только сумма, которая находится на валютном счете организации

В ОСВ по счету 60.31 обороты закрылись и конечного сальдо нет

С релиза 3.0.115 в помощнике Закрытие месяца (раздел Операции) доступна Справка-расчет переоценки валютных средств

В ней отражены операции с валютными средствами, произведенные в течение месяца, а также на конец месяца регламентные