Ипотечный калькулятор

Удобный ипотечный калькулятор для расчета платежа по ипотеке в банках России. Рассчитайте онлайн переплату по кредиту на квартиру.

| Продукт | Банк | Ставка | Платеж | ||

| Семейная ипотека | Газпромбанк | 5,40 % | 16 920 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов | Газпромбанк | 5,00 % | 16 367 ₽ | Подробнее | Оставить заявку |

| Льготная ипотека | Газпромбанк | 6,30 % | 18 199 ₽ | Подробнее | Оставить заявку |

| Дом с земельным участком | Газпромбанк | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Квартира или таунхаус на вторичном рынке | Газпромбанк | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Новостройка | Газпромбанк | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Апартаменты | Газпромбанк | 10,00 % | 23 933 ₽ | Подробнее | Оставить заявку |

| Военная ипотека | Газпромбанк | 10,00 % | 23 933 ₽ | Подробнее | Оставить заявку |

| Приобретение квартир по программе реновации (г. Москва) | Газпромбанк | 11,00 % | 25 598 ₽ | Подробнее | Оставить заявку |

| Приобретение гаражей/машиномест | Газпромбанк | 12,50 % | 28 176 ₽ | Подробнее | Оставить заявку |

| Вторичное жилье | РНКБ | 7,20 % | 19 526 ₽ | Подробнее | Оставить заявку |

| Нежилые объекты | РНКБ | 6,20 % | 18 055 ₽ | Подробнее | Оставить заявку |

| Господдержка 2020–2022 | РНКБ | 6,00 % | 17 767 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | РНКБ | 5,00 % | 16 367 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов | РНКБ | 4,00 % | 15 028 ₽ | Подробнее | Оставить заявку |

| Новостройка | РНКБ | 6,20 % | 18 055 ₽ | Подробнее | Оставить заявку |

| Строительство жилого дома | РНКБ | 6,00 % | 17 767 ₽ | Подробнее | Оставить заявку |

| Военная ипотека | РНКБ | 9,50 % | 23 117 ₽ | Подробнее | Оставить заявку |

| Ипотека с господдержкой в МКБ | ЖК Level Мичуринский | 0,01 % | 10 344 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека в Альфа-Банке | ЖК Павелецкая Сити | 0,10 % | 10 437 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека в МКБ | ЖК Павелецкая Сити | 0,10 % | 10 437 ₽ | Подробнее | Оставить заявку |

| Господдержка 2020 | ВТБ | 6,70 % | 18 783 ₽ | Подробнее | Оставить заявку |

| Вторичное жилье | ВТБ | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | ВТБ | 5,70 % | 17 341 ₽ | Подробнее | Оставить заявку |

| Новостройка | ВТБ | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов на квартиру | ВТБ | 4,70 % | 15 959 ₽ | Подробнее | Оставить заявку |

| Льготная ипотека на строительство жилого дома своими силами | ВТБ | 6,30 % | 18 199 ₽ | Подробнее | Оставить заявку |

| Ипотека для военных | ВТБ | 8,60 % | 21 679 ₽ | Подробнее | Оставить заявку |

| Строительство дома | ВТБ | 10,30 % | 24 428 ₽ | Подробнее | Оставить заявку |

| Машиноместа и кладовки | ВТБ | 10,30 % | 24 428 ₽ | Подробнее | Оставить заявку |

| Под залог имеющейся недвижимости | ВТБ | 10,80 % | 25 262 ₽ | Подробнее | Оставить заявку |

| Готовое жилье | Московский Индустриальный Банк | 9,95 % | 23 850 ₽ | Подробнее | Оставить заявку |

| Новостройка с господдержкой | Московский Индустриальный Банк | 6,30 % | 18 199 ₽ | Подробнее | Оставить заявку |

| Новостройка | Московский Индустриальный Банк | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Готовое жилье | Альфа-Банк | 9,89 % | 23 752 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | Альфа-Банк | 5,70 % | 17 341 ₽ | Подробнее | Оставить заявку |

| Ипотека с господдержкой | Альфа-Банк | 6,70 % | 18 783 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов | Альфа-Банк | 4,70 % | 15 959 ₽ | Подробнее | Оставить заявку |

| Строящееся жилье | Альфа-Банк | 10,89 % | 25 413 ₽ | Подробнее | Оставить заявку |

| Квартира | Росбанк | 8,20 % | 21 053 ₽ | Подробнее | Оставить заявку |

| Ваша дача | Росбанк | 8,20 % | 21 053 ₽ | Подробнее | Оставить заявку |

| Льготная ипотека | Росбанк | 4,95 % | 16 298 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | Росбанк | 3,95 % | 14 963 ₽ | Подробнее | Оставить заявку |

| Под залог имеющейся недвижимости | Росбанк | 8,20 % | 21 053 ₽ | Подробнее | Оставить заявку |

| Новостройка | Росбанк | 8,20 % | 21 053 ₽ | Подробнее | Оставить заявку |

| Апартаменты | Росбанк | 8,20 % | 21 053 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов на готовую квартиру | Росбанк | 2,95 % | 13 692 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов на строящуюся квартиру | Росбанк | 2,95 % | 13 692 ₽ | Подробнее | Оставить заявку |

| Ипотека с господдержкой в ВТБ | ЖК Symphony 34 | 0,10 % | 10 437 ₽ | Подробнее | Оставить заявку |

| С господдержкой | Банк Открытие | 6,60 % | 18 637 ₽ | Подробнее | Оставить заявку |

| Вторичное жилье | Банк Открытие | 10,09 % | 24 081 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | Банк Открытие | 5,60 % | 17 200 ₽ | Подробнее | Оставить заявку |

| Новостройка | Банк Открытие | 10,09 % | 24 081 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов | Банк Открытие | 4,50 % | 15 690 ₽ | Подробнее | Оставить заявку |

| Военная ипотека | Банк Открытие | 6,80 % | 18 931 ₽ | Подробнее | Оставить заявку |

| Свободные метры | Банк Открытие | 11,59 % | 26 601 ₽ | Подробнее | Оставить заявку |

| Госпрограмма 2020 — 2022 | Абсолют Банк | 7,00 % | 19 227 ₽ | Подробнее | Оставить заявку |

| Госпрограмма для семей с детьми | Абсолют Банк | 5,99 % | 17 753 ₽ | Подробнее | Оставить заявку |

| Первичный рынок | Абсолют Банк | 10,70 % | 25 094 ₽ | Подробнее | Оставить заявку |

| Стандарт | Абсолют Банк | 10,70 % | 25 094 ₽ | Подробнее | Оставить заявку |

| Коммерческая ипотека | Абсолют Банк | 12,95 % | 28 967 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов | Абсолют Банк | 4,50 % | 15 690 ₽ | Подробнее | Оставить заявку |

| Военная ипотека | Абсолют Банк | 11,00 % | 25 598 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | Металлинвестбанк | 5,49 % | 17 046 ₽ | Подробнее | Оставить заявку |

| Приобретение жилья | Металлинвестбанк | 9,90 % | 23 768 ₽ | Подробнее | Оставить заявку |

| Льготная ипотека — 2020 | Металлинвестбанк | 6,40 % | 18 344 ₽ | Подробнее | Оставить заявку |

| Коммерческая ипотека | Металлинвестбанк | 11,10 % | 25 767 ₽ | Подробнее | Оставить заявку |

| Целевая ипотека | Россельхозбанк | 10,60 % | 24 927 ₽ | Подробнее | Оставить заявку |

| Семейная ипотека | Россельхозбанк | 5,00 % | 16 367 ₽ | Подробнее | Оставить заявку |

| Ипотечное жилищное кредитование | Россельхозбанк | 9,70 % | 23 442 ₽ | Подробнее | Оставить заявку |

| Ипотека с господдержкой 2020 | Россельхозбанк | 6,00 % | 17 767 ₽ | Подробнее | Оставить заявку |

| Сельская ипотека | Россельхозбанк | 3,00 % | 13 754 ₽ | Подробнее | Оставить заявку |

| Ипотечные каникулы | Россельхозбанк | 9,00 % | 22 313 ₽ | Подробнее | Оставить заявку |

| Военная ипотека | Россельхозбанк | 10,80 % | 25 262 ₽ | Подробнее | Оставить заявку |

| Новостройка с господдержкой — 2020 | Совкомбанк | 6,90 % | 19 079 ₽ | Подробнее | Оставить заявку |

| Ипотека с господдержкой для семей с детьми | Совкомбанк | 5,99 % | 17 753 ₽ | Подробнее | Оставить заявку |

| Недвижимость на вторичном рынке | Совкомбанк | 12,24 % | 27 723 ₽ | Подробнее | Оставить заявку |

| Новостройка | Совкомбанк | 12,24 % | 27 723 ₽ | Подробнее | Оставить заявку |

| Ипотека для IT-специалистов | Совкомбанк | 5,00 % | 16 367 ₽ | Подробнее | Оставить заявку |

| Под залог имеющегося жилья | Банк Уралсиб | 11,29 % | 26 090 ₽ | Подробнее | Оставить заявку |

| Ипотека с господдержкой | Банк Уралсиб | 6,49 % | 18 476 ₽ | Подробнее | Оставить заявку |

| Для семей с детьми | Банк Уралсиб | 5,69 % | 17 327 ₽ | Подробнее | Оставить заявку |

| Новостройки | Банк Уралсиб | 11,09 % | 25 750 ₽ | Подробнее | Оставить заявку |

| Готовое жилье | Банк Уралсиб | 11,09 % | 25 750 ₽ | Подробнее | Оставить заявку |

| Апартаменты | Банк Уралсиб | 11,09 % | 25 750 ₽ | Подробнее | Оставить заявку |

Предложения месяца

Проверьте цену квартиры

Новости

Citi уходит из России: что будет с кредитами, вкладами и счетами клиентов

«Хотела жить ближе к центру»: история москвички, которая взяла кредит на первый взнос по ипотеке

Как погасить ипотеку материнским капиталом: пошаговая инструкция

Каталоги

- Самая выгодная

- На комнату

- На нежилое помещение

- На строительство жилья

- Без первоначального взноса

- Для учителей

- На гараж

- Военная

- На дачу

- Новинки

- Ипотека для молодой семьи

- Онлайн-заявка

- ВТБ Ипотека

- Ипотека Сбербанк

- На земельный участок

- Многодетным семьям

- На вторичном рынке

- Ипотека ДомКлик

- Ипотека Молодая семья

- Рефинансирование военной ипотеки

- С господдержкой для семей с детьми

- Для пенсионеров

- Займ на карту

- Калькулятор ипотеки на готовое жилье

- Калькулятор рефинансирования военной ипотеки

- Калькулятор рефинансирования ипотеки

- Калькулятор сельской ипотеки

- Калькулятор ипотеки с первоначальным взносом

- Калькулятор льготной ипотеки

- Калькулятор ипотеки ДомКлик

- Калькулятор новой ипотеки

- Калькулятор военной ипотеки

- Калькулятор ипотеки

- Ипотека для IT-специалистов

- Ипотечное меню

- Ипотека от застройщика

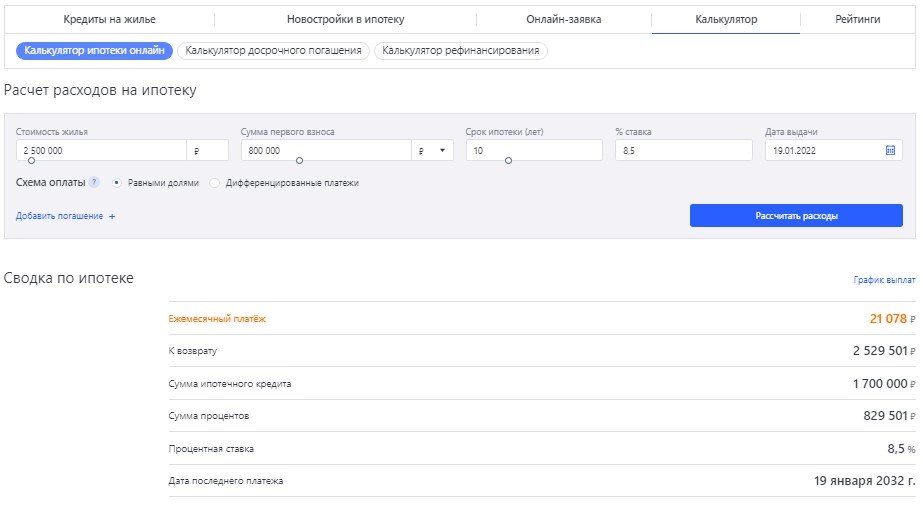

Калькуляторы ипотек в банках

Ипотечный калькулятор онлайн

Принимая решение о покупке недвижимости в кредит, потенциальный заемщик должен предварительно рассчитать ежемесячный платеж по ипотеке, чтобы понимать уровень долговременной кредитной нагрузки. Размер выплат не должен превышать определенную долю от ежемесячных доходов потенциального заемщика, чаще всего – не более 50%. Зная возможный уровень платежей, потенциальный заемщик может самостоятельно рассчитать максимальный размер ипотеки, срок кредитования и переплату. Для расчета параметров ипотеки используется специальный калькулятор, доступный для всех.

Кредитный ипотечный калькулятор – это программа, содержащая в себе набор математических формул и используемая для определения существенных параметров кредита. Расчет платежей по ипотеке – важнейшая функция ипотечного калькулятора. Помимо платежа, программа позволяет рассчитать сумму ипотеки, срок, переплату и другие ключевые условия.

На стоимость ипотеки, также рассчитываемую на калькуляторе, влияют процентная ставка по кредиту, возможные комиссии и платы, размер первоначального взноса, доступный для заемщика. Для более точного расчета ипотечного калькулятора целесообразно узнать размер процентной ставки, информацию о наличии комиссий по подходящей кредитной программе.

Калькулятор, рассчитывающий ипотеку, легко найти в Интернете.

Удобно использовать калькулятор ипотеки, размещенный на сайтах многих банков. Зачастую такие сервисы учитывают категорию заемщика, желание подключить программу страхования или отказаться от него, тип приобретаемого жилья, подходящую кредитную программу. Таким образом, калькуляторы ипотечного кредита на сайтах банков позволяют узнать индивидуальную процентную ставку, рассчитать выплаты по ипотеке и другие условия кредита, актуальные для конкретного заемщика.

Впрочем, рассчитать ипотеку помогут онлайн-калькуляторы, размещенные на специализированных интернет-сайтах. Такие ипотечные калькуляторы рассчитывают параметры кредита по заданным пользователем условиям. Ипотечный калькулятор онлайн – отличная возможность предварительно рассчитать размер ипотеки, сумму переплаты, не посещая банк.

Необходимо помнить, что расчет ипотеки, полученный на кредитном калькуляторе, который расположен на сторонних сайтах, не является окончательным.

Также рассчитать ипотеку можно непосредственно в банке. Менеджер даст профессиональную консультацию и рассчитает ипотеку на желаемую квартиру или другую недвижимость.

Таким образом, желающие приобрести жилье могут предварительно оценить свои силы и возможности, используя калькулятор ипотеки.

Прежде чем взять ипотеку на квартиру, потенциальные заемщики должны знать размер ежемесячных трат. Профессиональные сотрудники банков или агентств недвижимости рассчитывают размер суммы кредита по ежемесячному доходу клиента, который делится, как правило, на 2. Таким образом, получается максимальная сумма ежемесячных аннуитетных платежей. При расчете дифференцированного платежа схема немного иная: при делении на 2 получается сумма, подлежащая погашению в начальный период кредитования. Размер платежа при дифференцированном графике постепенно снижается и становится все меньше половины ежемесячного дохода, таким образом, свободные денежные средства можно отправлять на досрочное погашение. Сейчас согласно законодательству все кредиты оформляются с досрочным погашением без ограничений и комиссий.

Расчет платежей по военной ипотеке не имеет смысла, так как все выплаты осуществляет государство.

Потенциальные заемщики могут, используя универсальный калькулятор Банки.ру, понять, сколько дадут им денег в ипотеку. Сервис позволяет рассчитать сумму платежа по зарплате, используя вышеописанную методику вычисления. Также с помощью поиска Банки.ру можно подобрать кредит на необходимую сумму, с конкретным первым взносом. В 2022 году на ипотечном рынке представлено достаточно предложений без первоначального взноса.

Как самостоятельно рассчитать ипотеку: разбираем шаг за шагом

Купить квартиру за свои сбережения очень сложно, поэтому значительная часть сделок проходит через ипотечный кредит. Ипотека оформляется на длительный срок, поэтому перед подписанием договора нужно учесть все возможные риски и угрозы. Как узнать, сколько придется платить банку, и что именно будет входить в эти платежи? Для этого можно предварительно рассчитать ипотеку, чтобы оценить свои силы и будущие затраты. Как именно это сделать, подробно расскажем далее.

Что вам дадут самостоятельные расчеты

Ипотека – это один из самых доступных способов решить вопрос с жильем и приобрести собственную недвижимость. В последние годы в России появилось несколько льготных программ, которые сделали жилищные кредиты более доступными для россиян, и это подстегнуло интерес к ним.

Основной принцип ипотеки состоит в том, что банк выдает крупную сумму под залог уже имеющейся или приобретаемой недвижимости, и заемщик постепенно возвращает эти деньги с процентами. И если что-то в процессе возврата долга пойдет не так, банк имеет право после продолжительной просрочки обратиться в суд, и потребовать реализации вашего имущества для покрытия своих убытков.

Чтобы этого не допустить, нужно ответственно подходить к вопросу оформления любого кредита, особенно такого крупного как ипотека. Для принятия взвешенного решения о покупке, очень важно предварительно рассчитать будущие расходы.

Что вам дадут предварительные расчеты:

- Можно понять, в какую сумму вам будет обходиться обслуживание кредита. Многие не задумываются о том, сколько денег будет реально уходить на выплату ипотеки, и смогут ли они осилить такие платежи.

- Здравая оценка своих возможностей. Если примерные платежи уже представляют для вас слишком большую сумму, то стоит задуматься о том, чтобы скопить больше первоначальный взнос, или выбрать квартиру подешевле.

- Предварительная оценка вероятности одобрения ипотеки. Банки не выдают крупные суммы денег просто так, они тщательно проверяют заемщика и его платежеспособность. И выдают ипотеку только тем, кто имеет стабильные доходы, и возможность платить не более 40-50% от своего дохода в счет ипотеки. Если предварительные суммы оказываются больше, то придет отказ. Значит, надо выбирать другие параметры ипотеки или другое жилье.

Расчеты всегда помогают более здраво оценить и рассчитывать свои силы, доходы, и семейный бюджет. На это уходит не так уж и много времени, а польза будет весьма существенной. Самое главное – это узнать основные параметры для проведения калькуляции, и грамотно их использовать.

Виды ипотечных платежей по ипотеке

Самое важное, с чем нужно разобраться – это из чего будет складываться ваш ежемесячный платеж, только так можно понять будущую кредитную нагрузку. Как правило, платеж состоит из двух частей:

- выплата основного долга – непосредственно той суммы, которую заемщик получил от банка;

- проценты, начисленные за пользование кредитом. Банки не выдают деньги безвозмездно, они их предоставляют в долг под процентную ставку, которая прописана в договоре. Именно она напрямую влияет на дороговизну ипотеки и переплату.

Конечно, сюда могут добавляться еще другие суммы, например, комиссии, побочные услуги, страхование недвижимости и лично заемщика, снижение ставки за дополнительную плату и т.д. Но это мы разберем чуть позже, сначала надо определиться с типом платежа.

Есть два варианта, как можно оплачивать долг по ипотеке с процентами:

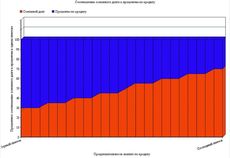

- Вносить платежи равными долями (одинаковой суммой) каждый месяц, причем в первое время большую часть платежа занимают проценты, а выплата основного долга переносится на более поздний срок. Такие платежи называют аннуитетными.

- Вносить платежи разными суммами, причем в первое время выплаты ипотеки они будут больше, а потом постепенно снижаться. Здесь ситуация прямо наоборот – сначала выплачивается основной долг, а потом уже проценты. Такие платежи называют дифференцированными.

В большинстве российских банков априори выдают кредит по аннуитетной схеме, так как одинаковые суммы внесения удобны и клиентам, и банкам, плюс так можно больше заработать банку. Дифференцированные платежи применяются очень редко, например, в Россельхозбанке можно оформить ипотеку с такой схемой выплат, и она очень выгодна для желающих погасить кредит досрочно.

Зачем разбирать так подробно платежи? Это делается не просто так: в зависимости от методики выплат, заложенной банком, будет меняться тактика расчета всего ипотечного кредита, то есть формулы будут разными, и это надо учитывать.

Как самостоятельно рассчитать ипотеку: инструкция

Все формулы для подсчета платежа давно известны, они стандартные и давно выверенные, и для их использования нужно просто иметь определенные данные, которые вы подставляете в нужное место, и сразу получаете результат. Удобнее всего выполнять вычисления в таблице Excel, чтобы не допустить ошибок или опечаток.

Если в выбранном вами банке выдают ипотеку с аннуитетными платежами, то вам понадобится вот такая формула:

- Х – ежемесячный платеж по ипотеке;

- S – общая сумма кредита;

- P – месячная ставка по ипотеке (годовую надо поделить на 12);

- M – количество месяцев действия ипотеки.

Если же у вас запланирована ипотека в Россельхозбанке или ином банке, где есть дифференцированные платежи, то формула будет выглядеть иначе:

Здесь используются все те же самые параметры: общая сумма кредита, срок выплат и процентная ставка в месячном формате. Узнать их можно при личном обращении к кредитному специалисту в банк, либо изучив его тарифы на официальном сайте того банка, где планируется оформить кредит.

Ипотечный калькулятор: что это такое

Если есть сомнения в правильности самостоятельного расчета, можно себя перепроверить при помощи ипотечного калькулятора. Это очень удобный инструмент, который позволяет быстро и бесплатно произвести все сложные вычисления.

Он использует все те же самые формулы, просто расчет производится автоматически, нужно лишь подставить в нужные поля свои значения, и система сама все считает. Нужно просто указать стоимость недвижимости, годовую ставку, планируемый срок погашения и доступный первоначальный взнос, все остальное калькулятор рассчитает сам. А ипотечный калькулятор на сайте конкретного банка еще и ставку подставит сам, сопоставив ваши параметры.

Здесь есть множество плюсов:

- Исключается риск допустить ошибку в использовании формулы;

- Можно сразу посмотреть несколько вариантов расчетов при разных вводных. Например, при меньшем или большем первом взносе, при разном количестве сроке возврата долга и т.д.

- Можно сравнить несколько программ, например, льготную и стандартную.

- Можно узнать все специальные предложения и привилегии, которые вы получите именно в этом банке.

И это очень важно: если вы просто «повелись» на рекламу банка в СМИ, то знайте: там всегда озвучивают минимальную ставку, которая доступна не всем. Чаще всего её можно получить только при выполнении определенных условий, например, получая зарплату на счет в этом банке, при крупном первом взносе, при согласии на личную страховку и т.д.

Поэтому именно использование онлайн-калькулятора поможет вам наглядно увидеть, какие условия будут применяться именно в вашем случае, при вашей категории заемщика и при вашей недвижимости. Ведь для каждого типа жилья предусмотрена своя программа, и свои тарифы.

Мы рекомендуем использовать ипотечный калькулятор на сайте именно того банка, где вы планируете брать ипотеку. Это позволит получить наиболее точные данные по расчет, позволит учесть все ваши «привилегии» и даже сразу отправить онлайн-заявку, если полученный предварительный результат вас устроит.

Пример самостоятельного расчета ипотеки

Чтобы было понятнее, разберем наглядный пример. Допустим, заемщик проживает в Самаре, у него есть семья с двумя детьми, собственные накопления и материнский капитал. Он хочет купить трехкомнатную квартиру для своей семьи на вторичном рынке, и нашел на ЦИАНе вот такой относительно недорогой вариант.

Какие имеем вводные: стоимость квартиры – 7 100 000 рублей. После предварительного осмотра удалось сторговаться, и снизить цену ровно до 7 миллионов рублей. Своих денег у семьи накоплено 2 млн. руб. и плюс есть возможность использовать материнский капитал в размере 693,1 тыс. руб.

Если пролистать описание объявления вниз, то ЦИАН сразу предлагает воспользоваться онлайн-калькулятором, и направить запрос в 8 банков. Нужно только указать первоначальный взноси срок, а среднюю ставку по программам на вторичное жилье система вычислит сама.

Например, если указать первый взнос в 2 693 100 рублей и срок в 30 лет, то мы получим платеж около 40,6 тысяч рублей ежемесячно при учете ставки в 10,6% годовых. Если вы знаете, что в конкретном банке вы можете рассчитывать на 10% ровно, то можно сдвинуть ползунок, и уже получится платеж 38,7 тысяч рублей, что гораздо выгоднее.

Конечно, эти данные являются очень усредненными и не учитывают массу нюансов. Поэтому лучше взять из объявления стоимость недвижимости, и вводить её на ипотечном калькуляторе на сайте нужного банка сразу. Единственное, где это не требуется – на портале ДомКлик, потому что это проект Сбербанка, и там сразу все расчеты наиболее приближены к реальности.

Что нужно учесть при самостоятельном расчете ипотеки

Самое главное, что нужно знать: все ваши расчеты – предварительные. Вне зависимости от того, производили ли вы расчеты самостоятельно в Excel, воспользовались ли калькулятором или онлайн-расчетами, все полученные данные будут лишь примерными. Их можно использовать только в качестве ориентира, но не окончательного варианта, который будет потом прописан в договоре.

Даже при использовании ипотечного калькулятора на сайте нужного вам банка, вы увидите приписку «все расчеты являются предварительными». Заемщиков эта надпись сразу предупреждает о том, что конечный результат может быть другим.

Почему цифры могут меняться:

- Самое важное – окончательные тарифы устанавливает банк, а точнее, специальная автоматизированная система расчета. Она учитывает несколько десятков факторов, прежде чем выдать решение о том, выдать этому конкретному человеку ипотеку или отказать, и если выдать, то сколько и под какую процентную ставку. На сайтах банков иногда указана «вилка ставок», и окончательное значение вы узнаете только после проверки вашей анкеты (правда, по ипотеке это редкость).

- Всегда есть дополнительные расходы. По ипотеке есть множество комиссий и дополнительных услуг, за которые нужно платить отдельно. И если эти расходы крупные, то целесообразно их включить в сумму ипотеки, и тогда расчеты автоматически изменятся в большую сторону. Например, если включить в сумму кредита стоимость страхового полиса.

- Нельзя предусмотреть всего сразу. Некоторые могут посчитать себе ипотеку по льготной программе, и даже получить предварительное одобрение, а потом узнать, что они сами или выбранное ими жилье не подходит под условие льготы. И что им можно получить ипотеку только на стандартных условиях программы с совершенно другими тарифами. И изменение ставки даже на 1-2% также кардинально поменяет картину.

Это не означает, что не нужно применять самостоятельные расчеты, вовсе нет. Полученная информация от обращения в банк или онлайн-калькулятора даст вам примерные данные, на которые можно опираться при семейном решении вопроса: по силам вам этот кредит или нет, «потяните» вы ипотеку на это жилье или стоит подобрать другое.

Иногда бывает так, что именно «поигравшись» с ползунками на ипотечном калькуляторе, заемщик понимает, что ему нужно выбрать другие параметры ипотеки. Например, запросить не 10 лет срока, а 30 лет. В этом случае нагрузка будет ниже, а вероятность одобрения заявки выше.

При этом никто не отменяет возможность досрочного погашения, если будет возможность погасить быстрее, вы сэкономите на переплате. А если нет – просто будете вносить комфортные для себя платежи без риска допущения просрочки.

Ипотечный калькулятор

Вы можете сохранять ваши расчеты и они будут отображаться здесь.

Для сохранения расчета воспользуйтесь кнопкой под формой калькулятора.

Расчет ипотеки онлайн

При намерении купить квартиру или любую другую недвижимость в кредит, было бы нелишним заранее рассчитать ежемесячный платеж ипотеки. Зная возможную сумму ежемесячных платежей, потенциальный заемщик с легкостью сможет сам рассчитать максимальный размер ипотеки, переплату и срок кредитования.

Для точного расчета платежей ипотеки очень удобно использовать специальную программу, доступную каждому, – ипотечный калькулятор. Эта программа, которая содержит набор математических формул, используется для вычисления всех значимых показателей кредита. Важнейшей функцией программы является расчет ипотеки онлайн. С помощью калькулятора заемщик без труда сможет рассчитать все ключевые условия ипотеки: платежи, сумму ипотеки, переплату, сроки и другие.

Для того, чтобы результат расчета ипотеки, совершаемого на калькуляторе, получился точным, обязательно нужно учитывать такие параметры как процентная кредитная ставка, различные платы и комиссии, которые могут иметь место, а также доступная для заемщика сумма первоначального взноса. Поэтому не лишним будет уточнить в банке информацию по поводу размера процентной ставке и комиссиях по выбранной кредитной программе.

Калькулятор ипотеки без труда можно найти в Интернете. Сегодня большинство банков размещают подобную программу на своих официальных сайтах. Эти сервисы на сайтах банков помогают рассчитать ипотеку и актуальные для каждого конкретного заемщика условия кредита – индивидуальную процентную ставку, выплаты и др. В таких сервисах, обычно, уже учтены категория заемщика, тип покупаемого жилья, возможность подключения программы страхования или же отказаться от нее, подходящую кредитную программу.

Существуют онлайн-калькуляторы, рассчитывающие размер ипотеки, размещенные не только на сайтах банков, но и на других интернет-порталах, специализирующихся на таких услугах. Такие калькуляторы также без проблем рассчитают условия кредита по параметрам, заданным пользователем. Онлайн-калькуляторы дают заемщикам прекрасную возможность не посещая банк лично предварительно рассчитать все интересующие их параметры.

Однако, не стоит забывать, что результат расчета, полученного на сервисах, которые расположены на сторонних сайтах, не будет окончательным. Для получения профессиональной консультации и точного расчета ипотеки на недвижимость можно обратиться к менеджеру непосредственно в банке. Ипотечный калькулятор – удобный сервис, дающий возможность для тех, кто планирует приобрести жилье в кредит, предварительно оценить свои возможности чтобы понять степень долговременной кредитной нагрузки.

Процентная ставка

Процентная ставка — очень важный параметр при рассчете ипотеки. Измеряется в процентах годовых. Этот параметр показывает сколько процентов начисляется на ваш долг в год. Для наглядности возьмем конкретное значение процентной ставки — 12%. Это значит, что в год к вашему долгу прибавляется ещё 12% от суммы долга, НО: при ипотечном кредитовании банк начисляет вам проценты не раз в год, а ежедневно на оставшуюся сумму долга. Не трудно посчитать сколько процентов начисляется каждый день: 12% / 12 месяцев / 30 дней = 0.033%.

Если вы уже воспользовались нашим ипотечным калькулятором и сделали расчет, вы, наверное заметили, что ежемесячный платеж состоит из двух частей: основной долг и проценты. Поскольку с каждым месяцем ваш долг уменьшается, то и процентов начисляется меньше. Именно поэтому первая часть платежа (основной долг) растет, а вторая (проценты) уменьшается, а общий размер платежа остается неизменным на протяжении все срока.

Разные банки предлагают разные процентные ставки, они зависят от различных условий, например, от размера первоначального взноса, от типа приобретаемого жилья и т.п. Очевидно, что нужно искать вариант с наименьшей ставкой, ведь даже разница в пол процента отразиться на сумме ежемесячного платежа и на общей переплате по кредиту:

| Сумма кредита (руб.) | 2 000 000 | 2 000 000 | 2 000 000 |

| Срок кредита | 10 лет | 10 лет | 10 лет |

| Процентная ставка | 12% | 12,5% | 13% |

| Ежемесячный платеж (руб.) | 28 694 | 29 275 | 29 862 |

| Переплата по кредиту (руб.) | 1 443 303 | 1 513 028 | 1 583 458 |

Таблица 1. Демонстрация влияния процентной ставки на параметры кредита.

Фиксированная и плавающая процентная ставка

Фиксированная процентная ставка — это ставка по кредиту, которая устанавливается на весь срок кредита. Она прописана в кредитном договоре и не может быть изменена.

Плавающая процентная ставка — это ставка по кредиту, которая не является постоянной величиной, а рассчитывается по формуле, которая определена в договоре. Размер ставки состоит из двух частей: Первая составляющая — плавающая, привязана к какому либо рыночному индикатору (например Mosprime3m или ставка рефинансирования ЦБ) и изменяется с периодичностью, определенной в кредитном договоре (например, ежемесячно, ежеквартально или раз в полгода). Вторая составляющая, фиксированная — это процент, который берет себе банк. Эта часть остается всегда постоянной.

Как правильно рассчитать стоимость ипотеки

Ипотечный кредит в новостройках – один из самых популярных банковских продуктов. В 2017 г. было выдано более 150 тыс. жилищных займов на общую сумму 290 млрд руб. Но, прежде чем обратиться в банк и подписать договор, стоит взвесить все плюсы и минусы такого решения, а также узнать стоимость ипотеки. Полную сумму кредита сможет назвать только менеджер организации. В материале Выберу.ру мы разберем подробно, из чего складывается стоимость и как самостоятельно рассчитать ипотеку.

Что входит в стоимость займа

Ипотечный займ – это вид кредита на покупку недвижимости, который выдается под залог. В зависимости от условий организации в качестве залога может выступать приобретаемая квартира или уже находящаяся в собственности.

Основные параметры, которые влияют на размер ипотеки:

- процентная ставка;

- размер первоначального взноса;

- стоимость приобретаемого жилья;

- величина кредита;

- срок займа;

- вид ежемесячных платежей (аннуитетные или дифференцированные);

- дополнительные расходы: страховка, комиссия, услуги нотариуса и юриста, оценка стоимости жилья.

В зависимости от суммы параметров складывается стоимость ипотеки. Переплата за жилищный кредит зависит не только от процентной ставки и размера займа. Даже вид платежа влияет на итоговую сумму.

Процентная ставка

Ставка – это один из параметров, которые позволяют рассчитать ежемесячный платеж. Эта величина отображает размер выплаты по заемным денежным средствам. Заявитель обращает внимание в первую очередь на это значение.

На величину вашей процентной ставки может повлиять способ подтверждения дохода. Обычно банки снижают ставку для клиентов, которые предоставляют справку по форме 2-НДФЛ. Многие организации-кредиторы позволяют подтвердить доход справкой от работодателя или по форме банка, но в этом случае ставка может быть выше.

На ставку влияют и другие факторы: ключевая ставка Центробанка РФ, условия договора, специальные программы, размер первоначального взноса, срок и сумма жилищного кредита. Сегодня ключевая ставка ЦБ – 7,25%, а средняя ставка по ипотеке в России – порядка 9−10%.

Срок займа

Банки России предлагают жилищные займы на максимальный срок до 30 лет, но некоторые кредитные организации позволяют заключить договор на 50 лет. Средний срок, на который россияне берут ипотеку, равняется 15 годам.

Сумма ипотечных средств

В зависимости от максимальной суммы кредита высчитывается и первоначальный взнос. Вместе с процентной ставкой эти параметры влияют на размер ежемесячного платежа. Большинство организаций выдает максимум 30 млн руб., но некоторые крупные игроки рынка или ипотечные банки предлагают клиентам займы до 99 млн руб. Однако банк покрывает до 80−85% от стоимости жилья, соответственно, клиенту придется выплатить порядка 15−20% первоначального взноса. Но среди ипотечных программ есть предложения для молодых семей или семей с детьми. В этом случае первоначальный взнос может составлять и 5%.

При первоначальном взносе от 50% сокращается срок кредитования и снижается размер ежемесячных выплат. К таким клиентам кредиторы настроены более лояльно и даже могут не запрашивать справку о доходах.

Ежемесячный платеж и его размер

Кредитные платежи делятся на аннуитетные и дифференцированные. Первый вид – это ежемесячные выплаты на фиксированную сумму. При втором виде сумма выплат уменьшается с каждым месяцем, максимальная финансовая нагрузка приходится на первые платежи. Однако переплата по займу будет гораздо выше при первом виде платежей.

Расчет аннуитетного платежа ведется следующим образом: выплата не должна превышать половины ежемесячного семейного дохода. Из суммы заработка семьи вычитается прожиточный минимум на заемщика или созаемщиков в регионе займа, а при наличии в семье детей – один детский прожиточный минимум на каждого ребенка. При расчете платежа также учитывается 1/12 процентной ставки в сотых долях.

Рассчитать платеж по ипотеке в форме дифференцированного может менеджер банка. Первоначальную сумму кредита делят на срок в месяцах, получая таким образом базовый размер платежа. К нему каждый месяц прибавляются проценты: для их расчета остаток базового долга умножают на ставку в процентах и делят на 12.

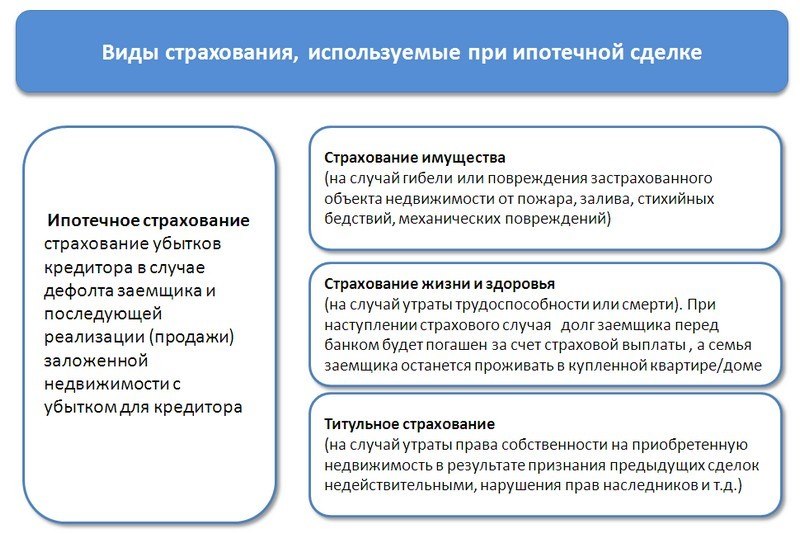

Страховой договор

Чтобы нивелировать риски, связанные с выдачей крупной суммы денег, банки предлагают клиентам оформить договор страхования жизни и здоровья. Ипотечный кредит заключается на продолжительный срок, некоторые заемщики подписывают договор на 25 и 30 лет. В связи с этим понятно желание кредитора подстраховать себя. Однако клиенту следует учесть, что страхование жизни и здоровья, финансовых рисков, трудоспособности и невозможности выплаты по займу – это дополнительные виды страхования. Право на выбор – оформлять такой документ или нет – остается за вами.

По закону, при получении ипотеки, обязательным является только страхование приобретаемой недвижимости.

Дополнительные расходы

Прежде, чем рассчитать сумму ипотеки, стоит учесть не только размер кредита, его срок, ставку и вид платежа. Ознакомьтесь с договором и спросите у менеджера банка, что входит в размер процентной ставки и какие существуют дополнительные комиссии.

Как и платежи, комиссии могут быть разных видов. В практике ипотечных займов встречаются единовременные и ежемесячные комиссии.

Единовременная комиссия взимается за рассмотрение заявки, за выдачу и за получение средств. Первый вид распространен в небольших кредитных фирмах, крупные банки отказались от ее использования. Второй вид встречается чаще и составляет от 1 до 1,5% от суммы займа. Третий вид комиссий действует при выдаче кредита наличными в кассе организации. Обычно банки проводят безналичные расчеты, но если требуется оплата налом, то услуга может стоить около 0,5 – 1,5% от суммы средств.

В дополнительные траты может входить аренда сейфовой ячейки, которая обойдется в 3 – 11 тыс. руб. Эта услуга пригодится опять же при расчете наличными средствами. Внесение правок в договор тоже является платным и может стоить до 10 тыс. руб. Небольшую комиссию с вас возьмут за выдачу справки о наличии ипотеки.

К прочим расходам можно отнести оценку стоимости жилья, которую проводит банк или риелтор. Эта услуга необходима, чтобы узнать сумму займа. Кроме того, клиенту может потребоваться проверка жилого объекта, чтобы рассчитать ипотеку в новостройке или на этапе строительства жилья. Учтите стоимость нотариальных услуг, без которых невозможно заверить договор купли-продажи, например, при получении согласия супругов на выдачу жилищного кредита. К еще одному пункту расходов относится регистрация права собственности на недвижимость у юриста. Если вы не рискуете оформлять документы самостоятельно, тогда лучше обратиться в юридическую компанию.

На что обращает внимание банк

При расчете ипотеки, менеджер может запросить с вас дополнительные документы в зависимости от вашей кредитной истории или опыта работы. Среди нефинансовых факторов на решение о выдаче ипотеки может влиять:

- отсутствие гражданства РФ или постоянной регистрации в регионе обращения;

- короткий трудовой стаж: менее полугода в одной компании или общий трудовой стаж менее одного года;

- работа в государственной организации или известной частной фирме может сыграть в вашу пользу;

- высокий уровень официального дохода представит вас в глазах банка как надежного плательщика.

Обычно организации придают небольшое значение полу и возрасту клиента. Возрастные границы для получения положительного решения – от 21 года и до пенсионного возраста. Многие фирмы идут навстречу молодым семьям или многодетным семьям, предлагая специальные программы для этих категорий граждан.

Все об ипотеке: что это, как выгоднее брать и что для этого нужно

В этой статье разберемся с ипотекой – что это за кредит, в чем его плюсы и минусы, а также каковы требования и порядок действий при оформлении.

Нет человека, который не слышал бы о покупке квартиры в кредит. Если вы задумались, где взять ипотеку, то мы расскажем все детали. Читайте статью, если сомневаетесь – брать или не брать. Разберемся вместе, что такое ипотека, как ее оформить выгодно и без ошибок.

Что такое ипотека

В буквальном смысле это — залог недвижимости: заемщик берет у банка деньги под процент и передает в залог свою недвижимость как гарантию того, что вернет заемные деньги.

Но «в народе» ипотекой принято называть заем на покупку жилья. В таком случае банк берет в залог ту недвижимость, на покупку которой взяты деньги у банка. Поскольку это самый популярный вид ипотечного кредита – с ним и будем разбираться.

Если вы до сих пор на распутье, то подумайте о господдержке. Может быть, вы подходите под одну из программ? Приобретать жилплощадь с финансовой поддержкой государства – это надежно и стабильно.

Кто может взять ипотеку

Общие требования к заемщику во всех банках:

- гражданин России старше 21 года и не достигший пенсионного возраста;

- трудовой стаж от 3 до 12 месяцев;

- стабильный доход;

- положительная кредитная история.

Кредитные организации могут уточнять и дополнять «портрет» заемщика, поэтому перед подачей заявки уточняйте, какие требования предъявляет банк, который вы выбрали.

Какую недвижимость можно взять в ипотеку

Требования к жилплощади, т.е. к предмету залога, у банков также могут немного отличаться, но чаще всего недвижимость должна быть:

- жилой, в хорошем состоянии (не ветхая, не под снос и не на этапе расселения) и на территории России;

- с узаконенной перепланировкой (если она была);

- без обременений (т.е. не в залоге у другого банка, не под арестом);

- с межеванием (т.е. в документах должны быть четко определены границы участка), если вы покупаете землю (с домом или без).

И проверьте, нет ли рисков потерять право собственности (например, если сделку признают недействительной).

Какие документы необходимы

Обязательные документы, которые подаются вместе с заявкой на оформление займа:

- паспорт;

- трудовая книжка или трудовой договор (заверенная копия),

- документы, подтверждающие основной и дополнительный доход: справка 2-НДФЛ, налоговая декларация, выписка с зарплатного счёта и др.,

- свидетельство государственного пенсионного страхования.

По объекту недвижимости (если он уже выбран) нужно предоставить:

- документы, устанавливающие право на объект недвижимости,

- схему жилого помещения,

- характеристику жилой площади,

- отчёт о стоимости помещения,

- паспорт продавца недвижимости,

- выписку из Единого государственного реестра прав об отсутствии арестов и запрещений;

- нотариально заверенное согласие супруга продавца на заключение договора купли-продажи – при необходимости.

Приложите к пакету, если у вас есть:

- документы об образовании (диплом, аттестат, сертификат),

- водительское удостоверение,

- свидетельство о браке или его расторжении,

- брачный контракт,

- свидетельство о рождении детей,

- военный билет,

- документы, подтверждающие дополнительный доход (например, выписку с депозитного счета).

Если этих документов будет недостаточно для принятия решения, банк запросит дополнительные. Например, документы на недвижимость или другое дорогостоящее имущество, выписки со счетов и пр.

Чем больше подтверждений платежеспособности предоставите – тем больше вероятность получить сниженную ставку.

На какую сумму кредита можно рассчитывать

Точно рассчитать сумму, которую одобрит банк, не получится. Примерный расчет делается на ипотечном калькуляторе. Например, таком.

При расчете обратите внимание на размер ежемесячного платежа. Если он не превышает 40% вашего дохода, то заявку, скорее всего, одобрят при других благоприятных факторах.

К ним относится отсутствие финансовых обязательств (алименты, штрафы, долги перед налоговой) или судимости, наличие созаемщиков или поручителей (если платеж превысит 40% дохода).

На какой срок выгоднее брать ипотеку

Примерный срок можно подобрать самостоятельно, исходя из дохода и возраста. На ипотечном калькуляторе меняйте срок, пока ежемесячный платеж не составит комфортную сумму.

Но при этом обратите внимание, что ипотечный заем выплачивается до достижения пенсионного возраста. Поэтому если вам, например, 50 лет, то ипотеку на 30 лет оформить уже не получится.

Нужен ли первоначальный взнос

Однозначно – нужен. В большинстве банков в России оформление ипотеки возможно при первоначальном взносе не менее 10%. А что делать, если его нет?

Лучший способ (хоть и не самый легкий) – накопить. Чтобы сделать это быстрее, используйте нашу карту «Халва» – мы выплачиваем по ней до 10% на остаток ваших денег на карте. Все условия – здесь.

Сразу скажем, лучше не брать дорогой потребительский кредит в качестве первоначального взноса. Потому что это приведет к увеличению долговой нагрузки, и тогда может быть отказано в ипотеке.

В банках есть программы, которые помогут решить вопрос с первоначальным взносом.

- Если у вас уже есть недвижимость (без обременений), можно оформить ее в залог и получить заем по сниженной ставке. Благодаря залогу этот заем будет дешевле, чем потребительский без залога. Этот заем и станет первоначальным взносом.

- Если у вас есть право на льготы или субсидии (например, материнский капитал или субсидия для военных) – воспользуйтесь специальными ипотечными программами.

Процентная ставка

Для большинства заемщиков главным критерием выбора ипотечной программы будет процентная ставка. Расскажем о типовых условиях, которые могут повлиять на ее размер.

Больше первоначальный взнос (обычно 30% и больше) – меньше ставка. Для банка размер первоначального взноса – это определенная характеристика финансовой дисциплины и платежеспособности заемщика. Поэтому для благонадежных клиентов банки часто снижают ставку.

Аналогичная ситуация со сроком кредитования. Банк может снизить ставку, если клиент берет заем на малый срок, т.к. в этом случае меньше риск, что у заемщика изменится финансовая ситуация и он не сможет выплатить долг.

Большинство банков снижает ставку клиентам-зарплатникам. Но здесь важно участие в зарплатном проекте компании, в которой работает клиент – потенциальный заемщик. Если он обратится к работодателю с заявлением о перечислении зарплаты на карту банка, в котором планирует оформить ипотеку, – он все равно не будет считаться зарплатником, соответственно, скидки не получит.

Также банки могут предоставлять льготы для разных категорий заемщиков – молодым семьям, военным и др. Это не государственные льготные программы, а скидки по программе кредитования. Поэтому при выборе ипотечной программы уточняйте, на каких условиях банк может снизить ставку.

Порядок действий: поиск жилья и подача заявки

План действий будет такой:

- Сначала выбираем банк (а лучше несколько, чтобы сравнить одобренные условия) и подаем заявку. Пример заявки можно посмотреть здесь.

Одобрение банка не значит, что вы обязаны оформить этот заем!

- После одобрения заявки находим квартиру, которая подходит и под наши требования, и под требования банка (по стоимости в том числе).

- Если банк одобрил объект недвижимости – заключаем кредитный договор.

- Заключаем договор купли-продажи жилья. Еще банк может запросить нотариальное удостоверение сделки как дополнительную гарантию.

- После оформления договора купли-продажи регистрируем право собственности. Скорее всего, банк возьмет на хранение документ в качестве гарантии возврата средств.

- Оформляем страховку – это обязательное условие покупки недвижимости в ипотеку. Оно дает банку гарантию, что деньги вернутся обратно даже в случае порчи недвижимости. Банк может запросить страхование жизни и здоровья заемщика и созаемщика как дополнительную гарантию.

Плюсы и минусы ипотеки

Безусловно, у ипотеки есть минусы:

- Срок кредитования 15-30 лет, на протяжении которых нужно ежемесячно вносить крупные платежи. Для этого нужна серьезная финансовая дисциплина. Возможно, придется экономить, чтобы быстрее погасить долг.

- Большая итоговая переплата из-за длительного срока: за 30 лет может набежать внушительная сумма.

- Риск потерять жилье. Заемщик улучшает условия жизни, когда у него есть стабильный доход. Однако если источник дохода пропадает, то банк может изъять квартиру в судебном порядке в счет погашения долга.

Но есть и свои преимущества:

- Рациональное вложение денег. Просторную квартиру в районе с развитой инфраструктурой всегда можно продать за большие деньги даже через 5-10-15 лет после покупки. А если квартира куплена у застройщика на этапе «котлована», то при продаже вернется если не вся, то хотя бы часть переплаты.

- Снижение стоимости квартиры за счет льготных условий, материнского капитала или налогового вычета, которые предусмотрены для разных категорий граждан при покупке недвижимости в кредит.

- Улучшение жилищных условий. Можно, конечно, копить на квартиру, но это долго. Пока копится нужная сумма – стоимость квартиры увеличивается, деньги обесцениваются. А с ипотекой можно купить квартиру мечты за 1-3 месяца!

В Совкомбанке квартиры на первичном и вторичном рынке для семей с детьми доступны под 3,88% с господдержкой.

Формулы для самостоятельного расчета ипотеки

Ипотека — один из способов решить «квартирный вопрос» и купить собственную недвижимость. Основной принцип ипотечного кредитования в том, что вы берете деньги в долг у банка под залог приобретаемой недвижимости, а затем постепенно возвращаете их с процентами. Как узнать, какую именно сумму нужно будет каждый месяц платить банку и какой будет итоговая переплата по процентам? Разбираемся, как самостоятельно рассчитать ориентировочную сумму ежемесячных платежей до оформления ипотеки.

Виды ипотечных платежей

Ежемесячный платеж по ипотеке состоит из двух частей: части основного долга и процентов, начисленных банком за пользование кредитом. Основной долг — это вся сумма, которую клиент занял у банка для покупки недвижимости. Она разделена на период действия ипотеки и возвращается частями. Начисленные проценты — плата банку за возможность пользоваться его деньгами.

Выплачивать долг и проценты можно разными способами:

- сначала платить проценты, а погашение основного долга оставить на более поздний срок — такой платеж называется аннуитетным;

- сначала выплачивать основной долг, а ближе к концу договора — начисленные на его остаток проценты — это дифференцированный вид платежа.

Сейчас банки редко применяют дифференцированный платеж, сделав выбор в пользу аннуитетных платежей по ипотеке. Это удобно для клиента и банка. Тело кредита уменьшается медленнее, сумма начисляемых процентов выше. Но проценты начисляются только на остаток долга и их сумма уменьшается, если вы гасите кредит досрочно, поскольку при досрочном гашении вся сумма направляется на погашение основного долга. Так как многие заемщики используют материнский капитал, военную ипотеку, меняют квартиру, закрывая часть ипотеки деньгами от продажи предыдущей недвижимости, они получают возможность экономии на процентах.

Еще один плюс аннуитетного платежа — его размер фиксирован и не меняется на протяжении всего срока кредитования. Если клиент погасит часть долга по ипотеке досрочно, график платежей и сумма ежемесячного платежа при этом пересчитываются. При дифференцированном графике платежей принцип начисления процентов такой же: на остаток основного долга, а вот размеры платежей каждый месяц разные: в первой половине срока погашения разница с аннуитетом для такой же суммы общего долга может доходить до 45–50% в зависимости от ставки и срока кредитования. Банк рассчитывает ипотеку с учетом дохода клиента: ежемесячный платеж должен составлять не более 40–60% от дохода клиента. Если сумма больше — размер выдаваемого кредита снижают. Поэтому с применением дифференцированного способа погашения ипотеки люди с невысокими доходами могут рассчитывать на меньший объем кредитования, чем получили бы при аннуитетном графике.

Как рассчитать ипотечный кредит

Ипотека рассчитывается при помощи стандартных формул, в которые нужно подставить актуальные для вас данные. Выполнять вычисления удобнее всего в таблице Excel или в специальных калькуляторах — о них чуть ниже.

Одна из базовых формул расчета ипотеки выглядит так:

- Х — это ежемесячный взнос по ипотеке, который мы пытаемся рассчитать.

- S — это общая сумма кредита.

- P обозначает месячную ставку по кредиту (это годовая процентная ставка, разделенная на 12).

- M — это срок кредитования в месяцах.

Такая формула подходит чтобы узнать сумму ежемесячных аннуитетных платежей.

Для расчета дифференцированных платежей формула в упрощенном виде будет выглядеть немного иначе:

Однако такое уравнение правильно рассчитает только самый первый взнос, тогда как для последующих расчетов придется использовать более сложные формулы, учитывающие, что общая сумма основного долга по ипотеке, а значит, и начисленные на нее проценты, уменьшается с каждым месяцем. Чтобы не запутаться в вычислениях, проще будет воспользоваться ипотечным калькулятором — например, на сайте Райффайзенбанка.

Использование ипотечного калькулятора

Ипотечный калькулятор — это удобный способ рассчитать приблизительную величину ежемесячного платежа по ипотеке без необходимости производить сложные математические вычисления. Для расчетов калькулятор использует все те же стандартные формулы, просто в более удобном для восприятия виде.

Для вычисления примерной суммы ежемесячного взноса необходимо указать в калькуляторе следующую информацию:

Калькулятор ипотеки онлайн: как рассчитать ежемесячный платеж по кредиту для покупки недвижимости

С помощью ипотечного калькулятора заемщик может заранее просчитать размер ежемесячного платежа и сумму, которую ему нужно будет вернуть банку в случае одобрения ипотеки.

Рассказываем, как работает калькулятор ипотечного кредита, какие параметры нужно в нем указать и что может влиять на сумму, которую нужно будет заплатить банку.

С помощью ипотечного калькулятора можно узнать сумму ежемесячного платежа. Фото: dom82.net

Зачем нужен ипотечный калькулятор

Калькулятор ипотеки помогает рассчитать сумму ежемесячного платежа с учетом основных параметров кредитования.

Онлайн-калькуляторы бывают разными:

- общие калькуляторы. Они определяют условия погашения с учетом обобщенных условий банков, действующих в настоящее время. Расчетные данные, полученные при их использовании, будут приблизительными;

- калькуляторы, размещенные на сайте финансовой организации, куда заемщик будет обращаться для получения кредита. По ним можно более точно узнать процент по кредиту и рассчитать сумму ежемесячного платежа.

Процентная ставка по ипотеке

Это важный параметр расчета ипотеки. Он показывает, сколько процентов в год заемщик будет платить за использование средств банка. Процентную ставку нельзя выбрать — она зависит от условий банка, суммы кредита, величины первоначального взноса, типа приобретаемого объекта, участия заемщика в государственных программах и других факторов.

Если ставка установлена фиксированная, она не изменяется на протяжении всего периода погашения кредита. Плавающую ставку рассчитывают по формуле, указанной в договоре. Обычно при расчете берут за основу постоянную ставку банка и другую величину – рыночный индикатор, который может изменяться.

Аннуитетный и дифференцированный платеж

При погашении ипотеки применяют такие платежи:

- аннуитетный — его используют в большинстве случаев. Величина ежемесячного платежа в течение всего периода погашения будет одинаковой;

- дифференцированный. Ежемесячные платежи по кредиту отличаются. В самом начале погашения они максимальные и постепенно уменьшаются до момента его полной выплаты.

Как пользоваться калькулятором ипотечного кредита — что нужно сделать для расчета

Пользоваться калькулятором легко — достаточно выбрать необходимые параметры из условий, которые предлагает программа.

Указать цель кредита

Заявитель указывает, на что он намерен потратить средства банка в случае одобрения кредита. Это может быть:

- покупка жилья на вторичном рынке;

- приобретение новостройки;

- покупка жилья по договору долевого участия;

- приобретение земельного участка с домом или без него.

Пользователю могут быть доступны и другие опции, например, рефинансирование. Это получение одного ипотечного кредита для погашения другого. Рефинансирование проводится путем оформления ссуды в том же банке, где взят первоначальный кредит, или в другом. Чаще всего рефинансирование используют, когда есть программы, которые позволяют снизить процент по кредиту или погасить его на более выгодных для заемщика условиях.

Кроме основных условий при выборе цели кредитования в калькуляторе можно указать и особый вид ипотечного кредитования. Это может быть дальневосточная ипотека, сельская ипотека, военная ипотека.

Указать стоимость недвижимости

Не обязательно перед тем, как пользоваться калькулятором, искать объект, который будет приобретаться за кредитные средства, узнавать его точную стоимость. Достаточно указать приблизительную сумму, которую заявитель хочет потратить на покупку жилья.

Определить сумму первоначального взноса

Нужно указать сумму, которую заемщик готов заплатить в качестве первоначального взноса. От того, сколько будет внесено средств, зависит размер суммы, которую нужно будет взять в банке. Еще банк может устанавливать пороговое значение первоначального взноса, при котором ставка по кредиту будет меньше. Например, она может уменьшаться на 0,5% при условии, что заемщик готов сразу погасить от 20% и более стоимости объекта недвижимости.

Если есть намерение использовать в качестве первоначального взноса материнский капитал, его сумму не нужно указывать как первоначальный взнос. Изначально кредит будет рассчитан без учета материнского капитала. Только после того, как средства будут перечислены в банк, условия кредитования будут изменены.

Указать срок ипотеки

Срок ипотеки влияет на сумму ежемесячного платежа — чем больше период погашения кредита, тем меньше будет ежемесячный платеж. Но чем дольше будет возвращаться кредит, тем больше придется заплатить банку за использование его средств — выбирая более длительный срок кредитования, заемщик в итоге переплачивает больше. В сети есть специальные калькуляторы переплаты по ипотеке. По ним можно определить сумму переплаты при разных условиях и выбрать выгодный вариант.

При более длинном сроке погашения кредита будет меньше сумма ежемесячного платежа. Фото: vbr.ru

В указании срока выплаты ссуды есть важный момент: банк не обязательно одобрит кредит на такой период. Это может быть связано с небольшим доходом заемщика и невозможностью перечислять определенную сумму в месяц. То, какая часть дохода должна уходить на погашение кредита, заемщик может определить самостоятельно, но в большинстве случаев одобряют такой срок, при котором ежемесячная сумма платежей не будет превышать 40-60% от его дохода.

Что влияет на процентную ставку и решение банка по заявке покупателя недвижимости

Когда заявитель обращается в финансовую организацию для расчета ипотеки и оформления кредита, сумма ежемесячного платежа, процентная ставка и другие условия кредитования могут изменяться под влиянием нескольких факторов.

Кредитный рейтинг

Кредитный рейтинг — это показатель, выражаемый в баллах, который характеризует клиента банковской организации как надежного заемщика. Оценка надежности формируется на основании информации, которая содержится в его кредитной истории. Чем будет выше балл, тем более надежным считается заемщик. На величину рейтинга могут влиять такие факторы:

- Возраст кредитной истории заемщика — чем он выше, тем лучше. Например, если заемщик начал брать кредиты меньше года назад, у него будет меньше баллов, чем у того, кто уже 10 лет оформляет ссуды. Если человек никогда не оформлял займов, у него будет мало баллов, потому что банк не может оценить его надежность.

- Количество запросов на проверку кредитной истории. Это может свидетельствовать о количестве обращений заемщика в другие организации для получения кредитов. При большом количестве запросов за короткий промежуток времени рейтинг может снижаться.

- Присутствие просрочек по кредиту. Учитывается количество просрочек, их частота, длительность. Снижать рейтинг могут даже небольшие просрочки — на 1 или 2 дня.

- Долговая нагрузка. Она характеризует количество кредитов, которое в настоящий момент времени открыто у заемщика. Чем больше оформлено займов, тем меньше у заемщика будет рейтинг.

Кредитный потенциал

Кредитный потенциал — это максимальный ежемесячный платеж, который заемщик способен погашать. При расчете потенциала учитывают не только будущий кредит, который клиент банка собирается взять. Он определяется с учетом всей кредитной нагрузки, которая в данный момент лежит на заемщике.

Некоторые банковские организации предоставляют услугу по определению кредитного потенциала. При расчете такого показателя во внимание будут приниматься доход заявителя, его супруга или супруги, текущая кредитная нагрузка на семью. Кроме общего показателя при расчете банк может сразу дать предложение потребительских кредитов, ипотеки, автокредита и других видов займов с условиями погашения.

Где заемщик получает зарплату

Если заявитель получает заработную плату в банке, где оформляется кредит, он может рассчитывать на меньший процент по ипотеке. Например некоторые финансовые организации готовы одобрить ипотеку со ставкой на 0,3% ниже для зарплатных клиентов.

Где будет приобретаться объект недвижимости

При покупке дома или квартиры из базы банка или у агентства недвижимости, которое выступает партнером банковской организации, процентная ставка может снижаться. Это может быть разница в 0,3-0,7% от ставки при покупке объекта, выбранного самостоятельно. Скидку можно получить, приобретая квартиру в новостройке или заключая договор долевого участия в строительстве с застройщиком, который тоже выступает партнером банка.

Какая страховка будет оформлена на недвижимость

При оформлении ипотеки заемщик обязательно страхует недвижимость. Такая страховка покрывает риск причинения ущерба залоговому имуществу. Если он будет полностью разрушен или ему будет причинен ущерб, снижающий стоимость, страховая компания выплатит деньги. Это может быть в случае пожара, затопления.

Кроме обязательного страхования есть и добровольное. Например, это страхование титула, когда предусматривается риск появления третьих лиц, претендующих на право собственности объекта. Или страхование жизни и здоровья заемщика. Если заемщик оформляет дополнительную страховку, он может рассчитывать на снижение процентной ставки. Какой будет ставка в случае использования добровольного страхования, зависит от условий банка.

Добровольное страхование позволяет снизить процент по ипотечному кредиту. Фото: creditni.com

Налоговый вычет при оформлении ипотечного кредита

Налоговый вычет — это деньги, которые покупатель квартиры может получить от государства после приобретения жилья. Налоговый вычет доступен гражданам России, которые официально работают, и с дохода которых в бюджет перечисляется налог на доход.

Вернуть можно 13% от потраченной суммы, но есть ограничение — за покупку квартиры выплатят не больше 260 тыс. рублей. Отдельно налоговый вычет положен и за оплату процентов банку при использовании кредитных средств. Максимальная сумма вычета по ипотеке — 390 тыс рублей. Всего один заемщик может получить 650 тыс рублей. Если жилье покупают муж и жена, каждый из них может использовать право получения налогового вычета. В таком случае можно вернуть в 2 раза больше — 1,3 млн рублей.

Налоговый вычет не используется в ипотечном калькуляторе, но его стоит учитывать, определяя для себя возможность оформления ипотеки на определенную сумму.

Кто может подать заявку на ипотеку

Заявителем на оформление ипотечного кредита может быть гражданин России, имеющий постоянную регистрацию на территории Российской Федерации. Дополнительные требования к заемщикам такие:

- наличие стабильного дохода;

- определенный общий стаж работы и стаж работы на последнем месте работы;

- соответствие требованиям банка по минимальному возрасту при направлении заявки и максимальному возрасту при погашении ипотечного кредита.

Более точные требования к заемщикам и перечень документов, которые потребуются при получении ипотеки, можно узнать в банке, где будет оформляться кредит.