Ипотека без первоначального взноса: достаточно ли только желания?

В последнее время к нам приходит большое количество обращений от граждан с просьбой прояснить ситуацию с получением ипотеки без первоначального взноса. Зачастую люди, имея скромные финансовые возможности, наталкиваются на указанные предложения от банков, надеясь стать владельцами желанных квадратных метров, но на деле их ожидания разбиваются о скалы реальности. Развеем все существующие мифы о легкодоступности ипотеки, когда в своем активе нет ничего, кроме желания, и разберем немного подробнее.

Оформить ипотеку без первоначального взноса, то есть купить жилье только за кредитные деньги, не вкладывая своих, не получится. В любом случае предполагается наличие капитала в той или иной форме. Все варианты, которые мы перечисляем, не отличаются своей экономической эффективностью, и пользоваться ими нужно крайне осторожно и только при наступлении в вашей жизни действительно каких-то обстоятельств, когда вы вынуждены будете к ним прибегнуть.

Банк – не благотворитель

Для того чтобы кредитная организация согласилась выдать ипотечный заем, клиент должен доказать свою платежеспособность, подтвердив доход и внеся первоначальный взнос из собственных средств. Обычно он составляет 10–20% полной стоимости объекта. Для банка это свидетельство того, что потенциальный заемщик обладает финансовой дисциплиной: смог накопить необходимую сумму, а значит, справится и с ежемесячными платежами.

Кроме того, первоначальный взнос повышает ликвидность ипотечной недвижимости, которая до погашения кредита остается в залоге. Если клиент перестанет платить, банк сможет быстрее продать объект, уменьшив его стоимость на сумму первоначального взноса.

Потребительский кредит в качестве первоначального взноса

Бывает, что заемщик находит очень выгодное ипотечное предложение от банка, но не подпадает под требования – у него нет первоначального взноса. Тогда он ищет деньги: берет в долг у друзей, продает машину или оформляет потребительский кредит.

В теории несомненным плюсом решения оформить потребительский кредит будет являться получение нужной суммы для первоначального взноса, оформление выгодной ипотеки.

Но имейте в виду что, во-первых, это еще один долг, который вам нужно будет возвращать, а во-вторых, его банк обязательно учтет при оценке платежеспособности клиента и будет рассчитывать, потянет ли клиент финансовую нагрузку или нет.

Безусловно, есть банки, которые сами предлагают кредит на первоначальный взнос. Например, некоторые банки предлагают кредит на первоначальный взнос вместе с ипотекой. При этом срок потребительского кредита на покупку вторичного жилья – один год, строящегося – 2–3 года, ипотеку же можно оформить на срок до 25 лет. Однако банк по этой программе берет в залог имеющуюся у вас недвижимость. В сухом остатке получается, что вы должны довольно внушительную сумму денег и имеющееся у вас жилье станет предметом залога в банке. А что произойдет с объектом строительства? Сможет ли застройщик его достроить? Настолько ли стабильный и достаточный уровень вашего дохода, чтобы вы не чувствовали себя сидящим на бочке с порохом?

Ипотека без первоначального взноса считается ипотекой с залогом недвижимости, поскольку в залог заемщик отдает не приобретаемое жилье, а уже имеющееся.

Здесь обязательно имейте в виду, что передаваемое в залог имущество будет иметь залоговую стоимость, что составляет 60–70% от ее реальной рыночной цены. Залоговый объект не может находиться в ветхом или аварийном здании, которое подлежит сносу.

Вообще, сама затея с потребкредитом на первоначальный взнос очень рискованная. Если человек не нашел денег даже на первый взнос, велик риск, что он не справится и с основной финансовой нагрузкой. Уровень дефолта гораздо выше среди тех, кто брал ипотеку без первоначального взноса или взял одновременно и ипотеку, и потребительский кредит на первый взнос.

Использование в качестве первоначального взноса государственных выплат или субсидий

Самый распространенный пример такого подхода – программа федерального материнского (семейного) капитала. По правилам для первоначального взноса или погашения ипотеки маткапитал можно использовать сразу после рождения ребенка, а для покупки жилья без ипотеки или строительства дома – через три года.

Размер этой социальной выплаты в 2022 году составляет от 524 527,90 до 693 144,10 руб. – в зависимости от состава семьи и времени рождения детей. С учетом цен на недвижимость в столицах сумма кажется несерьезной, но в региональном миллионнике, а тем более в небольшом городке или сельском поселении, она достаточна для внесения первоначального взноса в 10–25%

Существенной является и возможность использования маткапитала в различных госпрограммах льготных жилищных займов, ставки по которым ниже, чем у рыночной ипотеки. Например, эти деньги можно направить в качестве первоначального взноса при оформлении льготной ипотеки под 9%, семейной ипотеки под 6%, дальневосточной ипотеки под 2%.

Помните, что жилая недвижимость, купленная или построенная с использованием материнского капитала, обязательно должна быть оформлена в общую долевую собственность обоих супругов и всех детей.

Молодые семьи, нуждающиеся в улучшении жилищных условий, могут претендовать на социальную выплату для покупки недвижимости: ее тоже можно использовать как первоначальный взнос. В таком случае государство вносит за семью часть стоимости квартиры, а остальное она выплачивает сама. Главной сложностью оформления этой субсидии является само попадание в программу. Нужно, чтобы семью признали нуждающейся в улучшении жилищных условий по учетной норме площади имеющейся недвижимости. Ее размер устанавливается для каждого субъекта отдельно.

Завышение стоимости жилья

Существует практика, когда вместо реального внесения первоначального взноса продавец и покупатель формально завышают стоимость жилого объекта.

Например, квартиру продают за 4 млн рублей, но в договоре купли-продажи указывают сумму 5 млн. Продавец пишет расписку, что он принял 1 млн наличными, и получается, что у покупателя есть 20% от цены договора.

При обращении в банк последний видит, что клиент сделал первоначальный взнос в 20%, и теперь для полной оплаты квартиры ему нужно получить 80% суммы. Банк одобряет сделку, выдает ипотеку и переводит продавцу 4 млн рублей. Тот получает сумму, на которую рассчитывал, а покупатель – кредит без вложения собственных средств.

Что на практике?

- Банк может пригласить своих оценщиков, которые откажутся завышать стоимость объекта.

- Сделку могут признать недействительной, и тогда покупатель останется без денег и без квартиры.

- Если сделку отменят, продавец тоже сильно рискует: ему надо будет вернуть указанную в договоре сумму, включая тот самый «виртуальный» миллион.

Нужно понимать, что это незаконно. Все аналитические документы будут выступать доказательствами подобного обмана. И есть большой риск, что банк вас разоблачит. Что будет дальше – вариантов масса: от внесения вас в черный список до возбуждения дела о мошенничестве.

Ипотека без первоначального взноса в наши дни – скорее исключение из правил, на которое могут надеяться далеко не все заемщики. Но и тем, кто имеет такую возможность, мы советуем грамотно рассчитать долговую нагрузку, чтобы взятый кредит не стал неподъемным бременем. Стоит ли брать ипотеку без первоначального взноса или нет – решать вам. Однако перед тем, как окончательно определиться, рассмотрите все возможные варианты, и, может быть, лучше какое-то время подождать и накопить необходимую сумму, грамотно распределив финансовую нагрузку на свою семью, не прибегая к необдуманным крайностям.

Следите за новостями, подписывайтесь на рассылку.

При цитировании данного материала активная ссылка на источник обязательна.

Завышение стоимости квартиры при ипотеке: что это такое, выгода и риски продавца и покупателя

Банковские программы ипотечного кредитования стали оптимальным решением для многих россиян, желающих приобрести квартиру, но не имеющих достаточно средств на покупку. Одно из условий ипотечного займа — внесение определенной суммы в качестве первоначального взноса.

Но даже на первый взнос не каждый нуждающийся в жилье может скопить деньги. Некоторые находят выход, используя схему с завышением стоимости квартиры. Разбираемся, что такое завышение цены ипотечного жилья, какая от этого выгода для заемщика и какие существуют риски для участников сделки.

Завышенная цена квартиры при ипотеке — риск для покупателя и продавца. Фото: dreamstime.com

Для чего банку нужен первоначальный взнос

Первоначальный взнос — сумма в размере определенного процента от стоимости квартиры или дома, которую заемщик должен выплатить банку при оформлении ипотечного кредита.

Этот платеж, обычно в достаточно крупном размере, говорит кредитору о способности заемщика своевременно выплачивать кредит. Таким образом вы повышаете свои шансы на одобрение кредита.

Завышение стоимости квартиры при ипотеке

Ипотека с завышением стоимости квартиры привлекает заемщиков, не имеющих возможности оплатить предварительный взнос. Схема с завышением цены позволяет оформить кредит на более выгодных условиях.

Суть ипотеки с завышением: покупатель договаривается с продавцом об увеличении стоимости квартиры по договору купли-продажи. Сумму завышают на размер первоначального взноса по ипотеке. Разницу заемщик использует в собственных целях, обычно вносит в банк первый платеж по кредиту.

После регистрации сделки банк выплачивает продавцу оставшуюся часть суммы, то есть реальную стоимость квартиры. Это схема незаконна и связана с определенными рисками покупателя и продавца.

Зачем завышают стоимость недвижимости при ипотеке

Ипотека с завышением привлекает заемщика по разным причинам. Основной мотив — нет денег на первоначальный взнос. А кто-то хочет использовать разницу между фиктивной и реальной стоимостью жилья в иных целях.

Другие причины для завышения цены:

Разница между реальной и фактической стоимостью тратится на первый взнос. Фото: primeni.ru

Какую стоимость квартиры завышают

Размер ипотечного кредита — это стоимость квартиры, дома или другой жилой недвижимости. Стоит учесть, что существует несколько видов стоимости жилья.

Виды стоимости недвижимости:

- рыночная стоимость — цена, которая устанавливается на рынке в определенный период времени;

- инвестиционная стоимость — цена, которую потенциальный покупатель готов заплатить за конкретный объект недвижимости; ;

- ликвидационная стоимость — цена, которую продавец готов принять, в случае срочной продажи квартиры;

- кадастровая стоимость — цена, установленная в ходе государственной оценки. Используется при расчете налогов.

В нашем случае актуальны кадастровая и рыночная стоимости. При завышении цены ипотечной квартиры фигурирует рыночная стоимость, так как на рынок ориентируются и банки, рассчитывая размер ипотечного займа.

Кадастровая стоимость определяется специалистами региональных отделений Росреестра или лицензированными оценщиками. При расчете кадастра применяют специальные формулы и коэффициенты, установленные для каждого региона РФ.

Обычно кадастровая стоимость ниже, чем рыночная, но случается и обратный расклад. Согласно кадастровой стоимости рассчитывается налог на квартиру, чем выше кадастровая стоимость, тем выше и налог.

Так происходит потому что государственные оценщики не выезжают на место и не осматривают квартиру. Их оценка может не учитывать ряд важных характеристик: состояние жилья, ее удаленность от дороги и т. д. Это и приводит к ошибкам.

Как оценивается стоимость недвижимости при ипотеке

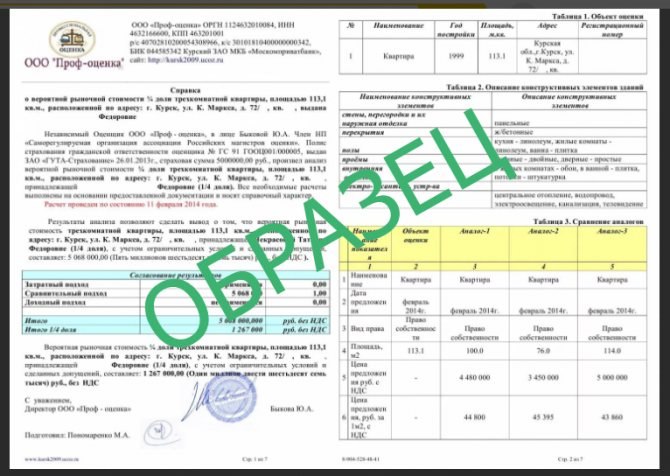

Вы внимательно изучили рынок и выбрали подходящую квартиру для покупки в ипотеку. Учтите, банк не ограничится словесной информацией о стоимости выбранного жилья. Помимо других документов кредитор затребует отчет об оценке квартиры.

Отчет выглядит как прошитый альбом формата А4. Документ составляет специалист оценочной компании. Обратите внимание, компания или лицензированный оценщик должны быть аккредитованы вашим банком.

Основные позиции оценочного отчета:

- инфраструктура района, в котором приобретается жилье;

- состояние дома и квартиры (прилагаются цветные фотографии);

- сравнительный анализ аналогичных предложений на рынке;

- стоимость объекта недвижимости;

- другое.

Эта и другая информация, размещенная в оценочном отчете необходима специалистам, чтобы они составили объективное заключение о том, выгодно ли банку вас кредитовать.

Расходы на услуги оценщика и составление отчета оплачиваются по соглашению сторон. Случается, что оценкой занимается продавец, к примеру, если приобретается квартира с несогласованной перепланировкой.

В отчете прописываются все используемые для процедуры источники данных. Фото: chkalova48a.ru

Когда завышение лучше не делать

- Не завышайте стоимость квартиры, если вы не имеете стабильного дохода. При неоднократных просрочках платежей, можно не только остаться без квартиры, но и попасть под следствие.

- Кроме этого, опасно завышать цену дорогостоящей недвижимости: при отсутствии конкурентных сравнений, оценочная компания вряд ли признает заведомо завышенную стоимость.

- Откажитесь от завышения цены квартиры, если вы не уверены в том, что продавец не передаст информацию о ваших договоренностях третьим лицам. В их числе может оказаться банк.

Стоит напомнить, что завышение стоимости квартиры при ипотеке — схема неправомерная. Поэтому обе стороны сделки должны понимать, какие риски могут возникнуть в результате такой договоренности.

Риски продавца

Отдадите больше, чем получите

По каким-либо причинам сделку купли-продажи квартиры признали недействительной. Продавец получает обратно свою собственность, а взамен ему возвращают деньги, вырученные от ее продажи.

Если сделка оформлялась с завышением стоимости жилья, то продавец будет обязан отдать покупателю не ту сумму, которую получил по факту, а именно ту, которая указана в договоре купли-продажи.

Потеряете время, если покупателю откажут в ипотеке

Часто случается, что банк дает займ в размере 80-90% от рыночной стоимости, указанной в оценочном отчете. То есть, чтобы получить сумму полностью, придется договариваться с оценщиками. Оценщики, аккредитованные банком, на это не пойдут.

Или банк может вовсе не одобрить ипотеку. В любом случае, продавец должен терпеливо ждать результата переговоров заемщика и кредитора, потому что сторонами сделки уже был подписан предварительный договор купли-продажи.

Станете соучастником мошенничества

Продажа квартиры по завышенной цене — по сути, обман банка. Участвуя в подобной сделке, нельзя остаться не причастным к мошеннической схеме. Продавец недвижимости так же, как и покупатель, отвечает перед законом.

А закон гласит, что нельзя предоставлять в банк заведомо недостоверные сведения. Если кредитор обнаружит нарушение, то обеим сторонам сделки придется выплатить большой штраф. Более того, продавец и покупатель могут получить реальный срок.

Заплатите больше налогов

Размер налога с продажи жилья зависит от того, сколько лет продавец владел недвижимостью. Если этот срок менее 3 или 5 лет, то придется заплатить НДФЛ 13% с учетом суммы, которая была указана в договоре купли-продажи.

То есть продавец заплатит налог и с тех денег, которые он фактически не получал. Покупатель, наоборот, сэкономят, так как сможет вернуть 13% от этой суммы после регистрации права собственности на квартиру.

Риски покупателя

Откажут в ипотеке и занесут в черный список

Выявить подлог в документах за счет завышения стоимости квартиры могут еще на стадии рассмотрения долгового соглашения в банке. Специалисты финансово-кредитной организации имеют опыт в подобных делах.

К примеру, банковские сотрудники смогут обнаружить ложные данные при сравнении кадастровой и рыночной стоимости недвижимости. В этом случае заемщику не только откажут в кредите, но и занесут в «черный» список.

Продавец не отдаст сумму завышения

Вся сумма по договору купли-продажи жилья при ипотеке перечисляется банком на счет продавца. В том числе и сумма, на которую была завышена стоимость недвижимости.

Недобросовестный продавец может не вернуть «лишние» деньги. В этом случае покупатель никак не докажет, что продавец должен ему какие-то средства.

Уголовная ответственность по факту мошенничества

Заемщик может оказаться в ситуации, когда платежи по ипотеке становятся для него неподъемными. Рано или поздно банк инициирует возврат кредита.

Тогда неминуемо вскроется факт предоставления заемщиком заведомо ложных документов. За подобные нарушения заемщика ждет наказание вплоть до открытия уголовного дела.

Выявление недостоверной информации при подаче документов в банк грозит заемщику судом. Фото: m.fishki.net

Как уменьшить риски

Несмотря на очевидные риски, находятся ипотечные заемщики, которые используют схему завышения стоимости недвижимости. Участники сделки стараются свести к минимуму свои потери. К примеру, составляют расписки.

Первая расписка предназначается исключительно для финансово-кредитной организации. В документе указывается, что продавец получил от покупателя авансовый платеж в размере, который требует банк.

Во второй расписке говорится, что реального перечисления денежных средств не производилось. Этот документ составляется для продавца и покупателя. Так остается шанс обезопасить обе стороны в случае срыва сделки.

Во многом безопасность купли-продажи жилья с завышением стоимости зависит от надежности, как продавца, так и покупателя. Если возможно найдите участника сделки, заслуживающего доверие. Это может быть родственник, знакомый, коллега по работе.

Завышение стоимости квартиры при ипотеке

Оформление ипотеки с завышением стоимости квартиры – достаточно распространенное явление. Схема, с помощью которой заемщик избегает выплаты предварительного взноса, кажется привлекательной, т. к. дает возможность оформить жилищный кредит на более легких условиях. Но есть у этой процедуры и подводные камни. Рассмотрим, как оформляется ипотека с завышением без первоначального взноса, как сделать эту процедуру безопасной, какую выгоду может получить заемщик, риски покупателя и продавца.

Какой бывает стоимость квартиры

Размер ипотеки напрямую зависит от стоимости жилья, которое планирует приобрести потенциальный заемщик. Цена недвижимости бывает нескольких видов:

- рыночная,

- потребительская,

- кадастровая и пр.

Если речь идет об ипотеке, банк, в который обратился клиент, учитывает именно рыночную стоимость жилья. От нее будет зависеть и размер кредита. Банк должен быть уверен, что сможет без затруднений реализовать залоговое имущество, если заемщик не выполнит своих долговых обязательств и обремененная недвижимость перейдет в собственность кредитора.

Чтобы получить ипотеку на выгодных условиях, некоторые клиенты договариваются с продавцом жилья о завышении цены на квартиру.

Обратите внимание. Если стоимость недвижимости, которую приобретает заемщик, отличается от среднерыночной более чем на 20%, это может вызвать у банка подозрение и привести к отказу в ипотеке.

Для чего банку нужен первоначальный взнос

Программы жилищного кредитования различных банков предусматривают выплату первоначального взноса. Его размер, как правило, составляет 10−20 процентов от рыночной цены недвижимости. Если учитывать стоимость даже небольших квартир в регионах, эта сумма редко бывает ниже 200−300 тысяч рублей. Многие заемщики стремятся избежать выплаты первоначального взноса. Далеко не все граждане готовы разом расстаться со своими накоплениями.

Банки, напротив, делают выплату первоначального взноса обязательным условием ипотеки. Если на счет продавца уже внесена крупная сумма, а квартира остается в залоге у банка вплоть до закрытия жилищного кредита, клиент вряд ли захочет терять недвижимость. Таким образом, первоначальный взнос минимизирует риски невыполнения долговых обязательств со стороны заемщика.

Обратите внимание. Существует миф, что платежная дисциплина заемщика снижается в том случае, если первоначальный взнос по ипотеке был менее 20%. Практика показывает, что своевременное погашение долга зависит от личной ответственности клиента. Размер первого платежа не влияет на риск невозврата, поэтому при одобрении заявки банки ориентируются в том числе на состояние кредитной истории заемщика.

Оценка квартиры

Рыночную цену недвижимости определяют специальные организации, у которых есть лицензия на этот вид деятельности. Выбрать компанию покупатель может самостоятельно или по согласованию с банком, предоставляющим ипотеку.

Важно знать! Некоторые финансовые организации работают только с аккредитованными оценщиками, и для получения ипотеки клиент должен обратиться к услугам одной из них. Чтобы не ошибиться, клиенту следует предварительно узнать информацию у сотрудника или на официальном сайте.

Процедура оценки подразумевает комплексный подход. При определении рыночной стоимости жилья учитываются следующие факторы:

- затраты застройщика при возведении объекта;

- стоимость аналогичных сделок купли-продажи на рынке недвижимости;

- перспектива повышения/понижения цены объекта со временем;

- местоположение многоквартирного дома (город, округ, наличие социальной инфраструктуры, состояние экологии микрорайона, есть ли поблизости промышленные предприятия и пр.);

- год возведения;

- состояние дома. Учитываются тип недвижимости, количество этажей, материал стен и перекрытий, подключен ли объект к основным коммуникациям, степень их износа, наличие/отсутствие у здания дефектов;

- состояние самой квартиры. На стоимость влияют площадь, количество комнат, есть ли остекление окон, лоджия/балкон, этажность, наличие/отсутствие отделки.

По итогу осмотра компания-оценщик сформирует отчет и акт с указанием рыночной стоимости объекта.

Оценку квартиры для получения ипотеки следует проводить после того, как вы выбрали жилье и договорились с продавцом о сумме сделки. Процедура подразумевает следующие действия:

- Покупатель выбирает оценочную организацию, согласует ее кандидатуру с банком, который предоставляет ипотеку. Затем клиент договаривается о времени визита эксперта, предоставляет ему необходимый пакет документов на недвижимость;

- Представитель оценочной компании проводит осмотр квартиры, иногда фотографирует объект;

- Проводится расчет стоимости по определенной методике;

- По результатам экспертизы формируется специальный документ — оценочный альбом;

- Покупатель оплачивает услуги эксперта.

Для чего нужно завышение стоимости

Заемщики идут на завышение цены ипотечного жилья по нескольким причинам:

- У покупателя просто нет денег для выплаты первоначального взноса. В этом случае необходимая сумма вносится за счет средств жилищного кредита;

- Квартира приобретается без ремонта, и часть кредита покупатель планирует вложить в отделку интерьера;

- Гражданин планирует получить заемные средства, чтобы потратить их часть на текущие расходы.

Во всех этих случаях речь идет о не вполне законной схеме. Процедура связана с определенными рисками покупателя и продавца. Тем не менее, возможность получить определенную выгоду от сделки делает эту схему достаточно распространенной.

Когда завышать цену не стоит

Чтобы получить ипотеку и не выплачивать первоначальный взнос, клиент предоставляет банку расписку от продавца, в которой говорится, что необходимая сумма уже была внесена. Не всегда схема с завышением цены действует безотказно. Рассмотрим риски покупателя и ситуации, когда в банк лучше предоставить документы о реальной рыночной стоимости недвижимости.

- У заемщика нет стабильного дохода для своевременного погашения ипотеки. Риск покупателя заключается в возможной потере объекта залоговой недвижимости. Если квартира перейдет в собственность банка и окажется, что ее реальная рыночная стоимость намного ниже той, которая указана в документах, заемщик даже рискует стать фигурантом уголовного дела.

- Между продавцом и покупателем нет доверительных отношений. В этом случае банк также может узнать об обмане и отказать в кредитовании.

- Недвижимость нельзя сравнить с аналогичными объектами на рынке и ее стоимость обусловлена архитектурной ценностью.

Негативные последствия для покупателя

Положительным следствием для покупателя станет получение жилищного кредита на нужную сумму. Но указание заведомо более высокой стоимости жилья может обернуться и неприятностями для заемщика. Перечислим основные негативные последствия этой процедуры:

- Информация о завышении стоимости квартиры может открыться еще до оформления ипотеки, и тогда банк просто откажет в кредитовании;

- Документы и расписки могут быть составлены таким образом, что покупателю придется на самом деле выплатить первоначальный взнос продавцу;

- Указание недостоверной стоимости квартиры может квалифицироваться как мошенничество, если банк потерпит финансовые или иные убытки от сделки. В этом случае риск продавца и покупателя заключается в том, что оба могут оказаться под следствием.

Риски продавца

Рассмотрим более подробно риски, с которыми сталкиваются продавцы недвижимости, когда идут на завышение ее стоимости.

- Если о махинации станет известно банку, сделка не состоится, т. к. покупатель не получит необходимых средств. Отказ в кредитовании при этом будет наиболее мягким из возможных последствий.

- В случае продажи подоходный налог придется уплатить не с реально полученного дохода, а с более высокой суммы, которая значится в документе.

- При расторжении уже заключенной сделки продавец может оказаться должен покупателю сумму первоначального взноса, которую он формально возвращает по условиям расписки.

Обратите внимание. Схема работает и в обратном порядке. Для продавца будет выгодным занижение стоимости жилья, т. к. в этом случае он заплатит меньший подоходный налог. В этом случае продавец квартиры может уговорить покупателя подписать необходимые для сделки бумаги (договоры о купле-продаже и о неотделимых улучшениях). Процедура также будет не вполне законной. Риск продавца и покупателя при занижении стоимости заключаются в том, что подозрительной сделкой может заинтересоваться налоговая служба.

Сделка с изменением стоимости

Рассмотрим, как сделать завышение стоимости, чтобы не выплачивать первоначальный взнос. Схема подразумевает следующие действия:

- Покупатель находит на рынке недвижимости подходящий объект и нанимает оценочную компанию, чтобы определить рыночную стоимость жилья. Также выбирается банк, в который клиент планирует обратиться за ипотекой;

- Покупатель договаривается с продавцом недвижимости о подписании документа, по которому первоначальный взнос считается уже выплаченным;

- Расписка подается в банк, который предоставляет ипотеку на более выгодных для заемщика условиях.

Формально объект оценивается по завышенной стоимости, от которой напрямую зависит и размер жилищного кредита. На основании полученной оценки определяется нужная заемщику сумма ипотеки. Если средства переводятся на счет заемщика, он может использовать их часть по своему усмотрению (на ремонт, другие нужды).

Пример. Гражданин покупает однокомнатную квартиру за 2 млн рублей. Банк предлагает жилищный кредит с первоначальным взносом в размере 15%, что в нашем примере составляет 300 тысяч. В процессе подготовки документов клиент, который хочет оформить ипотеку с завышением стоимости квартиры, договаривается с продавцом о том, чтобы формально цена недвижимости была выше на эту сумму. Далее лицо, реализующее недвижимость, подписывает две бумаги. В одной говорится о том, что первоначальный взнос уже выплачен клиентом, во второй (встречной) расписке — о том, что продавец вернул внесенную сумму.

Необходимые документы

Чтобы получить ипотеку с завышением стоимости, клиент должен предоставить банку-кредитору следующий пакет документов:

- экземпляр оценочного альбома;

- авансовое соглашение между покупателем и продавцом;

- расписку от лица, которое реализует недвижимость;

- возможный образец договора купли-продажи.

Банки, которые соглашаются на рискованные сделки

Кредитно-финансовые организации нередко идут навстречу клиентам, которые берут жилищный кредит с завышением цены квартиры. В условиях современного рынка банки таким образом увеличивают доход, несмотря на возможные риски невозврата долга.

Перечислим некоторые организации, к которым есть смысл обратиться за ипотекой с завышением стоимости жилья:

- ВТБ,

- Металлинвестбанк,

- Промсвязьбанк,

- Райффайзенбанк,

- Россельхозбанк,

- Сбербанк,

- ФК Открытие.

Заключение

Если вы планируете оформить ипотеку с завышением стоимости жилья, оцените возможные риски этой процедуры. Во многом успешность сделки зависит от надежности продавца. Если вы не доверяете тому, кто продает квартиру, выберите другой вариант недвижимости.

Но правильнее всего оформить ипотеку с указанием реальной рыночной цены объекта.

Завышение стоимости

квартиры при ипотеке

в 2021г.

Завышение стоимости квартиры

для ипотеки

в 2021 году. Какие

риски для покупателя и продавца?

Завышение стоимости

квартиры в ипотечном

договоре. Какой порядок

сделки, документы

и банки.

Завышение стоимости квартиры при ипотеке

При покупке квартиры в ипотеку есть много важных нюансов, требующих особого внимания. Один из них — первоначальный взнос.

Одни покупатели пытаются честно на него накопить, другие — собираются взять потребительский кредит, не отдавая себе отчета, какую сумму придется ежемесячно отдавать, а кто-то ищет лазейки. Например, просит собственника недвижимости завысить цену приобретаемой квартиры.

Схема несложная: сумму в договоре нужно увеличить на размер первоначального взноса, который требует банк. Ее покупатели якобы передадут продавцу при подписании предварительного договора. А оставшуюся по договору (то есть реальную) стоимость квартиры перечислит уже банк после регистрации сделки. Законно ли это и чем рискуют стороны в данной схеме? Давайте разбираться.

Зачем завышать стоимость квартиры собственнику?

Оформив ипотеку с завышением цены, покупатель кажется себе неуловимым гением: и первоначальный взнос не выплатил из своего кармана, и квартиру приобрел. Но при этом собственник недвижимости не получает ничего, кроме соучастия в мошенничестве. Риски заключения такого договора купли-продажи велики: можно больше не увидеть ни квартиры, ни денег.

Какие риски при завышении стоимости квартиры?

Покупатель в этой сделке выиграет, скорее всего, при любом раскладе. А вот продавец может попасть в неприятные ситуации. Вот основные риски.

Как правило, еще до подписания договора купли-продажи составляется предварительный договор. В соответствии с ним стороны обязуются заключить в будущем основную сделку. Это делается для того, чтобы стороны не могли передумать продавать или покупать конкретный объект недвижимости, а если такой эксцесс все же произойдет, то предусмотреть в договоре санкцию или обратиться в суд за компенсацией.

Представьте ситуацию: вы связаны предварительным договором, в котором говорится, что покупатель передал вам часть денег за квартиру, что, конечно, не так. Банк дает лишь 80% от суммы, в которую квартиру оценивают эксперты. Для получения полной стоимости придется договориться с оценщиками, которых придется искать самостоятельно, ведь утвержденные банком компании на такое мошенничество не согласятся. А вы все ждете.

Если данные оценщиков и данные в договоре будут сильно отличаться, то банк вправе отказать в кредите и взыскать с вас сумму, которую покупатель вам якобы передал. Неприятный сценарий, не правда ли?

При стандартном подписании договора покупатель становится новым собственником квартиры, а вы получаете оплату. Однако, если сделка заключена с нарушением закона и признана недействительной, то деньги придется возвращать. Квартиру, конечно, тоже вернут, но продавцу придется отдать, не ту сумму, которую он реально получил, а ту, что указана в договоре. То есть завышенную на размер первоначального взноса.

Для уменьшения этого риска покупатель, вероятно, предложит дать расписку на разницу завышения стоимости: якобы эта сумма обратно им уже получена. Наиболее популярная причина «возврата» — уменьшение стоимости недвижимости в связи с обнаружением скрытых дефектов.

Но на практике бесполезно предоставлять банку или суду какие-либо расписки. Все это выглядит как мошенничество, в котором вы являетесь соучастником. Кроме того, банку будет гораздо проще взыскать долг с вас — квартира же есть. А вот взять что-то с людей, которые даже первоначальный взнос отказались уплачивать, гораздо сложнее.

Вы слышали о минимальном сроке владения жильем для продажи его без налога и декларации? Срок может составлять три года или пять лет в зависимости от того, когда было приобретено жилье. Если период меньше, то в соответствии с Налоговым Кодексом вам придется оплатить НДФЛ (налог на доходы физических лиц) в размере 13%, причем с суммы, написанной в договоре, а не с реально полученного вами дохода.

Формально такие сделки классифицируются как мошенничество (а это уголовное наказуемое деяние), а значит одним лишь штрафом может не обойтись. Предоставляя в банк заведомо недостоверные сведения, собственник выступает соучастником преступления. Соучастие — тоже преступление. А вы ведь даже не знаете этих людей! Вы понятия не имеете, собираются ли они платить по кредиту или, может быть, им эта хитрая схема нужна для каких-то других целей.

Заработать хотят все. На завышение стоимости квартир работает целая индустрия оценщиков, покупатели стремятся заплатить меньше, а вы годами ждете клиентов на свою квартиру. При этом очень важно сохранить трезвый рассудок и не стать соучастником в этом противоестественном круговороте сделок.

персональных данных в соответствии с политикой АО «Банк ДОМ.РФ» и соглашаетесь с политикой обработки файлов cookie’>

Ипотека с завышением без первоначального взноса

Ипотека с завышением — явление, при котором в договоре купли-продажи указывается намерено преувеличенная рыночная стоимость залогового объекта. В основном эту схему используют люди, не располагающие средствами для первоначального взноса или желающие выручить дополнительную сумму на собственные нужды.

Правда, завышение оценки квартиры для оформления ипотеки при неграмотном использовании чревато последствиями, поэтому целесообразно обратиться за квалифицированной помощью к проверенным кредитным брокерам компании Royal Finance.

Как происходит?

Чтобы банк одобрил ипотеку, недостаточно просто изъявить желание приобрести недвижимость по заявленной цене. Финансово-кредитное учреждение, рассматривая заявку потенциального заемщика, требует от него отчет об оценке объекта, составляемый независимыми экспертами и содержащий исчерпывающую информацию об объекте, начиная с инфраструктуры района и заканчивая состоянием жилья.

Завышение цены при покупке квартиры в ипотеку возможно только в том случае, если покупатель договорится с продавцом. После этого в договоре прописывается «нужная» стоимость объекта, а сумма превышения указывается как уже переданная владельцу недвижимости в качестве аванса. Чтобы лучше понять принцип схемы, необходимо рассмотреть ее на примере:

- Квартира продается примерно за 1 млн. рублей и если ее приобретают с использованием ипотечного кредита, необходимо внести первоначальный взнос (20% от цены) — 200 тыс. рублей.

- Покупатель договаривается с владельцем о том, что ему уже был передан задаток, о чем составляется соответствующая расписка (авансовое соглашение). Она должна быть написана грамотно, поскольку при наличии ошибок банк может заподозрить завышение.

- Авансовое соглашение передается в финучреждение как доказательство того, что заемщик имеет средства на первоначальный взнос по ипотеке.

- Далее банк выдает кредит, который должен покрывать «стартовую» сумму, хотя фактически покупатель ничего продавцу не передает.

Как взять?

Прежде всего, необходимо найти продавца, который будет готов на такую сделку. Далее следует обратиться к специалистам, способным правильно оформить документы на ипотеку и помочь на всех этапах такой процедуры. Ипотечные брокеры компании «Роял Финанс» досконально изучают кредитную историю клиента, оказывают содействие по сбору бумаг, находят независимых экспертов, которые оценят недвижимость с завышением, и подбирают выгодный ипотечный продукт.

Сотрудничество с нами позволит вам сэкономить собственное время, деньги и быстрее приобрести жилье в ипотеку без аккредитационного платежа. Наши специалисты — профессионалы своего дела, которые хорошо разбираются в ипотечном кредитовании. При их поддержке вы минуете «подводные камни» и не допустите ошибок, которые могут негативно повлиять на решение банковских работников.

Последствия завышения стоимости недвижимости

Схема завышения стоимости квартиры при ипотеке имеет свои риски и не исключает ответственности продавца и покупателя. Первому нужно понимать, что авансовое соглашение является официальным документом и может использоваться для востребования возврата средств, которые он фактически не получал. Если суд признает сделку по ипотеке недействительной, то продавцу придется возвращать контрагенту полную сумму с завышением. Еще один риск для продавца — увеличение налогового бремени. Поскольку чем выше цена продажи, тем больше налог.

Лица, выбирающие ипотеку с завышением, тоже несут риски, которые необходимо тщательно взвесить:

- Выявление несостыковок. В каждом банке знают о данной схеме и служба внутренней безопасности тщательно проверяет оценочный отчет. Если будут найдены ошибки и несоответствия, в переводе денег на покупку жилья будет отказано.

- Судебные разбирательства. Не все собственники жилья отличаются добросовестностью, а потому всегда присутствует шанс столкнуться с одним из них, что приведет к значительным финансовым потерям. Ведь продавец, имеющий на руках долговую расписку, имеет право обратиться в суд за истребованием долга.

- Уголовное преследование. Если банк раскроет схему с завышением стоимости квартиры и принципиально подойдет к этому вопросу, покупателю, как и продавцу, грозит уголовная ответственность.

Риски по ипотеке с завышением без первоначального взноса реальны и участие в такой схеме может привести к плачевным последствиям, что подтверждают примеры из судебной практики и отзывы пострадавших. Чтобы избежать проблем с законом, стоит обратиться к специалистам по ипотечному кредитованию, которые смогут подобрать кредитные программы, не требующие первоначального взноса. Сотрудничество Royal Finance с ведущими банками страны позволяет им быть в курсе всех актуальных ипотечных продуктов и находить выход даже в сложных ситуациях.

Завышение стоимости квартиры при ипотеке: что это такое, выгода и риски продавца и покупателя

Банковские программы ипотечного кредитования стали оптимальным решением для многих россиян, желающих приобрести квартиру, но не имеющих достаточно средств на покупку. Одно из условий ипотечного займа — внесение определенной суммы в качестве первоначального взноса.

Но даже на первый взнос не каждый нуждающийся в жилье может скопить деньги. Некоторые находят выход, используя схему с завышением стоимости квартиры. Разбираемся, что такое завышение цены ипотечного жилья, какая от этого выгода для заемщика и какие существуют риски для участников сделки.

Завышенная цена квартиры при ипотеке — риск для покупателя и продавца.

Для чего банку нужен первоначальный взнос

Первоначальный взнос — сумма в размере определенного процента от стоимости квартиры или дома, которую заемщик должен выплатить банку при оформлении ипотечного кредита.

Этот платеж, обычно в достаточно крупном размере, говорит кредитору о способности заемщика своевременно выплачивать кредит. Таким образом вы повышаете свои шансы на одобрение кредита.

Завышение стоимости квартиры при ипотеке

Ипотека с завышением стоимости квартиры привлекает заемщиков, не имеющих возможности оплатить предварительный взнос. Схема с завышением цены позволяет оформить кредит на более выгодных условиях.

Суть ипотеки с завышением: покупатель договаривается с продавцом об увеличении стоимости квартиры по договору купли-продажи. Сумму завышают на размер первоначального взноса по ипотеке. Разницу заемщик использует в собственных целях, обычно вносит в банк первый платеж по кредиту.

После регистрации сделки банк выплачивает продавцу оставшуюся часть суммы, то есть реальную стоимость квартиры. Это схема незаконна и связана с определенными рисками покупателя и продавца.

Зачем завышают стоимость недвижимости при ипотеке

Ипотека с завышением привлекает заемщика по разным причинам. Основной мотив — нет денег на первоначальный взнос. А кто-то хочет использовать разницу между фиктивной и реальной стоимостью жилья в иных целях.

Другие причины для завышения цены:

- сделать ремонт в квартире;

- закрыть долги по коммуналке;

- потратить на текущие расходы.

Разница между реальной и фактической стоимостью тратится на первый взнос. Фото: primeni.ru

Какую стоимость квартиры завышают

Размер ипотечного кредита — это стоимость квартиры, дома или другой жилой недвижимости. Стоит учесть, что существует несколько видов стоимости жилья.

Виды стоимости недвижимости:

- рыночная стоимость — цена, которая устанавливается на рынке в определенный период времени;

- инвестиционная стоимость — цена, которую потенциальный покупатель готов заплатить за конкретный объект недвижимости; ;

- ликвидационная стоимость — цена, которую продавец готов принять, в случае срочной продажи квартиры;

- кадастровая стоимость — цена, установленная в ходе государственной оценки. Используется при расчете налогов.

В нашем случае актуальны кадастровая и рыночная стоимости. При завышении цены ипотечной квартиры фигурирует рыночная стоимость, так как на рынок ориентируются и банки, рассчитывая размер ипотечного займа.

Кадастровая стоимость определяется специалистами региональных отделений Росреестра или лицензированными оценщиками. При расчете кадастра применяют специальные формулы и коэффициенты, установленные для каждого региона РФ.

Обычно кадастровая стоимость ниже, чем рыночная, но случается и обратный расклад. Согласно кадастровой стоимости рассчитывается налог на квартиру, чем выше кадастровая стоимость, тем выше и налог.

Так происходит потому что государственные оценщики не выезжают на место и не осматривают квартиру. Их оценка может не учитывать ряд важных характеристик: состояние жилья, ее удаленность от дороги и т. д. Это и приводит к ошибкам.

Как оценивается стоимость недвижимости при ипотеке

Вы внимательно изучили рынок и выбрали подходящую квартиру для покупки в ипотеку. Учтите, банк не ограничится словесной информацией о стоимости выбранного жилья. Помимо других документов кредитор затребует отчет об оценке квартиры.

Отчет выглядит как прошитый альбом формата А4. Документ составляет специалист оценочной компании. Обратите внимание, компания или лицензированный оценщик должны быть аккредитованы вашим банком.

Основные позиции оценочного отчета:

- инфраструктура района, в котором приобретается жилье;

- состояние дома и квартиры (прилагаются цветные фотографии);

- сравнительный анализ аналогичных предложений на рынке;

- стоимость объекта недвижимости;

- другое.

Эта и другая информация, размещенная в оценочном отчете необходима специалистам, чтобы они составили объективное заключение о том, выгодно ли банку вас кредитовать.

Расходы на услуги оценщика и составление отчета оплачиваются по соглашению сторон. Случается, что оценкой занимается продавец, к примеру, если приобретается квартира с несогласованной перепланировкой.

В отчете прописываются все используемые для процедуры источники данных.

Когда завышение лучше не делать

- Не завышайте стоимость квартиры, если вы не имеете стабильного дохода. При неоднократных просрочках платежей, можно не только остаться без квартиры, но и попасть под следствие.

- Кроме этого, опасно завышать цену дорогостоящей недвижимости: при отсутствии конкурентных сравнений, оценочная компания вряд ли признает заведомо завышенную стоимость.

- Откажитесь от завышения цены квартиры, если вы не уверены в том, что продавец не передаст информацию о ваших договоренностях третьим лицам. В их числе может оказаться банк.

Стоит напомнить, что завышение стоимости квартиры при ипотеке — схема неправомерная. Поэтому обе стороны сделки должны понимать, какие риски могут возникнуть в результате такой договоренности.

Риски продавца

Отдадите больше, чем получите

По каким-либо причинам сделку купли-продажи квартиры признали недействительной. Продавец получает обратно свою собственность, а взамен ему возвращают деньги, вырученные от ее продажи.

Если сделка оформлялась с завышением стоимости жилья, то продавец будет обязан отдать покупателю не ту сумму, которую получил по факту, а именно ту, которая указана в договоре купли-продажи.

Потеряете время, если покупателю откажут в ипотеке

Часто случается, что банк дает займ в размере 80-90% от рыночной стоимости, указанной в оценочном отчете. То есть, чтобы получить сумму полностью, придется договариваться с оценщиками. Оценщики, аккредитованные банком, на это не пойдут.

Или банк может вовсе не одобрить ипотеку. В любом случае, продавец должен терпеливо ждать результата переговоров заемщика и кредитора, потому что сторонами сделки уже был подписан предварительный договор купли-продажи.

Станете соучастником мошенничества

Продажа квартиры по завышенной цене — по сути, обман банка. Участвуя в подобной сделке, нельзя остаться не причастным к мошеннической схеме. Продавец недвижимости так же, как и покупатель, отвечает перед законом.

А закон гласит, что нельзя предоставлять в банк заведомо недостоверные сведения. Если кредитор обнаружит нарушение, то обеим сторонам сделки придется выплатить большой штраф. Более того, продавец и покупатель могут получить реальный срок.

Заплатите больше налогов

Размер налога с продажи жилья зависит от того, сколько лет продавец владел недвижимостью. Если этот срок менее 3 или 5 лет, то придется заплатить НДФЛ 13% с учетом суммы, которая была указана в договоре купли-продажи.

То есть продавец заплатит налог и с тех денег, которые он фактически не получал. Покупатель, наоборот, сэкономят, так как сможет вернуть 13% от этой суммы после регистрации права собственности на квартиру.

Риски покупателя

Откажут в ипотеке и занесут в черный список

Выявить подлог в документах за счет завышения стоимости квартиры могут еще на стадии рассмотрения долгового соглашения в банке. Специалисты финансово-кредитной организации имеют опыт в подобных делах.

К примеру, банковские сотрудники смогут обнаружить ложные данные при сравнении кадастровой и рыночной стоимости недвижимости. В этом случае заемщику не только откажут в кредите, но и занесут в «черный» список.

Продавец не отдаст сумму завышения

Вся сумма по договору купли-продажи жилья при ипотеке перечисляется банком на счет продавца. В том числе и сумма, на которую была завышена стоимость недвижимости.

Недобросовестный продавец может не вернуть «лишние» деньги. В этом случае покупатель никак не докажет, что продавец должен ему какие-то средства.

Уголовная ответственность по факту мошенничества

Заемщик может оказаться в ситуации, когда платежи по ипотеке становятся для него неподъемными. Рано или поздно банк инициирует возврат кредита.

Тогда неминуемо вскроется факт предоставления заемщиком заведомо ложных документов. За подобные нарушения заемщика ждет наказание вплоть до открытия уголовного дела.

Выявление недостоверной информации при подаче документов в банк грозит заемщику судом.

Как уменьшить риски

Несмотря на очевидные риски, находятся ипотечные заемщики, которые используют схему завышения стоимости недвижимости. Участники сделки стараются свести к минимуму свои потери. К примеру, составляют расписки.

Первая расписка предназначается исключительно для финансово-кредитной организации. В документе указывается, что продавец получил от покупателя авансовый платеж в размере, который требует банк.

Во второй расписке говорится, что реального перечисления денежных средств не производилось. Этот документ составляется для продавца и покупателя. Так остается шанс обезопасить обе стороны в случае срыва сделки.

Во многом безопасность купли-продажи жилья с завышением стоимости зависит от надежности, как продавца, так и покупателя. Если возможно найдите участника сделки, заслуживающего доверие. Это может быть родственник, знакомый, коллега по работе.

Завышение стоимости квартиры при ипотеке: риски продавца и покупателя

Многие граждане, желающие взять квартиру в ипотеку, не могут накопить деньги на первоначальный взнос. Чтобы не вносить первый взнос, некоторые покупатели идут на сговор с продавцом и искусственно завышают стоимость продаваемой квартиры. Рассмотрим, что такое завышение стоимости квартиры при ипотеке, какие риски несет для продавца и покупателя и выгодно ли это делать.

Зачем завышать стоимость недвижимости при ипотеке?

Как уже было сказано выше, основная причина, почему стороны прибегают к сделке с завышением стоимости недвижимости — отсутствие у покупателя денег на первоначальный взнос. Часто это не меньше 20% стоимости квартиры, что в крупных городах является существенной суммой. Именно в подобных ситуациях возникает необходимость завысить стоимость объекта, получить кредит и покрыть все расходы.

Еще одна причина, по которой оформляют ипотеку с завышением — это покупка квартиры без ремонта. В этой ситуации заемщики часто запрашивают у банка большую сумму, чем необходимо на ее покупку, а оставшиеся средства тратят на ремонт жилья.

Или третий вариант. Покупателю просто нужны наличные средства на личные нужды — приобретение автомобиля или путешествие.

Именно указанные выше причины толкают заемщиков на ипотеку с завышением. Это не совсем честно и законно, но каждый получает свою выгоду.

Кадастровая и рыночная стоимость: в чем разница?

Любой объект недвижимости имеет 2 цены:

- Кадастровую.

- Рыночную.

Рыночная цена — настоящая, объективная стоимость квартиры. Она зависит от ремонта, расположения, инфраструктуры и т. д. На эту цифру также влияет общее состояние рынка недвижимости и конкурентоспособность жилья: первый этаж стоит дешевле, чем остальные, и прочие подобные «правила».

Кадастровая цена — сумма, которая используется для расчета налога на недвижимость. Она всегда ниже рыночной. Что выгодно владельцу — он платит налоги в меньшей сумме. Кадастровая стоимость зависит от региона, где находится жилье. В каждом регионе есть определенный коэффициент, который используется для расчета цены квадратного метра.

При получении кредита на приобретение квартиры, важно знать именно ее рыночную стоимость. Именно она подвергается завышению.

Как работает завышение для ипотеки?

Проще всего разобраться в механизме завышения на примере.

Борис хочет купить квартиру у Виктора в ипотеку, но банк требует первоначальный взнос в размере 20%. Таких денег у покупателя нет, и он планирует недостающую сумму получить в самом составе кредита.

Для этого Борис договаривается с Виктором под расписку о том, что он уже якобы передал ему сумму первого взноса. Лучше всего такие соглашения оформлять под руководством юриста. В противном случае можно пострадать от мошеннических действий с обеих сторон.

На следующем этапе Борис обращается в оценочную компанию, и договаривается с оценщиком о завышении стоимости. Далее он передает отчет об оценке и расписку в банк, доказывая тем самым, что выполнил условия по первоначальному взносу. Теперь ему необходимо дождаться одобрения банка и получить ипотеку. В заключение стороны оформляют договор купли-продажи и заключают сделку.

Когда завышение лучше не делать?

Подобная схема сомнительна, и не может гарантировать ни одной из сторон полную безопасность. И покупатель, и продавец должны понимать, на что они идут. Особенно это касается покупателя, ведь он рискует несколько больше.

Существует 3 причины, которые должны остановить от совершения сделки с завышением:

- Покупатель не имеет стабильных доходов. Это чревато тем, что при наступлении неблагоприятной ситуации, он может быть не в состоянии оплачивать ипотеку. Банк отберет жилье, а при вскрытии схемы можно оказаться под следствием.

- Покупатель не установил доверительных отношений с продавцом. Это сложный психологический аспект. В таких вопросах, как недвижимости и деньги, вряд ли стоит доверять кому-либо, кроме ближайших родственников.

- Покупатель выбрал дорогую квартиру, которую трудно сравнить с конкурентами. В такой ситуации оценщик, скорее всего, не согласится дать заведомо ложный отчет, ведь обман здесь будет слишком очевиден.

Риски покупателя при завышении ипотеки

Взять квартиру в ипотеку, не вложив в нее никаких собственных средств, выгодно и удобно. Но помните о том, что схема с завышением стоимости объекта неправомерна. А значит, имеет свои и довольно существенные риски. Рискуют обе стороны, но сейчас поговорим о том, какие риски несет покупатель.

Риск 1. Откажут в ипотеке и занесут в черный список

Не стоит думать, что финансовые учреждения не в курсе подобных махинаций. Специалисты банка при изучении документов обязательно обратят внимание на значительную разницу между кадастровой и рыночной стоимостью.

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Самое мягкое наказание, которое ждет покупателя — отказ в кредите. Затем — занесение покупателя в черные списки. Не забывайте, что банки передают информацию о недобросовестных заемщиках в Бюро кредитных историй, и в будущем вы не сможете взять кредит в этом и любом другом финансовом учреждении.

Риск 2. Продавец не отдаст сумму завышения

Банк переводит всю стоимость недвижимости продавцу. Тот в свою очередь должен отдать определенную часть покупателю. В связи с этим могут возникнуть ситуации, когда владелец квартиры просто откажется это делать. Поэтому обязательно стоит составить расписку на возвратную сумму. В банк она не пойдет, однако покупателя обезопасит.

Риск 3. Продавец обратится в суд и потребует возврата денег

Один из важнейших этапов схемы по приобретению квартиры с завышением является оформление долговой расписки. Если нарваться на недобросовестного продавца, можно потерять большую сумму денег. Ведь ничего не мешает владельцу обратиться в суд с требованием о возврате долга по указанной выше расписке.

Риск 4. Уголовная ответственность по факту мошенничества

Если сотрудникам банка сделка покажется сомнительной, и они решат докопаться до истины (а сделать это не так сложно), это может привести к очень серьезным последствиям. Вплоть до уголовной ответственности по факту мошенничества.

А что это как не представление заведомо ложных сведений? Причем под такой риск попадают обе стороны, ведь будет сложно доказать, кто именно придумал эту схему. Данные действия подпадают под статью 159.1 УК РФ «Мошенничество в сфере кредитования». Ответственность: от крупного штрафа до лишения свободы.

Риски ипотеки с завышением для продавца

Сделка с завышением гораздо более выгодна именно покупателю. Продавец каких-то объективных выгод от такого соглашения не получает. В подобной ситуации он больше рискует, чем выигрывает. Рассмотрим риски продавца при ипотеке с завышением стоимости квартиры.

Риск 1. Отдадите полную сумму по договору купли-продажи, если сделку признают недействительной

По определенным причинам сделку могут признать ничтожной и расторгнуть. Причинами такого исхода могут стать нарушения прав собственности недееспособных либо несовершеннолетних, которые ранее были прописаны в этой квартире.

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

При признании сделки недействительной произойдет двусторонняя реституция — процесс, который возвращает обе стороны в исходные позиции. То есть, продавец получит свою квартиру обратно, а покупатель — деньги в сумме, прописанной в договоре продажи. Если она была завышена, то продавец должен будет отдать именно эту, завышенную сумму.

Риск 2. Потеряете время в случае отказа покупателю в ипотеке

Банки редко выдают кредиты в размере 100% стоимости жилья. Как правило, это 80-90% от цены, которую определят в своем отчете оценщики-эксперты. Даже если покупатель договорится с оценщиком о завышении, банк может обратить внимание на существенную разницу между рыночной и оценочной стоимостью, и отказать в ипотеке.

В такой ситуации продавец потеряет время, поскольку будет скован условиями предварительного договора с покупателем.

Риск 3. Можно стать соучастником мошенничества

Как уже было сказано ранее, в подобных сделках сложно однозначно разобраться и сказать, кто был виноват, а кто нет. Поэтому купить квартиру с завышением стоимости можно только с согласия двух сторон. Соответственно и наказаны будут обе стороны.

Риск 4. Заплатите больше налогов, если владели меньше 5 лет

Закон обязывает всех продавцов, которые владели недвижимостью менее 5 лет, платить при ее продаже налог в размере 13% от стоимости. Если завысить последнюю, то и размер налога окажется выше. Урегулировать этот вопрос с покупателем вряд ли получится.

Риск 5. Покупатель станет требовать аванс назад

Есть риск того, расписка о получении суммы первоначального взноса будет составлена не правильно. В случае отказа в ипотеке, покупатель может потребовать у продавца вернуть несуществующий аванс. Это, обычно, минимум 20% стоимости квартиры.

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Риски при сделке с завышением реальны и очень неприятны. Участие в подобных схемах иногда приводит к плачевным последствиям, что подтверждают не только отзывы пострадавших, но и судебная практика. Поэтому не стоит пользоваться такими сомнительными схемами, лучше внимательно изучить условия кредитования различных банков и найти тот, который дает ипотеку без первоначального взноса.

Как снизить риски?

Проще всего снизить риски, если не соглашаться на сомнительные схемы. Ни покупатель, ни продавец не знают, что у другого в голове. Может быть, продавец изначально искал покупателя, которому нужно оформить сделку с завышением, чтобы на нем наживиться. А может все совсем наоборот. К сожалению, как бы не обернулась ситуация, закону будет сложно защитить того, кто в здравом уме и трезвой памяти подписывал бумаги.

Очень важно постараться обезопасить себя от неблагоприятных ситуаций. И один из вариантов такой защиты — банковская ячейка. Там можно не только оставить средства до момента вступления в собственность, но и заморозить деньги, пока не будут выполнены все условия договора.

Еще один вариант снижения рисков — проводить все операции только по безналичному расчету. Ведь перевод средств с расчетного счета покупателя на счет продавца — прямое доказательство того, что была заплачена/получена именно такая сумма.

Ну и самый простой — приобрести квартиру, у которой нет абсолютно никакой истории. Возможен только при покупке квартиры от застройщика.

Какие потребуются документы?

Для оформления сделки с завышением стоимости нужно представить в банк документы:

- Отчет эксперта-оценщика с указанием оценочной стоимости.

- Авансовое соглашение, в котором прописаны условия предоплаты и сумма аванса.

- Расписка от продавца о том, что он получил деньги, указанные в авансовом соглашении.

- Проект будущего договора купли-продажи.

Пошаговая схема безопасной сделки ипотеки с завышением

Статистика говорит, что примерно 3 из 10 сделок с завышением оказываются успешными. Все потому, что сегодня рынок недвижимости настолько непредсказуем и разнообразен, что даже самые смелые цифры в стоимости квартиры не удивляют оценщиков и они готовы подставить под ними свою подпись.

Сделка с завышением цены состоит из 7 шагов:

- Подбирается подходящий объект. Лучше если у него будет только один собственник. В противном случае можно серьезно усложнить ситуацию с несовершеннолетними детьми, недееспособными и т. д. Пусть реальная стоимость квартиры будет 2,6 миллиона рублей.

- Далее нужно договориться с продавцом о фиксировании завышенной стоимости жилья в документах. Покупатель и продавец подписывают двустороннее авансовое соглашение на 650 тысяч рублей (первоначальный взнос 20%) с указанием, что итоговая стоимость квартиры — 3,25 миллионов рублей.

- Продавец оформляет расписку о том, что получил аванс в размере 650 тысяч рублей.

- Теперь необходимо договориться с экспертами о том, чтобы они оценили квартиру в 3,25 миллионов рублей. Сразу отметим, что именно на этом этапе все может сорваться, так как часто оценка проводится организациями, которые сотрудничают с банком на постоянной основе. Не все оценочные организации пойдут на такой риск. Если обман вскроется, банк больше не будет сотрудничать с фирмой, и она потеряет источник прибыли.

- Покупатель передает в банк: договор, с прописанной в нем стоимостью в размере 3,25 миллионов рублей, отчет об оценке, где квартира стоит те же 3,25 миллиона, и расписку о том, что отдал необходимую сумму первоначального взноса продавцу.

- Далее необходимо оформить договоренность между покупателем и продавцом о передаче аванса.

- Банк одобряет заявку, но выдает, как положено в таких случаях, только 75-80% стоимости объекта. Что в нашем примере — 2,6 миллионов, или настоящая стоимость квартиры.

Какие банки работают по схеме завышения стоимости недвижимости?

Сегодня на российском рынке очень много банков, поэтому они работают в условиях жесткой конкуренции и борьбы за каждого клиента. Подобные условия привели к тому, что появились банки, которые лояльно относятся к сделкам с завышением стоимости.

К таким финансовым учреждениям можно отнести:

- Сбербанк.

- Райффайзен банк.

- ВТБ.

- Промсвязьбанк.

- Россельхоз.

- Ак Барс.

- Российский капитал.

- Открытие.

- Транскапиталбанк.

- Металлинвестбанк.

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Важно понимать, что даже если вы решили обратиться в один из этих банков и провести сделку с завышением, отклонение от реальной рыночной цены не должно быть более 20%. Больше — слишком подозрительно и вряд ли вас ждет что-то кроме отказа.

Завышают ли оценщики стоимость квартиры в 2021 году?

Риэлторы и специалисты банковского сектора отмечают, что особенно популярны сделки с завышениями были до 2008 года. Сейчас их количество сократилось благодаря тому, что финансовые учреждения серьезно ужесточили контроль над экспертами-оценщиками. Теперь в каждом банке есть свои аккредитованные компании, которые занимаются оценкой недвижимости.

В банках считают, что для исключения случаев завышения стоимости, оценку должен заказывать сам банк, а не покупатель. Существует несколько финансовых учреждений, которые применяют именно эту схему.

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Иногда завышение может происходить и без какого-либо сговора с клиентами. Как пример: когда покупатель ищет себе жилье, он обычно начинает поиск именно с просмотра наиболее бюджетных вариантов. Значит, именно такие квартиры первыми и продаются, покидая рынок. Результат данного явления — оценщики ориентируются на квартиры по более высоким ценам. Подобное завышение ничем эксперту не грозит.

Банк будет выдавать кредит, базируясь на той стоимости, которую в своем отчете отразит эксперт-оценщик. Весомые различия между кадастровой и отчетной стоимостью, вызовут подозрения у банка. Оценщик, который будет уличен в сговоре с покупателем, может лишиться своей лицензии.

Как видите, такая схема с завышением стоимости жилья несет за собой риски для всех действующих в ней лиц.

Выводы

Несмотря на мнение многих, что купить квартиру в ипотеку без первоначального взноса совершенно невозможно, действительность показывает иное. Но решая прибегнуть к схеме завышения стоимости объекта, хорошенько взвесьте все ее плюсы и минусы. Если есть возможность купить квартиру честным и правомерным путем, лучше воздержаться от предоставления в банк любой недостоверной информации. Это может очень негативно отразиться на кредитной истории.